Considerando todas las clases de activos, en Pimco creen que la renta fija destaca por las sólidas perspectivas que presenta de cara a nuestro escenario macroeconómico principal, así como por su resiliencia, diversificación y, especialmente, valoración. Dados los riesgos que amenazan a un mercado de renta variable caro, los argumentos a favor de una asignación a renta fija de alta calidad son convincentes.

No te pierdas las conclusiones de Erin Browne, Geraldine Sundstrom y Emmanuel Sharef, de la gestora estadounidense Pimco sobre la situación actual del mercado de deuda.

Las perspectivas económicas mundiales, junto con las valoraciones del mercado y los fundamentales de las clases de activos, nos llevan a decantarnos por la renta fija. En comparación con la renta variable, creemos que la renta fija pocas veces ha resultado tan atractiva como ahora. Tras un par de años turbulentos en los que la alta inflación y las subidas de tipos pusieron a prueba las carteras, los mercados de renta fija y renta variable podrían volver a comportarse de forma más convencional en 2024, aunque el crecimiento sea limitado en muchas regiones.

No dejes de leer: Los bancos centrales siguen ciegos para anticiparse y evitar las crisis

En este entorno, parece que la renta fija se comportará bien, mientras que la renta variable podría generar rentabilidades algo más bajas (aunque positivas) en términos ajustados al riesgo en un mercado generalmente sobrevalorado. Las perspectivas macroeconómicas y geopolíticas aún se ven amenazadas por distintos riesgos, por lo que la flexibilidad de la cartera seguirá siendo clave.

BONOS Y ACCIONES RECUPERARÁN SU RELACIÓN INVERSA

En las últimas Perspectivas cíclicas de PIMCO, “Tras el pico”, compartimos nuestro escenario principal, que contempla una desaceleración del crecimiento en los mercados desarrollados y, en algunas regiones, una potencial contracción económica el año que viene a medida que finalicen las ayudas fiscales y se sienta el impacto de la política monetaria (tras el desfase típico).

Nuestro modelo de ciclo económico indica que hay una probabilidad del 77% de que EE. UU. se encuentre en la fase final del ciclo y una probabilidad de aproximadamente el 50% de que entre en recesión el próximo año.

En nuestra opinión, es probable que el crecimiento haya tocado techo, pero también la inflación. A medida que la inflación se acerque al nivel objetivo de los bancos centrales en 2024, la renta fija y la renta variable deberían recuperar su habitual relación inversa (o correlación negativa), por la que la primera tiende a comportarse bien cuando la segunda lo hace mal y viceversa.

La previsión macro favorece a la renta fija en la situación actual: históricamente, los treasuries estadounidenses han tendido a generar rentabilidades atractives por unidad de riesgo en entornos «posteriores al pico», mientras que a la renta variable le ha costado más.

PIMCO: LAS VALORACIONES FAVORECEN LA RENTA FIJA

Aunque no son un indicador perfecto, los niveles de partida de los rendimientos de los bonos o de los múltiplos de renta variable nos dan pistas sobre las rentabilidades futuras.

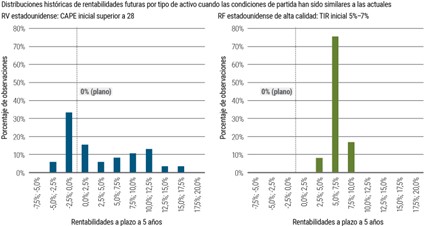

El gráfico 1 muestra que, en promedio, los niveles de rendimiento que ofrece actualmente la renta fija de alta calidad han venido seguidos de rentabilidades superiores a largo plazo (típicamente, un atractivo 5%–7,5% en los cinco años posteriores), mientras que el nivel actual de la ratio CAPE (precio-beneficio ajustado al ciclo) suele asociarse a un peor comportamiento relativo de la renta variable a largo plazo.

Además, históricamente, la renta fija ha proporcionado estos niveles de rentabilidad de forma más consistente que la renta variable, como refleja una distribución más estrecha (más «normal») de las rentabilidades. Es una proposición convincente a favor de la renta fija.

Gráfico 1 – Distribuciones históricas de rentabilidades futuras por tipo de activo cuando las condiciones de partida han sido similares a las actuales

Fuentes del gráfico: Bloomberg, Barclays Live (datos de enero de 1976 a septiembre de 2023), cálculos de PIMCO.

Si profundizamos más en los datos históricos, podemos ver que, en el último siglo, han sido muy pocas las ocasiones en las que la renta variable estadounidense ha estado más cara en relación con la renta fija: por ejemplo, durante la Gran Depresión y la crisis de las puntocom. Una forma habitual de medir la valoración relativa de los bonos frente a las acciones es la prima de riesgo de la renta variable (equity risk premium o ERP).

Aunque hay varias formas de calcular la ERP, aquí usaremos la inversa de la ratio precio-beneficio (PER) del S&P 500 menos el rendimiento del bono del Tesoro estadounidense a 10 años. La ERP se sitúa actualmente justo por encima del 1%, un mínimo que no veíamos desde 2007 (ver gráfico 2). La historia sugiere que no es probable que la renta variable siga tan cara con respecto a la renta fija; por eso pensamos que puede ser un buen momento para plantearse una sobre ponderación en renta fija en las carteras multi activos.

Gráfico 2 – prima de riesgo de la renta variable, S&P 500, 1926-2023

Fuentes: Bloomberg, cálculos de PIMCO a 13 de octubre de 2023.

En nuestra opinión, los PER son otro parámetro que muestra que la renta variable, sobre todo estadounidense, está cara, no solo en comparación con la renta fija, sino también en términos absolutos.

En los últimos 20 años, las valoraciones del S&P 500 han promediado un PER a 12 meses de 15,4 veces. Actualmente, ese múltiplo de valoración es mucho más alto (PER a 12 meses de 18,1 veces). Esta valoración tiene en cuenta un aumento estimado del beneficio por acción (BPA) a lo largo del próximo año del 12%, que nos parece inusualmente elevado para una economía que se enfrenta a una posible desaceleración.

Si asumimos un crecimiento del BPA más normal, del 7% en 2024, el S&P cotizaría ahora mismo a un PER a 12 meses aún más alto, de 18,6 veces, mientras que, si somos más conservadores y asumimos un crecimiento del BPA del 0% en 2024, el PER a 12 meses actual ascendería a 19,2 veces. Opinamos que este nivel tan extremo probablemente provocaría una contracción de múltiplos (cuando los precios de las acciones caen aunque los beneficios sean planos) si el BPA acabase registrando un crecimiento plano.

Sin embargo, observamos una diferenciación crucial dentro del mercado de renta variable: si excluimos las siete empresas tecnológicas más grandes de este cálculo, el resto del S&P cotiza cerca de la media de largo plazo, a un PER a 12 meses de 15,6 veces. Esta diferenciación podría presentar oportunidades atractivas para generar alfa mediante una gestión activa.

No te pierdas el artículo titulado: Todo lo que los inversores deben saber sobre las elecciones de Estados Unidos en 2024

En general, creemos que las robustas expectativas de beneficios podrían provocar decepción en una economía que se desacelera, lo que, sumado a las elevadas valoraciones que presenta gran parte del mercado, aconseja prudencia y un posicionamiento neutro en renta variable que le de preferencia a la calidad y a las oportunidades de valor relativo.

FUNDAMENTALES RESPALDAN UNA POSTURA PRUDENTE

Nuestros modelos sugieren que los inversores en renta variable se muestran más optimistas con respecto a la economía que los inversores en crédito corporativo. Usamos diferenciales de ERP, BPA y CDX (índice de swaps de riesgo de crédito) para estimar la probabilidad de recesión implícita de diferentes clases de activo, para lo que comparamos los niveles actuales con el típico entorno recesivo. El S&P 500 (en base a los diferenciales de ERP y BPA) anticipa ahora mismo una probabilidad de recesión del 14%, muy inferior al 42% que estima implícitamente el crédito high yield (por medio del CDX).

Este optimismo se ve reforzado por las estimaciones de consenso para las ventas y los beneficios del S&P 500, que anticipan una re-aceleración en vez de una desaceleración (ver gráfico 3). Nos preocupa la posible desconexión entre nuestras perspectivas macro y estas valoraciones y estimaciones de beneficios de la renta variable, lo que refuerza nuestra cautela con respecto a la clase de activo.

Gráfico 3 – PIB de EE. UU. vs ventas del S&P (histórico y previsión)

Fuentes: U.S. Bureau of Economic Analysis, Haver Analytics, Goldman Sachs, PIMCO a octubre de 2023.

GESTIONAR LOS RIESGOS PARA NUESTRO ESCENARIO

Somos conscientes de que existen riesgos para nuestras perspectivas de inflación y desaceleración del crecimiento. Quizás la resiliencia de la economía estadounidense logre evitar la recesión, pero también podría dar lugar a un sobrecalentamiento y una aceleración de la inflación que acaben obligando a aplicar una política monetaria mucho más restrictiva. Por otra parte, existe la posibilidad de la economía sufra un aterrizaje forzoso en el que el crecimiento y la inflación se desplomen.

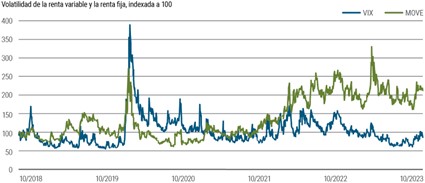

A la luz de estos escenarios de riesgo, nos parece prudente incluir coberturas y opcionalidad – y gestionar la volatilidad, sobre todo en renta variable, que resulta muy económico (ver gráfico 4). Por ejemplo, una estrategia por la que nos decantamos es la «reserve seagull«: un put spread financiado con la venta de una opción de compra (call).

Gráfico 4 – Volatilidad de renta variable y renta fija con base 100

Fuente: datos de Bloomberg

TEMÁTICAS DE INVERSIÓN ANTE LA INCERTIDUMBRE

En las carteras multiactivos, creemos que la renta fija ofrece argumentos convincentes, pero analizamos una amplia gama de oportunidades de inversión. Estamos posicionados para diversos resultados macroeconómicos y de mercado y enfatizamos la diversificación, la calidad y la flexibilidad.

Con los rendimientos en los niveles actuales, nos decantaríamos por la renta fija: la comparación con las valoraciones de la renta variable solo refuerza nuestra opinión. La renta fija ofrece un atractivo potencial de rentabilidad y puede ayudar a proteger las carteras en caso de recesión. Dada la incertidumbre macro, gestionamos activamente y diversificamos nuestras posiciones en duración con vistas a obtener rendimientos resilientes y de alta calidad.

La duración estadounidense a medio plazo resulta particularmente atractiva. También vemos oportunidades interesantes en Australia, Canadá, Reino Unido y Europa. Los dos primeros suelen ser más sensibles a los tipos de interés, ya que gran parte de los propietarios de vivienda tienen una hipoteca a tipo de interés variable, mientras que los dos últimos podrían estar más cerca de una recesión que EE. UU., según los datos macroeconómicos más recientes. Las políticas monetarias en estas regiones podrían divergir y monitorizaremos las posiciones en bonos en sus balances para detectar posibles impactos en tipos de interés y posiciones relacionadas.

En mercados emergentes, estamos sobre ponderados en duración en países con alta calidad crediticia, altos tipos de interés reales y unas valoraciones y un potencial de rentabilidad atractivos. Destacamos Brasil y México, donde el proceso de desinflación está más avanzado y los tipos reales son inequívocamente altos.

estamos infra ponderados en duración japonesa, donde la política monetaria podría endurecerse notablemente a medida que aumente la inflación.

Aunque reconocemos que el rendimiento del efectivo está más atractivo ahora de lo que lo ha estado en mucho tiempo, somos partidarios de avanzar por el espectro de vencimientos con el objetivo de asegurarnos rendimiento y anclar las carteras a medio plazo. Si la historia nos sirve de guía, la duración ofrece un potencial significativo para superar al efectivo, sobre todo en esta fase del ciclo de política monetaria.

BOLSA: EL VALOR RELATIVO ES CLAVE

Aunque el S&P 500 parece caro en conjunto, vemos potencial de diferenciación y oportunidades para operaciones temáticas. Desde una perspectiva macro, también existe la posibilidad de que los mercados de valores se vean más respaldados por la resiliencia económica (por ejemplo, la solidez del consumo) de lo que prevemos ahora mismo. En consecuencia, mantenemos un posicionamiento neutro en renta variable en nuestras carteras multi activos. Un enfoque activo puede ayudar a identificar potenciales ganadores.

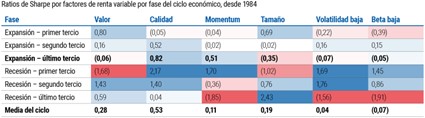

En momentos de incertidumbre, preferimos invertir en acciones de calidad. Históricamente, el factor calidad ha representado una opción atractiva en la última fase del ciclo económico (ver gráfico 5). Dentro de nuestra posición neutra general, estamos sobre ponderados en renta variable estadounidense (S&P 500), que ofrece más características de calidad que otras regiones, sobre todo mercados emergentes. Además, el crecimiento europeo podría sufrir más que el de EE. UU., por lo que estamos infra ponderados en el mercado local de renta variable, pese a que ofrece unas valoraciones más atractivas.

Gráfico 5 – tabla con ratios de Sharpe por factores de renta variable por fase de ciclo económico desde 1984

Fuentes: PIMCO, Compustat, NBER (U.S. National Bureau of Economic Research) a 24 de octubre de 2023.

También preferimos subsectores respaldados por medidas fiscales que podrían beneficiarse de proyectos a largo plazo y fuertes factores de impulso estructurales. La Inflation Reduction Act (IRA) estadounidense, por ejemplo, incentiva la generación de energía limpia (hidrógeno, solar, eólica) con cuantiosos créditos fiscales.

Por otro lado, en nuestras exposiciones cortas en renta variable, nos centramos en sectores sensibles a tipos de interés, sobre todo sectores de consumo cíclicos como el inmobiliario residencial. El sector automovilístico también podría sufrir si los tipos de interés se mantienen altos durante más tiempo; a medida que la oferta se normalice, creemos que a la demanda le costará seguir el ritmo.

CRÉDITO Y ACTIVOS TITULIZADOS

En crédito favorecemos la resiliencia, con énfasis en las oportunidades de valor relativo. Mantenemos prudencia en crédito corporativo, aunque un enfoque activo en determinados sectores puede ayudar a mitigar los riesgos en caso de recesión. Estamos infra ponderados en crédito corporativo de menor calidad a tipo de interés variable, como préstamos bancarios y ciertos activos privados, que siguen siendo los más vulnerables a los altos tipos de interés y que ya dan signos de tensión.

A diferencia del crédito corporativo, las titulizaciones hipotecarias (MBS) y los bonos titulizados ofrecen diferenciales más interesantes. Mantenemos una asignación elevada a MBS de agencias estadounidenses, que presentan una alta calidad, son líquidos y cotizan a unas valoraciones muy atractivas (ver gráfico 6). También vemos valor en posiciones sénior de ciertos activos titulizados como obligaciones garantizadas por préstamos (CLO) y obligaciones garantizadas por hipotecas (CMO).

Gráfico 6 – Diferenciales de crédito en MBS Agencia ajustados por volatilidad

Fuente: Bloomberg, PIMCO, a 30 de septiembre de 2019.

En este contexto, los términos «barato/cheap» y «caro/rich» generalmente se refieren a un título o una clase de activo que se considera que está sustancialmente infra/sobrevalorado en comparación tanto con su promedio histórico como con las expectativas futuras del gestor de inversiones.