Las sanciones económicas occidentales impuestas a Rusia y las dificultades para exportar el grano ucraniano han vuelto a poner sobre la mesa la importancia del sector agrícola. Una actividad que lleva años en el punto de mira de los grandes gigantes financieros porque asegura rendimientos gracias a las políticas relacionadas con el cambio climático y a la ineludible evolución demográfica. La demanda de alimentos y la necesidad de reducir las emisiones de CO2 son los factores que atraen a los grandes inversores para adquirir terrenos fértiles que luego arriendan a empresas agroalimentarias, logrando atractivas rentabilidades.

GIGANTES FINANCIEROS EN EL CAMPO

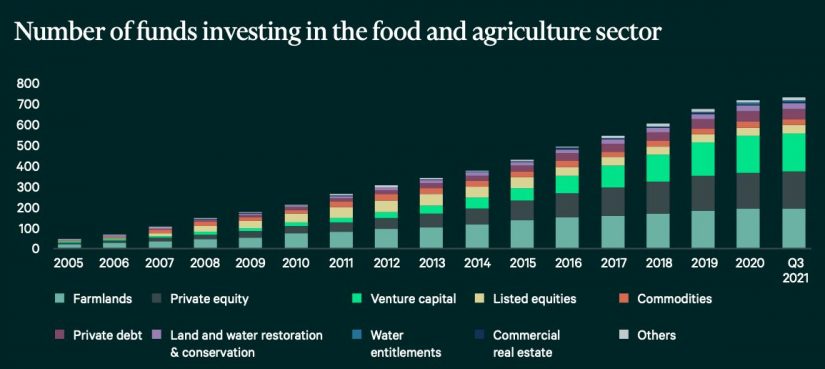

Un reciente informe de la gestora de inversiones inmobiliarias CBRE confirma esta evolución con un dato muy revelador. En la actualidad hay más de 700 fondos de inversión especializados en la agricultura y la alimentación, una cifra que supone multiplicar por 15 veces los registros del año 2005.

Fondos de pensiones, gestoras de activos, family offices y hasta sociedades de inversión inmobiliaria (socimis) buscan terrenos de cultivo en todo el planeta y han puesto el foco en la Península Ibérica. El aceite de oliva, las frutas y las hortalizas cultivadas en tierras hispanas son muy apreciadas en los mercados internacionales, aunque los agricultores no noten esta creciente demanda en sus bolsillos por el impacto de la regulación y la política de subsidios europea.

Sin embargo el principal factor diferencial que explica este gran interés del mundo financiero por al campo español es que cuenta con unas cuatro millones de hectáreas de regadío, las cuales generan elevados rendimientos. En concreto cultivos permanentes pueden generar unos 40.000 euros por hectárea, aunque en el caso de productos de gran valor añadido, como el aguacate, los ingresos alcanzan el triple. La tierra más cara es la que se dedica a hortalizas de invernadero, con un precio de 190.000 euros por hectárea; un 8,9% más que el pasado año.

Hace una década la mayoría de los inversores consideraban la agroindustria (especialmente en Europa) como una inversión volátil y de alto riesgo, pero en estos momentos la mentalidad y el paradigma han cambiado. Parte del interés reside en la simplicidad de la clase de activos (es una necesidad básica en nuestro día a día y es fácil de entender su funcionamiento), a lo que se suma el hecho de que hay sólidos fundamentos que respaldan el interés exponencial de los inversores en el sector», señala CBRE en su informe «Agribusiness en Iberia«.

COMPRA CON ARRENDAMIENTO

La forma de lograr ganancias con este tipo de operaciones es sencilla. El vehículo de inversión adquiere el terreno cultivable (en muchos casos ya siendo explotado) y logra una concesión a largo plazo (la media es de 20-25 años). Después lo ofrece a compañías especializadas en el sector agroalimentario, que obtienen los recursos y a cambio abonan un alquiler que les permite ofrecer a sus partícipes rentabilidades anuales superiores al 5%.

Este tipo de operaciones son propias del sector inmobiliario y se denominan «sale & leaseback» (que se podría traducir como compra con arrendamiento posterior). En España han permitido la expansión de las cadenas hoteleras y ahora llegan al campo con el objetivo de modernizar, profesionalizar el sector primario ante la volatilidad de los mercados financieros, la creciente inversión con criterios sostenibles (ESG) y el repunte de la inflación.

la banca de inversión ya no quiere comprar acciones de empresas agrícolas, sino adquirir los terrenos y alquilarlos para ser explotados por terceros

Este es el argumento principal que emplea la banca de inversión para justificar la canibalización del sector agrícola ibérico que, en lugar de comprar acciones de las empresas que se dedican a explotar los terrenos, prefieren ahora ceder la propiedad vinculándola a contratos de alquiler y explotación que permite a los inversores hacer caja para realizar nuevas adquisiciones.

Esto es algo muy común en EEUU pero que hasta ahora no se había producido en España –al menos de forma masiva–, un país en el que existe un elevado nivel de atomización de las explotaciones agrícolas que dificultaba la entrada de inversores institucionales en su capital. En el último lustro sociedades como Miura, Atitlan, Abac Capital o CVC Capital Partners han protagonizado operaciones de este tipo.

LAS SOCIMIS LLEGAN AL CAMPO

Otra de las novedades que marcan el cambio de tendencia en el negocio agroalimentario es la entrada de las socimis, que pretender extender su actividad más allá del ámbito inmobiliario utilizando un modelo muy similar al que emplean en la actualidad para alquilar viviendas y oficinas.

La empresa Armanext ha publicado un informe titulado precisamente: «las socimis salen al campo», en el que propone una reforma legislativa para permitir que este tipo de sociedades compren terrenos de cultivos, los alquile a una empresa para que los gestione y con el dinero obtenido se repartan dividendos entre sus accionistas.

Según los analistas de Armanext, la entrada de las socimis en el negocio agrario permitiría a España ganar competitividad en los mercados internacionales y lograría paliar los efectos del abandono de muchas poblaciones rurales por la jubilación de los agricultores y la huida de las nuevas generaciones del campo a las ciudades. «Se trata de una oportunidad histórica para España a fin de cambiar su modelo productivo agrícola y potenciar su desarrollo sostenible a través de grandes inversiones y con agentes altamente especializados», apunta la compañía.

LA AGENDA 2030

Además de los factores demográficos y geopolíticos hay un tercer elemento que impulsa este tipo de inversiones: la Agenda 2030. Un proyecto de ingeniería social «que establece una serie de premisas muy favorables para incrementar la importancia del sector agrario como preservador del medio ambiente. Además, puede generar una revalorización potencial del valor de la tierra a través de los mecanismos de impulso establecidos y de los recursos que destina a los productores ecológicos de mayor valor añadido», indica Armanext.

Y este es el ingrediente que explica el interés de los grandes gigantes financieros que están inmersos en la carrera de la sostenibilidad, que combina el lavado de imagen verde (green washing) con la recepción de dinero público y los privilegios concedidos por políticas que, de forma discrecional, permiten la transferencia de rentas con la excusa sostenible.

los gigantes financieros están inmersos en la carrera de la sostenibilidad, que combina el «green washing» con los beneficios de las regulaciones

De hecho muchos fondos de pensiones, siguiendo las indicaciones de BlackRock, están estableciendo objetivos para que sus carteras de inversión sean neutrales en carbono, lo cual potencia la llegada de inversiones a terrenos forestales y agrícolas.

Analistas financieros consultados por MERCA2 consideran que esta tendencia se agudizará cuando se impongan nuevos impuestos que penalicen las emisiones de CO2 y se condicionen los subsidios agrícolas con un determinado desempeño ambiental.

LOS GANADEROS PIERDEN LA PARTIDA

Y en este proceso quienes perderán serán los ganaderos, que han sido puestos en el disparadero por las autoridades públicas. El Plan España 2050 es un claro ejemplo, ya que culpa a los ganaderos de ser uno de los agentes principales que causa el cambio climático.

«La buena noticia es que gracias a estos incentivos normativos basados en las políticas ambientales es que habrá terrenos degradados o con baja productividad que serán explotados a través de la agricultura orgánica, lo cual facilitará su regeneración», indican fuentes de una consultora que trabaja para un importante family office español.

Un enfoque positivo que no comparte buena parte de los pequeños agricultores, que ven como el incremento del precio de los carburantes les aboca a un cierre de explotaciones que luego serán compradas a precio de saldo para sacarles una gran rentabilidad.