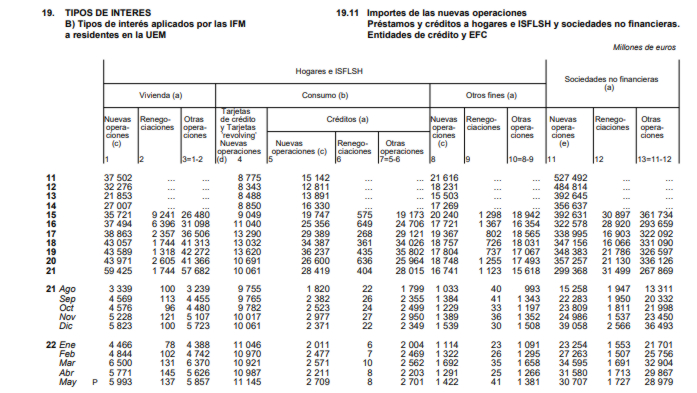

Las tarjetas o préstamos revolving vuelven a los hogares. Este tipo de crédito es uno de los más polémicos y peligrosos para los bolsillos de los consumidores al vincularse con tasas de interés de entre el 18% y el 20%. Oficialmente, estos tipos de interés se sitúan en el 18,13% TAE, según los últimos datos del Banco de España, tres veces superiores a los créditos al consumo. Y es que, en este verano las expectativas de viajes, así como el gasto debido a la inflación, presionan a las familias que tienen que recurrir a los créditos para llegar a fin de mes.

Tal es el peligro que entraña este tipo de financiación que el Banco de España ha emitido tres alertas este año 2022, justo cuando los préstamos al consumo se encuentran en los niveles más bajos de la última década, aunque en ascenso también durante este año respecto al pasado.

A las personas que las estén usando les va a salir muy caro. Es un producto que puede sacar de un apuro en un determinado momento, pero sale muy caro

Según los datos de la institución, el saldo vivo del crédito revolving alcanza los 11.145 millones de euros, su nivel más alto desde 2019, cuando se llegaron a los 13.620 millones, y un 14% por encima de los datos de 2021. Este tipo de tarjetas y préstamos fueron tildadas de usurarias por el Tribunal Supremo debido a los altos rendimientos que exigía el prestamista, como señaló en la sentencia de 2020. Desde aquel fallo, las tarjetas pasaron del 20% al 18%. Si bien, alcanzaron cotas superiores hace siete años, cuando se pedían unos intereses superiores al 21%.

LAS NUEVAS TARJETAS REVOLVING CUMPLEN CON EL BANCO DE ESPAÑA

Los consumidores utilizan estas tarjetas revolving para realizar compras o bien retiradas de efectivo, como si fuera una tarjeta de crédito corriente. Sin embargo, existen notables diferencias. Las tarjetas de crédito no cobran intereses y se abonan a una determinada fecha, generalmente a fin de mes. Por contra, los intereses de las tarjetas revolving se activan en cada en compra y se van acumulando hasta vencimiento, que puede ser de años. De esta forma, el pago de intereses puede llegar incluso a superar al principal a esa fecha. Por un préstamo de 1.000 euros puede llegarse a pagar 2.000, según los simuladores del Banco de España. También depende de la cuota mensual y del plazo de vencimiento.

Los préstamos de las tarjetas revolving suponen cuatro veces más que los créditos al consumo concedidos a menos de un año, mientras que los intereses se quintuplican en los primeros respecto a los segundos, que ofrecen apenas un 3,5%, inferior al exigido por la Agencia Tributaria en los pagos aplazados del IVA -que alcanzan el 3,75%-.

INTERESES, CINCO VECES MÁS ELEVADOS QUE EL CRÉDITO AL CONSUMO

Este préstamo se firma generalmente sin un detallado conocimiento por parte del consumidor, ni tampoco tiene claro que sucedería en caso de impago. Motivo que ha servido para las reclamaciones judiciales. Sin embargo, los departamentos comerciales de la decena de entidades que ofrecen este tipo de tarjetas se han puesto las pilas para evitar nuevos sustos, y esquivar, además, las reclamaciones. Los consumidores no tienen problemas mientras abonen las cantidades acordadas. En caso contrario, se les exigen más intereses, engordando así las obligaciones, que llegan a superar miles de euros.

Desde el fallo del Supremo, en marzo de 2020, las tarjetas revolving se regularon para ajustarse a la nueva doctrina del Supremo. No obstante, se pueden continuar reclamando en sede judicial. Estel Romero, abogada especializada en derecho bancario del despacho Sanahuja Miranda, señala que en estos momentos, el tipo de interés se sitúa en cotas cercanas al 20% y alerta del uso de esta vía de financiación. «A las personas que las estén usando les va a salir muy caro. Es un producto que puede sacar de un apuro en un determinado momento, pero sale muy caro«, ha sostenido. Así, ha indicado a MERCA2 que «el problema de las tarjetas revolving es poder cubrir los intereses y no tanto el principal».

LOS CONSUMIDORES DEBEN ENTENDER LAS CONDICIONES DEL REVOLVING

Asimismo, ha considerado que las reclamaciones tendrán que estar muy sustentadas debido a que las condiciones son conformes a los baremos del Banco de España. La alternativa es precisamente que el préstamo se haya contratado antes de la sentencia, y no después, debido a la ley de usura de 1908. La otra posibilidad es demostrar una deficiente comercialización, es decir, sin que el consumidor no recibiera la información suficiente y clara en el momento de la firma.

Uno de estos puntos es por ejemplo la fijación de los intereses. Con las tarjetas revolving se exige el pago mensual de los intereses del principal acumulado hasta ese momento. Es decir, si el usuario se ha comprometido a abonar un 10% de un préstamo, tendrá que abonarlo sobre la cantidad viva cada mes, hasta terminar de abonarlo. En caso de un impago, estos intereses se convierten en un montaña de deuda para una economía familiar.

EL BANCO DE ESPAÑA LO COMPARA CON UN CRÉDITO ROTATIVO

De hecho, el Banco de España define estos préstamos como «rotativos» y los equipara a un préstamo permanente. Cabe recordar, que por ejemplo el pago de una compra de 1.000 euros a 40 meses puede suponer un coste muy elevado en caso de incumplimiento.

La vía judicial se ha convertido en la más sencilla debido a que obliga a una conciliación antes de iniciar el juicio. Asimismo, las entidades y firmas no financieras se abren a negociar para tratar de llegar a un acuerdo. Para ello, hay que hablar con el departamento de reclamaciones y exigir la devolución de los intereses cobrados hasta ese momento, al tiempo que se corta el contador de los que falten por abonar. El banco suele dar una contestación con su propuesta, que deberá ser atendida y entendida por el usuario. En caso de no llegar a un acuerdo, se podría realizar la reclamación al Banco de España, aunque su informe no es vinculante.