Una de las preguntas más comunes que se hacen los inversionistas es la de, ¿en qué invertir en épocas de recesión o más profundo aun, en épocas de depresión?, lo que para el mercado en general ambas significan crisis.

Lo primero que tenemos que establecer es que las recesiones y depresiones hacen parte del flujo natural de los mercados a modo de ciclos y secuencias hasta el punto de parecer necesarias. Allí es donde aparece la economía básica, la cual se nos presenta a través del ya reconocido ciclo económico.

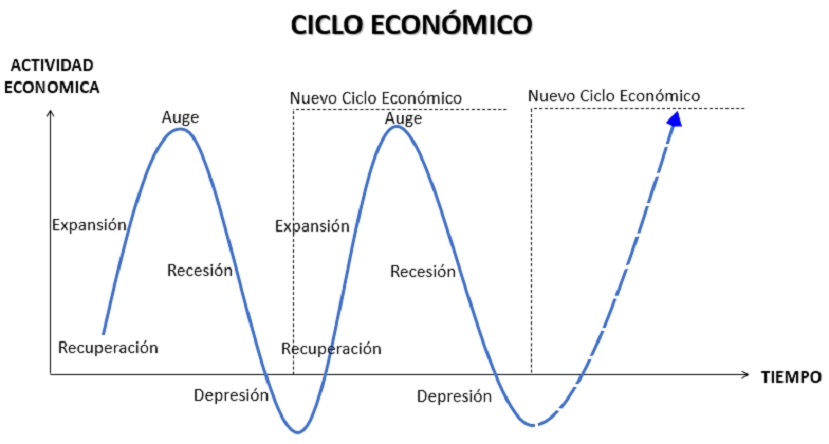

Para no hacer extenso este articulo explicando una clase básica “pero a veces necesaria” de economía, nos remitimos al gráfico del ciclo económico donde se evidencian las etapas de cada ciclo, a decir: Recuperación, Expansión, Auge, Recesión y Depresión, esta última desde donde parte cada nuevo ciclo económico.

Algunas fases duran más que otras y algunas son más intensas o profundas que otras. Para ello, la economía ha establecido un indicador primordial, el Producto Interior Bruto (PIB) o GDP por sus siglas en inglés, el cual mide el valor monetario de todos los bienes y servicios finales que produce una Nación, su nivel de crecimiento o descenso a lo largo de un período de tiempo determinado, generalmente un año que, junto con indicadores de empleo, consumo (fracturado por la inflación), ahorro e inversión, termina por establecer cada fase dentro de un ciclo económico.

En la teoría todo se ve claro por lo que es fácil entender, pero en la práctica, que parte de la vida real, no hay total consonancia con la teoría y deja entrever el camino escabroso por el que tienen que atravesar cada ciclo de la economía mundial a lo largo de su historia.

CLAVES DEL PIB MUNDIAL

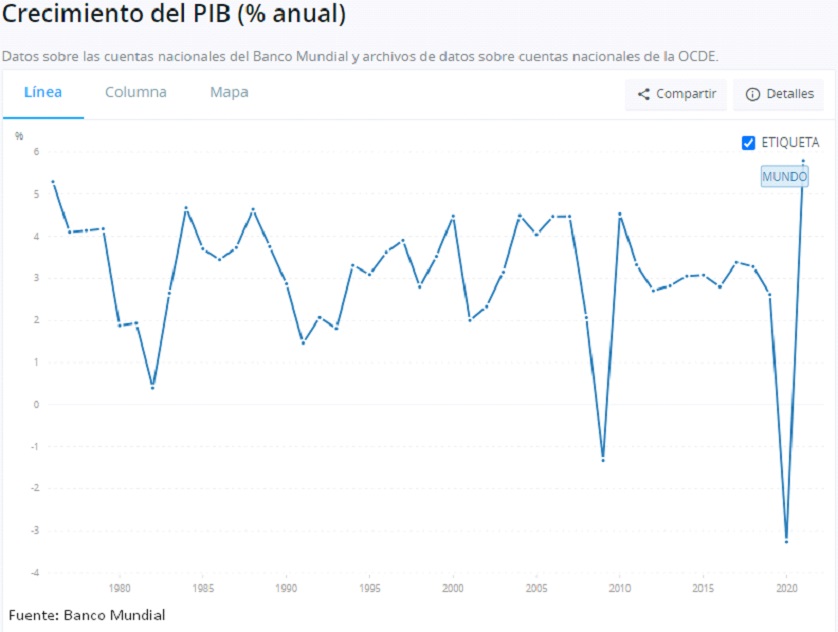

Un ejemplo de ello lo tomamos de los datos que recaba el Banco Mundial sobre el porcentaje del PIB mundial desde 1976 a cierre de 2021, en el que registró un crecimiento del PIB del 5,8% luego de que, por causa de la pandemia (2019), el PIB mundial se ubicara en cifras negativas del -3,3%.

Si detallamos las crisis más cercanas, podemos ver que en el 2001 por causa de las “Punto COM”, el PIB mundial alcanzó apenas el 2% de crecimiento, pero ubicándose igualmente en terreno positivo. Posteriormente en el año 2009 con la llegada de la crisis inmobiliaria, el PIB se contrajo el -1,3% con lo que se estimaba, había sido la peor crisis de los últimos 60 años sin imaginarnos siquiera que una pandemia podría producir peores resultados.

Ahora bien, no sabemos a ciencia cierta, qué tan profunda pueda ser la caída del PIB mundial a cierre de 2022 cuando aún tenemos que sobrellevar los estragos de la pandemia, una guerra bélica al nivel de hace 77 años y las obtusas decisiones macroeconómicas de las directivas de los bancos centrales que tienen al mundo al borde de una depresión sin precedentes.

REVISAR ACTIVOS REFUGIO

Lo cierto es que la guerra de Rusia contra Ucrania, el conflicto con los países de la OTAN, la escasez de alimentos y productos básicos y materias primas que producen estos dos países han provocado una inflación que ha tocado niveles récord históricos. Precios que presionaron a subir el histórico 0,75 puntos porcentuales los tipos de interés en Estados Unidos (FED), los niveles extremos de endeudamiento, la cantidad del dinero circulante y la lucha energética.

Esto va a producir desempleo, impagos, menos consumo, empresa quebradas, y básicamente, hambre en todo el mundo, lo que podría llevar a un resultado del PIB de nuevo a números negativos y muy por debajo de los registrados en 2020.

Ahora bien, cada crisis tiene su propia esencia, por lo que es menester revisar sus causas y los sectores que se ven directamente afectados. Lo vimos con la pandemia en los sectores de hostelería, turismo y restauración, de transporte (incluido el aeronáutico), comercio minorista y construcción entre otros.

Por otro lado, debemos reconocer los activos que representan refugio histórico como es el caso del oro, con el detalle de que cotiza en dólar, la cual es la moneda mundial refugio y genera al corto y mediano plazo una fuerte correlación inversa. Adicional a ello, pudimos encontrar activos de oportunidad como farmacéuticas y biotecnológicas, telecomunicaciones y comercio online, seguros, finanzas y claro está, agricultura.

IR CONTRA EL SISTEMA O APOSTAR POR PRODUCTOS DE NECESIDAD BÁSICA

Una de las frases que suelo repetir en los artículos es, “a gráfico pasado todos somos expertos”, y esto me obliga a mojarme en activos por los cuales enfocaremos esfuerzos a la espera de muy buenas oportunidades.

En concordancia con algunas de las personalidades del mundo empresarial y financiero como Warren Buffett, Bill Gates, Ray Dalio, Michael Burry y otros, es momento de apostar contra el sistema. Para ello hay que tener mucha pasta (dinero) o, en caso dado, a favor de las necesidades básicas de la humanidad: oxigeno, agua, energía, comida y todas sus fuentes antes que en los derivados. Así lo hace últimamente Jeff Bezos el fundador de Amazon o Bill Gates, quien se convirtió en el terrateniente de Estados Unidos comprando miles y miles de hectáreas de terreno cultivable.

Esto significa invertir en primera instancia en la base de cada uno de esos productos, en la materia prima y en caso de que el valor de inversión sea de pocos ahorros, lo recomendable es invertir en el spot de productos de necesidad básica que tengan suficiente liquidez y contraparte con los cuales se pueda negociar en corto como sucede con los CFDs, por si es necesario tomar decisión urgente. Granos como el maíz, soja, trigo y arroz, otros productos como el aceite y materias primas para la producción de fertilizantes que sustenten los cultivos.

ETFS AGRÍCOLAS

Si lo que conocemos o financieramente nos podemos permitir en temas de inversiones es en acciones, recomendamos enfocarnos en empresas productoras de las materias primas comentadas o en empresas relacionadas directamente con la explotación de esas materias primas que tengan historia, valor real y beneficios constantes, que los gestores de la compañía sean grandes accionistas de esta, lo cual genera sentido de pertenencia y preferiblemente, que atiendan bien a sus accionistas a través del pago de dividendos.

También para algunos casos, podemos invertir en ETFs de sectores agrícolas o ETFs que aglomeran empresas del sector y como la experiencia y la pasión me llevan, no podemos dejar de lado las inversiones en las divisas principales del mundo preferiblemente que conlleven en la paridad el dólar americano, ya que la liquidez y contraparte es automática y consistente dejando el mayor riesgo a expensas de tu propio conocimiento y control.