Unicaja Banco ha lanzado una emisión de obligaciones subordinadas por importe de 300 millones de euros, dirigida a clientes profesionales y contrapartes elegibles, según ha informado la entidad a la Comisión Nacional del Mercado de Valores (CNMV). El desembolso y cierre de esta emisión está previsto que se efectúe el 19 de enero de 2022, sujeto a la firma del contrato de suscripción y al cumplimiento de las condiciones establecidas en el mismo. El importe unitario de los bonos será de 100.000 euros y se emitirán a un precio de 99.714 euros.

La fecha de vencimiento de los bonos será el 19 de julio de 2032, con la posibilidad de amortización anticipada a opción de Unicaja en cualquier momento entre el 19 de enero de 2027 y el 19 de julio de 2027, ambos incluidos. Desde la fecha de la emisión hasta el 19 de julio de 2027, excluido, los bonos devengarán un interés del 3,125% anual y, a partir de dicha fecha, inclusive, devengarán un interés anual equivalente al ‘mid swap’ a 5 años más un margen del 3,050%.

Unicaja Banco espera que los títulos obtengan una calificación de «BB» según los criterios de la agencia de rating Fitch y prevé que los bonos coticen en el mercado español de renta fija.

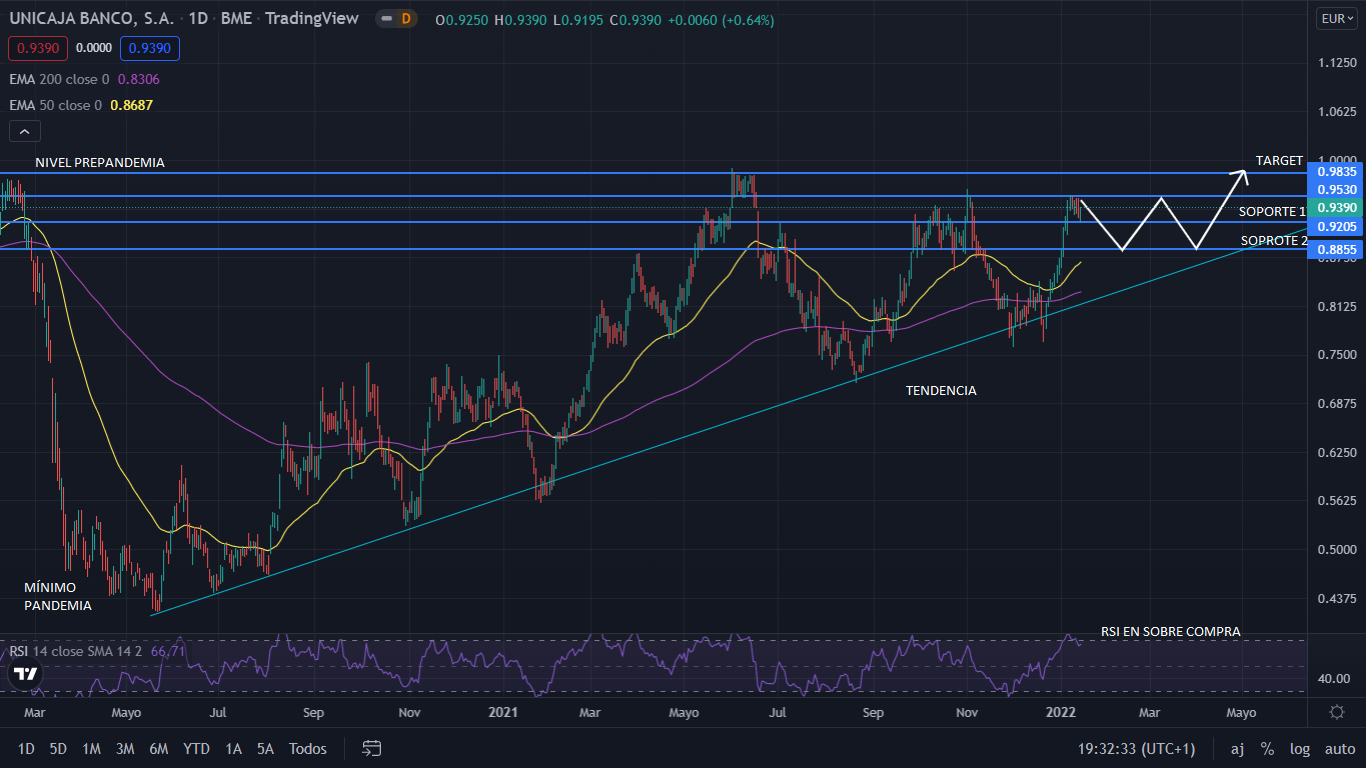

Unicaja Banco en gráfico

A nivel técnico, desde el mínimo de mayo de 2020, Unicaja Banco se ha movido en una tendencia alcista, en la cual aún continua y que ya ha subido un 128%. Desde el pasado 21 de diciembre, el precio ha crecido fuerte un 20%, alcanzando los 0,94 euros. Actualmente el precio se sitúa a un 3% de su nivel de prepandemia. Para el corto plazo, el precio apunta a corregir hasta los 0,88 euros. En el medio plazo, el precio se moverá lateral hasta la línea de tendencia, para después seguir alcista hasta los 0,98 euros. Superando así su nivel de prepandemia.