Cuando todo el mercado daba por descontado una operación corporativa entre MásMóvil y Vodafone, el operador amarillo vuelve a sorprende a todos y ha lanzado una opa por el 100% de Euskaltel que se valora en 2.000 millones de euros.

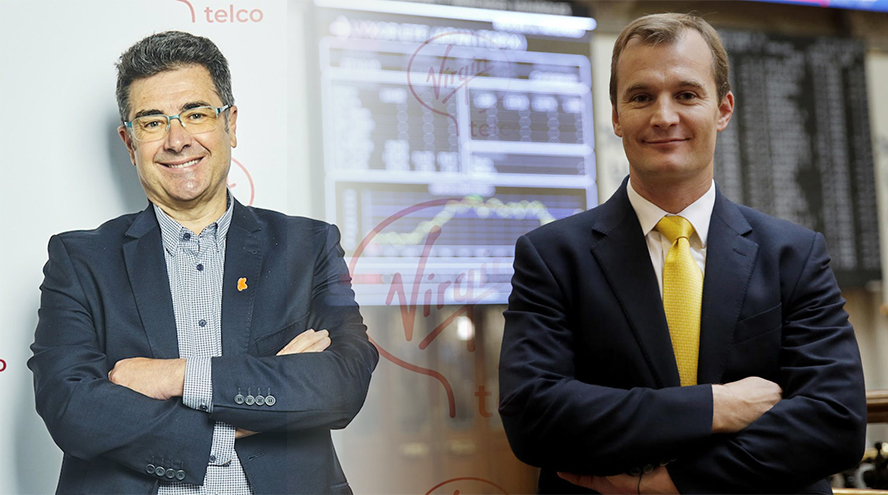

De esta manera, la compañía dirigida por Meinrad Spenger ha anunciado este domingo el lanzamiento de una oferta pública de adquisición (OPA) a través de Kaixo Telecom, una sociedad participada íntegramente por MásMóvil, Ibercom, sobre el 100% de las acciones de Euskaltel.

El principal atractivo que destaca el operador amarillo sobre Euskaltel es que es su fuerza en el norte de España a través de la propia marca Euskaltel en el País Vasco, R en Galicia y Telecable en Asturias, y que llevan más de 25 años en el mercado. Además, a través de la marca Virgin telco, Euskaltel ha iniciado recientemente su estrategia de expansión nacional.

De materializarse la oferta, Grupo MásMóvil reforzará así su posición como el operador de mayor crecimiento del mercado de las telecomunicaciones en España.

La oferta, de carácter amistoso y voluntario, que ha sido comunicada este domingo a la CNMV y que se satisfará en su totalidad en efectivo, se realizará a un precio de 11,17€ por acción de Euskaltel, lo que supone una prima del 26,8% respecto al precio medio ponderado de las acciones en los últimos 6 meses. En consecuencia, el importe máximo a desembolsar por el Grupo MásMóvil asciende a cerca de los 2.000 M€.

MÁSMÓVIL YA TIENE APOYO

Además, cuenta ya con el respaldo imprescindible de un 52,32% del capital social de Euskaltel, ya que, sus principales accionistas, Zegona Limited (por medio de su matriz, Zegona Communications plc), Kutxabank, y Alba Europe se han comprometido a aceptar la misma mediante acuerdos irrevocables alcanzados con MásMóvil.

De llevarse a cabo la operación, MásMóvil mantendrá el empleo, las marcas Euskaltel, Telecable, R y Virgin,y las sociedades Euskaltel S.A.y MásMóvil Ibercom continuarán teniendo su sede social en Euskadi; mientras que R Cable y Telecable en Galicia.

Por parte de MásMóvil, este proceso ha contado con el asesoramiento legal de Clifford Chance, Castañeda Abogados y Evergreen Legal, y han actuado como asesores financieros BNP Paribas,Goldman Sachs y Barclays. Por su parte, Euskaltel ha contado con Citigroup Global Markets Europe AG, como asesor financiero, y con Uría Menéndez, como asesor legal.

Finalmente, la operación ha sido financiada por un sindicato de bancos entre los que figuran BNP Paribas, Banco Santander, Barclays, Deutsche Bank y Goldman Sachs.