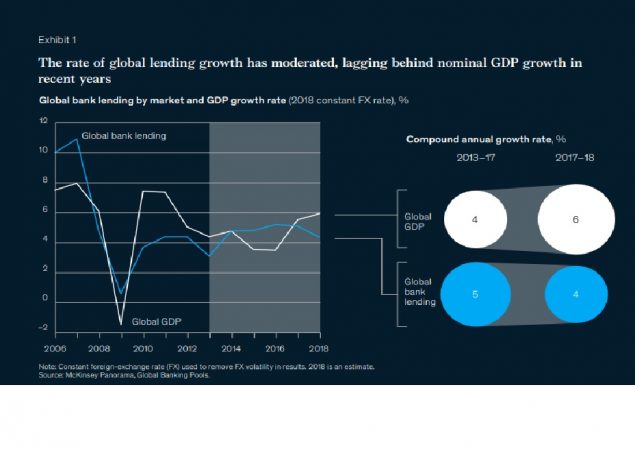

El 60% de los bancos mundiales no sobrevivirían a una recesión, según el estudio anual sobre banca publicado esta semana por la consultora McKinsey. En su ultima revisión bancaria mundial sostiene que «después de una década de crisis del mundo financiero, los signos de que la industria bancaria esta al final de un ciclo son claros: los ingresos primarios se están desacelerando, así como el volumen de negocio, y los prestamos bancarios crecieron en 2018 tan solo en un 4%, una cifra que es la más baja de los últimos cinco años». Esta cifra de prestamos esta 150 puntos básicos por debajo del crecimiento nominal del PIB mundial, según señala McKinsey.

Con el aplanamiento de las curvas de tipos de la renta fija la confianza de los inversores se resiente una vez más en el sector bancario, pero la consultora americana apunta que esta vez puede ser diferente. La industria global bancaria se acerca al final del ciclo con un 60% de bancos que están dando retornos por debajo del coste de su capital, por lo que una desaceleraron económica prolongada con tipos de interés bajos o negativos podría desatar el caos en el sector bancario.

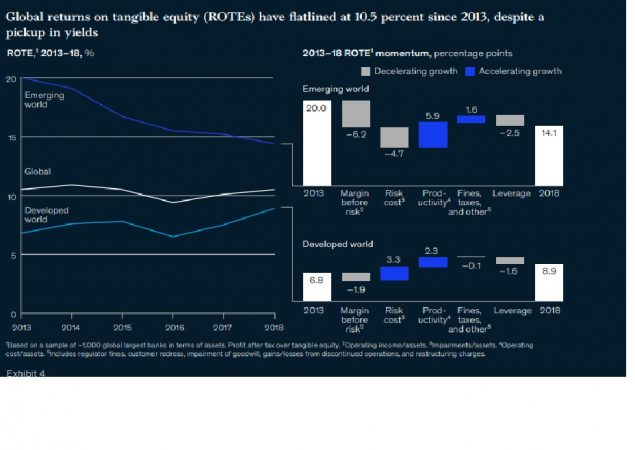

El ligero aumento de las tasas de interés a nivel mundial por la retirada de estímulos de los bancos centrales en 2018 no ha supuesto un aumento del ROTE (Retorno global sobre los activos tangibles), que es el ratio que deben usar los bancos para medir el retorno sobre su capital, excluyendo el fondo de comercio y los activos en bonos convertibles y preferentes. A pesar de esta ligera subida de tipos, el ROTE se ha estancado en el 10,5%.

La localización juega un factor importante a la hora del desarrollo del negocio bancario y, según el informe de los expertos bancarios, son los bancos de los mercados emergentes los que mas sufren, pasando a una tasa de retorno sobre el capital tangible del 20 al 14,1% durante el año pasado. Parece que la disrupción digital ha hecho mella en el negocio bancario en países en desarrollo donde ante la inestabilidad financiera, los clientes usan las tecnologías e internet para mover su dinero y alejarlo del riesgo-país.

En las zonas desarrolladas, los bancos han mejorado su productividad y los ratios del coste de cubrir su riesgo, y su tasa de retorno sobre activos tangibles ha mejorado ligeramente del 6,8 al 8,9%. Pero el promedio de la banca mundial es malo: se acerca al final del ciclo expansivo con un 60% de las entidades financieras presentando resultados por debajo del coste de su capital.

¿Y cual es la formula secreta de eso 40% de los bancos que crean valor frente al 60 que destruyen el valor de su capital? Pues según el estudio de los economistas Carmen M. Reinhart and Kenneth S. Rogoff publicado por la Universidad de Princeton, «Esta vez es diferente: ocho siglos de locura financiera», son cuatro los factores que marcan la diferencia: geografía, escalabilidad de su negocio, diferenciación de sus productos y el modelo de negocio.

Según este estudio, el 70% de la valoración de un banco viene influido por su área geográfica de localización. Por ejemplo, las ganancias en Estados Unidos son el 10% superiores a las de los bancos en Europa. La escalabilidad del negocio también pesa e influye en los retornos. Cada vez es más raro ver bancos pequeños de nicho que generen retorno, sino que necesita estar bien dimensionado en cuanto tamaño o a segmento de clientes.

McKinsey anima a los bancos a reinventarse antes de la próxima desaceleración mundial, mejorando la gestión del riesgo, la productividad y el crecimiento de ingresos y les aconseja mejorar en la analítica de datos para competir en el futuro.