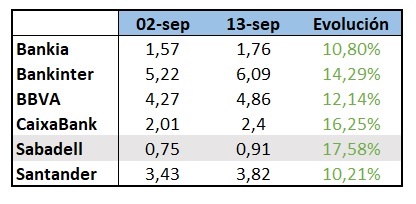

Sabadell ha sido el banco español cotizado que mejor ha mostrado en las primeras dos semanas de septiembre, un periodo que ha resultado positivo para el sector en bolsa.

En concreto, las acciones del banco presidido por Josep Oliu han registrado una subida del 17,58% entre el 2 y el 13 de septiembre (precios a cierre de mercado), según los datos recopilados de Bloomberg. Le siguen, de cerca, CaixaBank (16,25%) y Bankinter (14,29%). El sector ha tenido un crecimiento medio del 13,54% en estas dos semanas.

Brexit, BCE, IRPH… son muchos los frentes que tiene abiertos la banca española para intentar recuperar al menos parte de lo perdido en los últimos años. Este inicio de año ha sido más tranquilo tras un final de 2018 catastrófico. Septiembre ha dado algo de oxígeno a directivos y accionistas de estas compañías.

Sergio Ávila, Market Analyst de IG, ha indicado a MERCA2 que “los bancos han tenido un buen rebote después de que venían acumulando una fuerte caída durante mucho tiempo, el sectorial BCN bancos había generado un doble suelo que ha terminado por cumplir el objetivo del rebote”.

No obstante, la tendencia del sector continúa siendo bajista, tras cumplir el objetivo de rebote por el doble suelo generado. Para el experto de IG, “lo normal sería que de nuevo entren ventas en el sector, más aún después del aumento de incertidumbre tanto geopolítica como de crecimiento mundial que estamos viendo en la sesión de hoy”.

Por otro lado, el experto ha apuntado que “el acercamiento entre EEUU y China en materia comercial animó a los inversores a lanzarse por compañías más cíclicas, aumentando las compras en activos de más riesgo, eso junto con las perspectivas de mayores estímulos por parte del BCE para paliar los efectos del enfriamiento económico y continuar con el ciclo expansivo, provocó compras en los sectores cíclicos”.

SABADELL, CON UN OJO EN REINO UNIDO

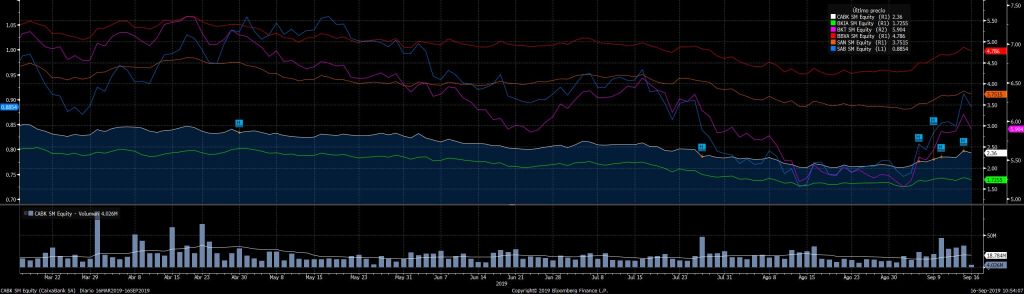

En el caso del Sabadell, Sergio Ávila ha explica que “la fuerte caída que acumulaba ha provocado que los movimientos a favor hayan sido porcentualmente superiores que los de sus pares”.

En la opinión del analista de IG, “Sabadell se ha acercado a zonas de resistencia importantes”. El viernes cerró en los 0,9088 euros, teniendo una resistencia en los 0,925 y teniendo también a la media de 200 periodos muy cerca (0,9279 euros). “Podría tratar de buscar esos niveles, pero es complicado que los superare con facilidad; lo normal sería comenzar a ver ventas”, ha afirmado.

Además de los problemas que sufre toda la banca nacional, Sabadell (como Santander) mira con especial atención las novedades en torno al Brexit. Sin embargo, desde la entidad confirman que la inversión en TSB «tiene un cierto componente endógeno, ya que un pilar muy importante del plan para los próximos años para TSB es la optimización de costes, y esta prioridad se puede alcanzar independientemente de los desarrollos macroeconómicos.

Por otro lado, Sabadell destaca que el posicionamiento de TSB se basa en un enfoque local en Reino Unido, y primordialmente en el negocio de hipotecas con un nivel de riesgo bajo. El impacto en TSB de un escenario en el que no hubiese acuerdo es simplemente el que tendría en la economía de Reino Unido y en el mercado hipotecario/inmobiliario.

IRPH Y BCE, CLAVES EN SEPTIEMBRE

La última semana ha sido especialmente complicada para el sector. El Abogado General del Tribunal de Justicia de la Unión Europea (TUE) Maciej Szpunar indicó el pasado martes que el Índice de Referencia Préstamos Hipotecarios (IRPH) debe estar sometido a tutela judicial para saber si es abusivo o no, porque el mero hecho de ser un índice oficial no hace que sea necesariamente transparente.

El pronunciamiento fue visto con buenos ojos por los bancos, que elevaron su cotización entre un 1,5% y un 4,2%, pero el sector todavía debía enfrentarse a otra cita clave en el futuro de su negocio: las nuevas medidas que anunciaría el BCE.

Así, el Banco Central Europeo decidió decidió el jueves modificar los tipos de interés por primera vez desde 2016, recortando 10 puntos básicos el tipo de facilidad de depósito, hasta situarlo en el -0,5%, al tiempo que dejó el tipo de interés de referencia en el 0% y el de facilidad de préstamo en el 0,25%.

Los anuncios del TJUE y el BCE han sido bien recibidos por el mercado con subidas generalizadas en la banca española cotizada

No obstante, para limitar el impacto en las entidades bancarias de este interés negativo, la institución que preside Mario Draghi anunció que introducirá un «sistema de dos niveles para remunerar las reservas», de forma que una parte del exceso de liquidez de los bancos estará exenta de la tasa de facilidad de depósito. En concreto, no cobrará nada a los bancos y otras entidades de crédito por el exceso de fondos, con respecto a las reservas mínimas obligatorias, que mantengan en las cuentas de sus bancos centrales nacionales.

Marco Troiano, analista de Scope, ha explicado que “el nuevo sistema de remuneración de las reservas cubrirá solo una pequeña parte del exceso de liquidez del sistema, lo que limita cualquier beneficio a la rentabilidad de los bancos”. En este sentido, “los bancos no pueden esperar que los tipos de interés más altos u otras formas materiales de apoyo del banco central vengan a rescatarlos en un futuro cercano, sino que deben buscar palancas alternativas para aumentar su potencial de beneficios”, ha advertido el experto.