ING quiere ser líder en producción de nuevas hipotecas en España a finales de este año o el próximo. El consejero delegado del banco en España y Portugal, César González-Bueno, lo ha anunciado como una “aspiración”, pero ahí queda el envite.

La cuota de mercado de ING en nueva producción de hipotecas ha pasado del 6,5% en 2017 al 9,4% al cierre del primer trimestre en 2019. En concreto, creció un 43% hasta 942 millones de euros. Eso coloca al banco naranja en cuarta posición nacional. Para superar a BBVA, Santander y CaixaBank debería alcanzar una cuota del 15% aproximadamente, tal y como ha reconocido el CEO de la entidad en la península ibérica. Supondría duplicar sus cifras con respecto a 2018. Eso sí, el dirigente ha reconocido que “no es un compromiso; llegará o no”.

Esa “ambición ambición” que ha mostrado el CEO de ING España y Portugal está basada en la mejora del producto y un proceso eficiente y ágil. El primer punto, gracias a precios ajustados, a ausencia de comisiones y la transparencia. El segundo, con un gestor de principio a fin (siempre el mismo), integrando todos los elementos y la multicanalidad.

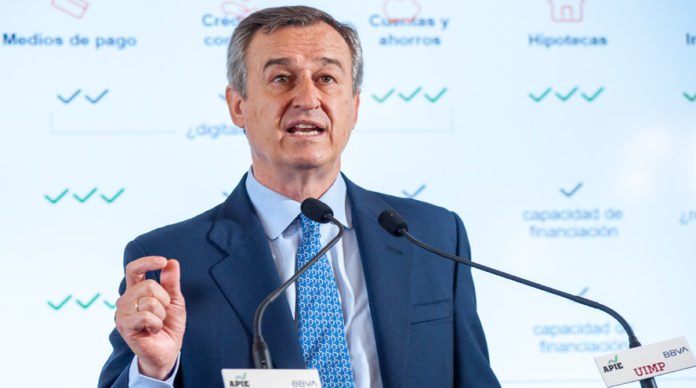

César González-Bueno ha afirmado que “llena de satisfacción ver la respuesta de los clientes a este nuevo avance”. En este sentido, ING, que estrena sede central el año que viene, combina lo mejor del mundo digital y un toque personal diferenciador. “La estrategia consiste en tener claros algunos conceptos muy básicos e implantarlos bien”, ha señalado.

Para ello, el CEO ha asegurado en la segunda jornada del XXXVII Curso de Economía que la Apie organiza en la Universidad Internacional Menéndez Pelayo de Santander (UIMP) que ING ya ha dado «un acelerón» sin variar los márgenes. “No ha sido por el precio ni tampoco por el apetito al riesgo; la demanda sobre nuestras hipotecas ha aumentado, pero poco”, ha dicho. La clave, ha apuntado César González-Bueno, está en la conversión. “Cuando estás en un 4,7% (sobre cinco) de satisfacción de cliente, funciona el boca-oreja”.

ING Y LA NUEVA LEY HIPOTECARIA

En el camino para lograr su aspiración, ING y el resto de bancos tendrán que lidiar que la nueva ley hipotecaria. González-Bueno ha señalado que la nueva norma «es buena» por dos razones: da más garantías al cliente y produce más seguridad jurídica para los bancos. De rebote, “todo lo que sea transparencia nos favorece”, ha agregado. En líneas generales, ha apuntado, “es sanísima y, por lo tanto, bienvenida”.

La nueva ley hipotecaria que ha entrado en vigor el 16 de junio da más garantías al cliente y produce más seguridad jurídica para los bancos

Según ha indicado, la legislación que ha entrado en vigor esta semana ha propiciado que las entidades absorban mayores costes, lo que se ha repercutido en parte en el precio, «pero no totalmente y de forma similar a todas las entidades». “Las hipotecas son ahora marginalmente menos rentables a lo que eran antes de los cambios regulatorios”, ha indicado. Para dejarlo más claro, ha reformulado la frase: “El incremento de precio solo cubre los costes adicionales a los que recurre la banca tras la nueva regulación”.

En ese aspecto, González-Bueno ha reconocido que “parece que hemos aprendido la lección”. “No estoy viendo el mismo comportamiento que en la crisis con financiaciones del 100% para comprar además de la casa un coche, viajes, etc.”, ha argumentado. No obstante, ha alertado de que el gran peligro de la financiación es la morosidad. Ahí ha sacado pecho. “Nuestros criterios de riesgo son más exigentes ahora y nuestra ratio de mora es del 0,8% ahora”, ha anunciado.

El consejero delegado de ING ha reconocido que los bajos tipos de interés motivan que la forma de competir para la banca sea «más ingeniosa». En ese sentido, ha destacado que productos como las hipotecas o la inversión son contracíclicos, por lo que es mejor invertir que ahorrar. «Si estamos construyendo nuestra jubilación, no se puede hoy en día, con estos tipos, dejarlo en una cuenta», ha sostenido. Los hipotecados dan más rentabilidad a los bancos que los ahorradores.

FINTECH Y BIGTECH: ¿AMENAZA U OPORTUNIDAD?

El avance de la tecnología ha permitido la entrada de nuevos actores en un sector muy complejo como es el bancario. “La banca tradicional sigue teniendo ventajas competitivas grandes en cuentas de ahorro (hay mucha regulación), hipotecas (los márgenes son muy cortos y o tienes una facilidad de financiación o no eres rentable) e inversión”, ha declarado el CEO de ING España y Portugal.

En palabras del directivo, las fintech son fuertes en medios de pago y crédito al consumo (que tienen márgenes altos y necesidades regulatorias menores). Pero más que competidores, se están convirtiendo en colaboradores de los bancos. “Son rápidos y muy especializados; muy focalizados en la Experiencia de Cliente”, ha insistido.

Otro tema son las bigtech. “Están bien posicionadas para desafiar el negocio de medios de pago y crédito al consumo”, ha apuntado, “ya que estos jugadores tienen unas marcas impresionantes, gran acceso a datos y están presentes en un momento clave (pago on line)”. Sin embargo, no tienen licencia bancaria, lo que “requiere un alto coste de financiación y capital”.