Recientemente se han cumplido treces meses, nunca se nos ha dado bien eso de celebrar aniversarios, de los primeros pasos en una de las operaciones fallidas más sonadas del 2018. Y es que IAG, el consorcio español-británico en el que está integrado Iberia, destapaba que había adquirido un 4,61% de la noruega Norwegian como primer esbozo de una opa (lo descubriría más adelante) por el 100% de la firma. Ahora que los rumores han vuelto, se debe recordar que al igual que hace un año y un mes faltaban razones, ahora probablemente sobran.

En aquel entonces, aunque no ha pasado tanto tiempo, ni el precio, ni el timing de la operación, ni la situación del sector, ni las finanzas de la aerolínea noruega acompañaban la decisión. Pero, ¿qué ha cambiado en estos casi 400 días? El resumen rápido es todo: el valor bursátil de Norwegian ha retrocedido un 80% desde entonces (y un 60% en el año) hasta mínimos de 2011, lo que permite un mejor tempo en la operación, puesto que la situación del sector y de la propia firma acercan más caídas. Por último, lo mismo que «el fuerte apalancamiento de la noruega era un problema, ahora podría ser la llave», señalan fuentes de mercado.

En un primer momento, se podría pensar que los problemas financieros de una compañía supondrían un impedimento para una opa, pero no es del todo así, sino que se lo pregunten a los accionistas de Día. Al final, las circunstancias que rodean a una empresa son tan importantes como cualquier otro detalle. Al igual que ocurre con la cadena de supermercados española, cuya implosión financiera ha abierto la puerta al magnate Mikhail Fridman, el deterioro de las cuentas de Norwegian puede dar la entrada a IAG, además a un precio de saldo.

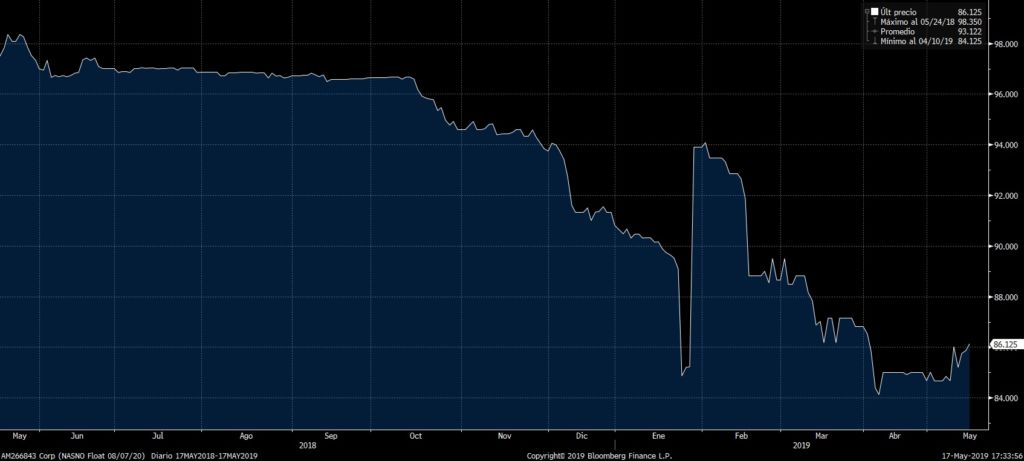

La puerta de entrada en esta ocasión no sería vía acciones, como en la anterior, sino que sería la estructura de bonos de la firma noruega, y en especial, una posible implosión de los mismos cómo describía gráficamente Citi Group un mes atrás: «Esta vez, posiblemente a través de los bonos, en lugar de en equity (…) pueda tener éxito». De hecho, los dos grandes tramos de deuda que vencen en los próximos años, 2019 y 2020, se llevan negociando varios meses por debajo de su precio a la par, en concreto el último de ellos se ha llegado a vender y comprar con descuentos del 20%, mientras que el tramo que vence dentro de un año se mueve entre el 83% y el 88%. Para hacerse una idea de si es un valor peligroso o no, los bonos actuales de Dia (que cumplen en 2019) se negocian tan solo un par de puntos básicos por debajo.

CLÁUSULAS QUE PODRÍAN ALLANAR EL DESEMBARCO DE IAG

La caída en las cotizaciones de los bonos se debe a la mala situación financiera de la compañía, con un endeudamiento asfixiante y una liquidez menguante pueda poner en problemas sus repagos y con ello haga saltar algunos de los denominados covenants, compromisos pactados entre ambas partes, que obligarían a Norwegian a recomprarlos anticipadamente. En concreto, existen una serie de cláusulas ocultas que podrían dinamitar la firma noruega y poner en bandeja la opa. Por un lado, sobresalen dos exigencias financieras: «El patrimonio financiero no puede caer por debajo de los 1.500 millones de coronas noruegas» y que «el emisor asegurará de que el grupo mantenga una liquidez mínima de 500 millones de coronas».

Las anteriores condiciones, aunque más cercanas que años atrás cuando se contrataron, todavía parecen lejos de cumplirse, aunque no se debe perder la vista de la situación de la compañía. En plena escalada del precio del crudo, que castiga más a firmas como Norwegian (cuyos viajes son más largos y el precio más ajustado) y también la crisis de los Boeing 737 Max de los cuales mantenía 18 en uso y que han tenido que estar parados, mientras daba servicio con otros alquilados (doble gasto). En definitiva, la actual situación puede tensionar el balance hasta el punto de que corrán peligro dichos convenants.

Pese a que las anteriores son las que más están bajo lupa, existen otras muchas que en caso de incumplimiento harían saltar el contrato, como: «El valor de los activos de cualquier compañía del grupo sea menor que sus pasivos (incluidos los pasivos contingentes y futuros)», que no exista «suspensión de pagos o una moratoria de cualquier endeudamiento». Más allá de ellos, existen otros en referencia a que cualquier impago de los mismos, de un cupón o varios, podría conllevar a que los acreedores pidiesen que se reembolsase su dinero de inmediato.

En definitiva, la situación parece más óptima para IAG, más si cabe si antes se produce una negociación entre bonistas y acreedores con la empresa para una posible reestructuración de deuda. Además, el precio podría reducirse todavía más. Por ello, los analistas dan ahora verdaderas posibilidades de que se produzca un movimiento, aunque puede ser otra aerolínea distinta (¿Lufthansa?) a IAG, hasta el punto de que desde Bankinter señalan que “otorgamos una probabilidad elevada a que pueda producirse una operación corporativa”.