Los márgenes sobre las hipotecas en Reino Unido siguen estrechándose a medida que el caos del Brexit deja sin poder de actuación al Banco de Inglaterra, y la competencia se lanza a ganar cuota de mercado. Los gigantes Lloyds y HSBC están subiendo la apuesta (tirando precios), mientras que la filial de Banco Santander en el país, Santander UK, sufre para mantener su cuota de mercado pese a que ya ha reducido sus precios y tiene la hipoteca variable más barata entre los grandes.

El primer problema al que se enfrentan la gran banca de Reino Unido sigue siendo el Brexit y su efecto sobre la economía. En especial, que la fuerte incertidumbre que genera impedirá al banco central inglés subir los tipos de interés, «esto continuará alimentando la competencia agresiva en el mercado hipotecario de UK», reconocen los analistas de Bloomberg en un informe interno sobre la evolución del sector.

De hecho, los expertos del portal destacan que el principal ejecutor será HSBC que está llevando a cabo una agresiva estrategia para mejorar su porcentaje del 6,6% con el que cerró 2018. La situación podría forzar a la filial del banco que preside Ana Botín para aumentar su ya de por sí agresiva oferta, con la hipoteca a tipo variable más barata del mercado frente a los grandes, y no perder mercado.

Santander UK establece una cuota estándar, para sus hipotecas variables, que se sitúa en el 4%, frente a otras más altas del mercado como: HSBC y First Direct con el 4,19%, seguidos por Lloyds, Nationwide, Barclays, Halifax, TSB (la filial de Banco Sabadell) y RBS del 4,24%. Aunque donde se aprecia realmente el coste que asume la entidad española para ganar cuota de mercado se mide con la denominada Tasa de Coste Porcentual Media (APRC por sus siglas en inglés), la cual para Santander es del 3,6%, frente al 3,8% de HSBC, Barclays, First Direct, el 3,9% para TSB, mientras que el resto se sitúan por encima del 4%.

La lucha encarnizada por cualquier punto porcentual en el mercado de las hipotecas en UK, se explica gracias al bajo riesgo que suponen en la actualidad (con los tipos bajos y la economía estable, si el Brexit lo permite) las hace «altamente atractivas desde una perspectiva de ROE (rentabilidad sobre el capital propio)», explican desde Bloomberg. Además, pese a que los rendimientos que ofrecen, los márgenes aplicados, se han ido reduciendo son mayores a los que había allá por 2006 o 2008 donde prácticamente se regalaban. En concreto, el margen de clientes en aquellos años apenas era de 25 puntos básicos frente a los 125 actuales.

El bajo riesgo de las hipotecas en este momento las hace «altamente atractivas desde una perspectiva de ROE (rentabilidad sobre el capital propio)»

Asimismo, la filial de la entidad española se sitúa con la relación préstamo respecto del valor (loan to value, LTV) más bajos de entre sus pares con un 42% en 2018 en el stock de hipotecas. La tasa anterior se trata del cociente entre el nominal de la hipoteca respecto al precio tasado de la vivienda y mide principalmente el riesgo crediticio que asume una entidad. Aunque no solo se trata del stock, sino el año pasado también fue el más bajo en nuevas hipotecas con un 63%, igual que Lloyds y por debajo de Barclays (65%), HSBC (65%), RBS (69%) y Nationwide (71%). Lo anterior, explica por qué Santander UK puede aplicar tipos más bajos, ya que tiene un riesgo, menor.

LENTO DESGASTE DE BANCO SANTANDER EN UK

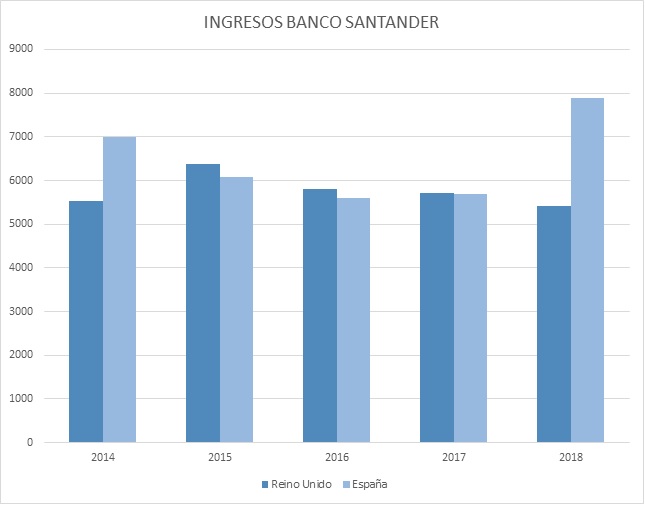

La feroz batalla en el terreno del crédito, sobretodo en hipotecas, está consiguiendo limar año a año los resultados de la firma española en el país. Además, no solo está siendo la fuerte competencia, sino que también está influyendo el cambio de tendencia del sector a cada vez demandar más las de tipo fijo. Así, desde Bloomberg explican que son «Lloyds y Santander los más afectados por la erosión de los libros de préstamos de tasa variable estándar (en la que la entidad española es más competitiva), aunque (…) no ha sido tan agresivo como muchos esperaban».

Una situación que la propia firma ha reconocido una y otra vez en las cuentas trimestrales que ha ido presentando, al declarar que trabaja «en un entorno de elevada competencia y donde se siguen manteniendo incertidumbres por el Brexit, el beneficio atribuido de 2018 es de 1.362 millones de euros, un 8% inferior al de 2017. Esta evolución refleja la presión en los márgenes y las inversiones en proyectos regulatorios y estratégicos».

La firma cerró el 2018 con unos ingresos cercanos a los 5.400 millones de euros, la cifra más baja desde el 2013 y lo que supone una caída del 15% respecto a los máximos que se alcanzaron en 2015. Un hecho, que ha provocado que la contribución al beneficio de la filial haya caído en los últimos años hasta el 13% con el que cerró en 2018, mientras que años atrás se situó cerca del 20% como segundo mercado más importante para Banco Santander.