Se acaba la espera en DIA, este mismo miércoles 20 de marzo podría decidirse el futuro de la compañía o al menos esclarecerse la nueva hoja de ruta que siga en los próximos años. También (y más importante) sus propietarios. Los accionistas tendrán la última palabra para decidir entre el equipo liderado por el actual Consejo o bien por la «mediocre» (según los analistas) opa lanzada por el ruso Mikhail Fridman.

El verdadero problema al que se enfrentan los accionistas es la eterna pugna en el mundo de la inversión entre gratificación inmediata, cobrar lo que paga LetterOne, o bien apostar porque la compañía gane valor a largo plazo. La disyuntiva es de sobra conocida por ambos equipos, por ello cada uno ha efectuado una serie de movimientos para tratar de convencer a los poseedores de los títulos, aunque los últimos movimientos han dejado al descubierto la rácana estrategia de Fridman.

El primer requisito para que los inversores pudieran pensar en DIA a largo plazo era solucionar la actual situación de insolvencia técnica, ya que según la ley de sociedades en España sino se remedia el equipo directivo está obligado a pedir una disolución, lo que producirá una más que probable quiebra. Dicho y hecho, el primer punto que ha resuelto el equipo dirigido por Borja de la Cierva ha sido el de asegurar capital suficiente para revertir la situación patrimonial de la compañía.

Dicho y hecho, el primer punto que ha resuelto el equipo dirigido por Borja de la Cierva ha sido el de asegurar capital suficiente para revertir la situación patrimonial de la compañía

Además, la «Carta de Compromiso» remitida a la CNMV ofrece una solución para cumplir con las necesidades financieras, que era otro de los puntos críticos, ya que permite «la extensión del vencimiento ordinario de todos los tramos de la financiación sindicada existente hasta el 31 de marzo de 2023«. Por último, la ampliación de capital ofrece la posibilidad de cumplir con las necesidades de la empresa a corto plazo junto con la tesorería existente que asciende a 259 millones, ya que debe cubrir hasta 709 millones (que es la suma de del flujo de caja negativo que registró por 543 millones y el agujero patrimonial de 166 millones de euros). En la operación el magnate pretende ahorrarse 100 millones y así abaratar la compra.

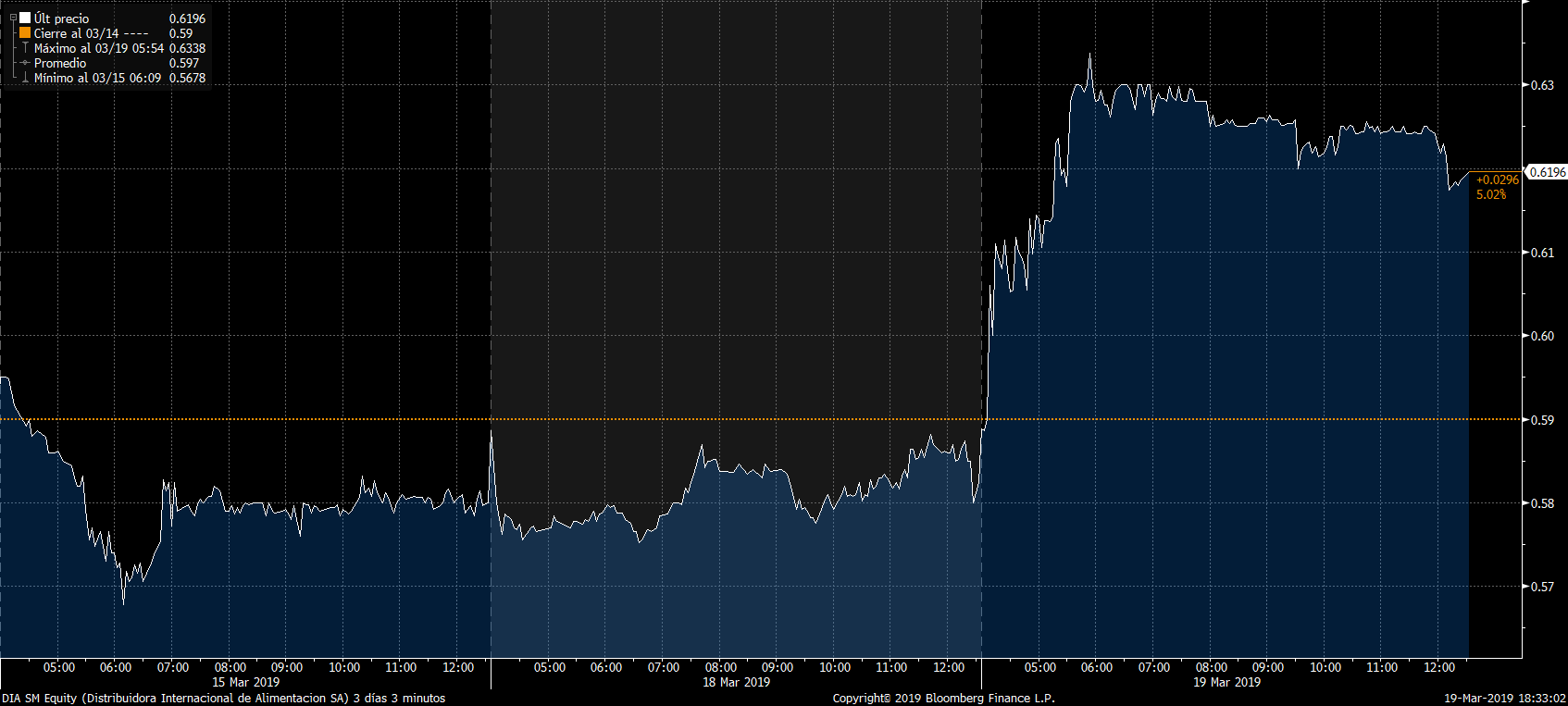

En definitiva, el Consejo se ha asegurado en parte con los últimos movimientos que los accionistas que acudan a la Junta partan de una idea de futuro para la compañía, aunque eso sí con unas condiciones operativas exigentes y una situación muy complicada. Además, el golpe de efecto le ha ayudado a que la acción recuperase el terreno perdido y se quede cerca de lo que ha ofrecido el propio Fridman, poniendo en evidencia que la oferta del magnate ruso era muy a la baja. Una situación que debilita el efecto de gratificación inmediata que era al que se agarraba LetterOne cuando lanzó su opa. Al final, contra todo pronóstico de la Cierva y su equipo han equilibrado las fuerzas y harán sudar al actual máximo accionista.

¿ERA PREVISIBLE EL DESCALABRO DE DIA?

Más allá de la pugna actual, es irremediable que una parte de los inversores, aquellos que todavía mantiene al valor en su cartera y cuyos ahorros se han evaporado, piensen si está situación tan tensa se podría haber evitado o en su defecto si era previsible la deriva que tomó la compañía. La primera respuesta es que obviamente sí, aunque también es verdad que como definió a la perfección el experto taurino Alberto Híjar: ‘a toro pasado’ todo es más fácil.

Para ello, hay que remontarse varios años encontrar el primer indicio importante que podía haber despertado hecho dudar a los accionistas en aquel entones, y es que el hecho de que hubiera una verdadera legión de inversores cualificados (los bajistas alcanzaron un 20% del capital del valor) que pensaban que los resultados futuros serían inferiores a las expectativas, debería haber hecho a más de uno plantearse a dónde se podría dirigir los títulos de la compañía.

Pero, y ¿qué había llevado hasta DIA toda esa legión de inversores? La respuesta es simplemente unas cifras financieras de la compañía que ya en 2016 mostraban problemas. En primer lugar, una espiral de inversiones de poco valor añadido dónde el capex entre 2014 y 2016 superó los 1.200 millones, mientras que el ebitda apenas superaba los 1.700 millones. Quizás a muchos se le venga a la mente las palabras de uno de los padres de la inversión, Benjamin Graham, que explicaba en uno de sus volúmenes (que escribió junto a David Dodd) más seguidos ‘Security Analisis’ que una de las causas más probables para el colapso de una firma distribuidora (como la firma española) era la de buscar una expansión acelerada sin mucho sentido.

La inversión trajo consigo una explosión de deuda que solo se ‘medio controlo’ gracias a que el ebitda se mantuvo sólido en los siguientes años. Aun así, doblar el volumen de deuda entre 2014 y 2017, pasó de 700 a superar los 1.400 millones, era tentar mucho a la suerte de que no surgieran problemas operativos, más si cabe cuando las propias entidades bancarias te habían puesto condiciones de endeudamiento.

Además, la estrategia del grupo de diversificar activos nunca dio el resultado deseado, ya que allá por 2016 mientras los países emergentes representaban un 36% de la cifra de negocio su peso en el ebitda retrocedía 20 puntos básicos. Por no hablar de las pérdidas contibuadas en China, hasta que se vendió dicho activo, que crecían a dos dígitos. Con ello, la cuenta de resultados estaba muy expuesta a la península y en ella DIA no tenía una diferenciación clara o una ventaja competitiva, lo que indicaba que a medida que aumentase la presión las cifras podían caer. Al final, todo lo anterior no solo se dio, sino que se dio multiplicado y provocó el colapso final del que ahora se busca una salida.