La 6ª oleada del Estudio de Emociones en el Sector Bancario de Particulares en España ha puesto de relieve, entre otros datos, que la digitalización bancaria está siendo positiva para el cliente, ya que la reducción de sucursales no ha implicado un aumento de las emociones negativas, mientras que el «mobile banking» es una gran oportunidad para despertar emociones positivas.

Las emociones son claves en nuestra sociedad y también en las finanzas, estando ya científicamente demostrado que la fidelidad hacia nuestro banco no depende de un frío análisis coste-beneficio, sino que está determinada por lo que éste nos hace sentir. La decepción, por ejemplo, es la emoción que más afecta a la relación de los clientes con su entidad, pudiendo desencadenar el abandono en un período de un año y tres meses por término medio. Elena Alfaro, fundadora y partner de Emo Insights International, ha señalado que “las emociones positivas son garantes de sostenibilidad para las compañías y por eso es preciso investigar por sectores, para saber cuáles son los disparadores que las generan”.

Esta compañía española, pionera en información emocional, lleva a cabo un riguroso estudio desde 2011 que permite medir emociones y determinar el grado de “enamoramiento” de los clientes hacia su banco principal. En una primera fase se utilizan tecnologías de neuromarketing que miden las reacciones inconscientes de los clientes a medida que narran su “Customer Journey”, descubriendo las emociones presentes en la relación y las experiencias concretas que las disparan, y en una segunda etapa se cuantifica la experiencia emocional de los clientes con los diferentes procesos y servicios implicados en su relación con las entidades bancarias. Esto permite crear el índice EMO Index®, huella emocional resumen de un cliente hacia su banco como resultado de las emociones sentidas, tanto positivas (sorpresa, alegría, confianza y agradecimiento) como negativas (decepción, irritación, frustración e inseguridad), y de los disparadores emocionales que las han generado.

La sexta oleada del Estudio de Emociones en Banca, presentada el pasado 25 de abril en la Asociación de la Prensa de Madrid, con datos recogidos a comienzos del 2018, ha puesto de manifiesto que el sector mantiene la tendencia al alza en la gestión emocional de sus clientes con un incremento del Emo Index® de 1,8 respecto a 2017. Este aumento proviene fundamentalmente de un descenso de las emociones negativas y no tanto de un incremento de las positivas, mostrando así que el foco del sector en el último año se ha centrado en resolver los “puntos de dolor” del cliente, en vez de analizar cómo “ganarse su corazón” generando emociones positivas. Gonzalo Martín-Vivaldi, fundador y partner de Emo Insights, ha explicado durante la presentación del estudio que “se ha producido una bajada de los dos segmentos del EmoCluster y hay menos oponentes (14%) pero también menos fans (22,5%).

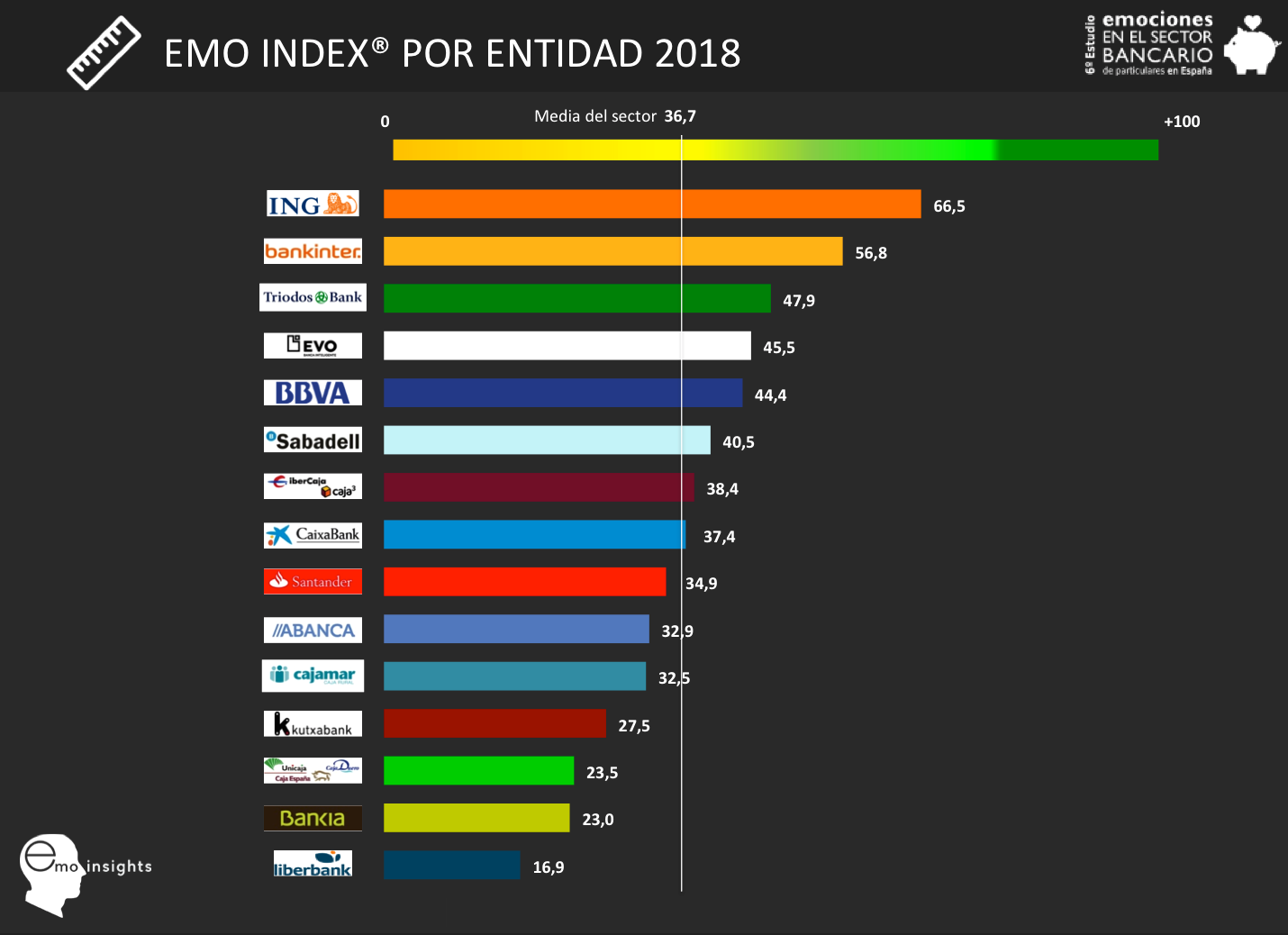

Los bancos que han destacado por su vinculación emocional y han sido galardonados en los II Premios Emotional Friendly Banks 2018, han sido ING, Bankinter y Triodos (mejor Emo Index®), Bankia, Abanca e Ibercaja (mejor evolución en los últimos 3 años) y los que mejor han trabajado las emociones positivas en los últimos 5 años han sido Santander por la confianza; Caixabank por la sorpresa; BBVA por la alegría y Bankia por el agradecimiento.

La competencia entre entidades sigue intensificándose, y aunque mantiene la posición de liderazgo por quinto año consecutivo ING (con un EMO Index® de 66,5), acorta distancias Bankinter (56,8), y le siguen Triodos (47,9), EVO (45,5), BBVA (44,4), Sabadell (40,5), Ibercaja (38,4), Caixabank (37,4), Santander (34,9), Abanca (32,9), Cajamar (32,5), Kutxabank (27,5), Unicaja-España-Duero (23,5), Bankia (23), Liberbank (16,9) y BMN (7,8).

Consecuencias emocionales de la digitalización

Este año el estudio ha analizado con mayor detenimiento cómo está afectando desde el punto de vista emocional la transformación digital del sector a la relación banco-cliente, en especial en cuanto al cambio de modelo de relación, y los datos indican que la drástica reducción de sucursales en España (40% en los últimos diez años y más de un 11% en los últimos dos) no se ha trasladado, como cabía esperar, a un aumento de las emociones negativas. De hecho, solo un 10,6% de los clientes se han sentido frustrados con su banco porque “no hay suficientes oficinas”.

Además, la progresiva trasformación de las oficinas bancarias, más orientadas al cliente, así como la figura del gestor personal, están generando emociones positivas. De hecho, el 47,4% de los clientes ha sentido confianza con su banco principal por tener “una persona de referencia y no tengo que contar todo varias veces” y casi el 40% sorpresa porque “sus oficinas están pensadas para el cliente”.

La app móvil se está convirtiendo en uno de los principales canales de relación del cliente con su entidad, y según los datos recogidos un 41,2% de los clientes contactan con su banco a través de la app móvil todas las semanas. Pese al aumento exponencial en su uso, el “mobile banking” está reduciendo las emociones negativas, a la vez que genera agradecimiento por la personalización de los servicios que ofrece, lo que a su vez genera sorpresa en el cliente porque su banco “tiene lo último en tecnología”, que siente el 40,5% de los clientes del sector y ha subido un 8,5% en sólo 3 años.

La práctica totalidad de los clientes que utilizan banca móvil lo hacen para realizar consultas de saldo o movimientos, mientras que otras operaciones como el pago en comercios es todavía residual (tan solo un 13,3%). Es muy llamativo, eso sí, que ese uso está directamente relacionado con una mayor vinculación del cliente; es decir, los bancos que consiguen atraer a sus clientes hacia funcionalidades más avanzadas están logrando posicionarse mejor desde un punto de vista emocional, presentándose por tanto el “mobile banking” como un potente generador de emociones positivas.

En la mesa redonda posterior a la presentación del estudio, en la que han intervenido Salvador Mas, vicepresidente de la Asociación Española de Fintech e Insurtch (AEFI) y Alberto Blanco, profesor del master en Bolsa y Mercados Financieros del Instituto de Estudios Bursátiles (IEB) se ha incidido en el poder de las apps y la nueva visión que tiene el cliente de los bancos. Mas ha afirmado que le ha sorprendido que “a pesar de la caída de las oficinas aumenta la vinculación emocional gracias al mobile banking” y considera que “hay una oportunidad de evolución de las apps para establecer nuevas reglas de conversación cliente-entidad”.

Por su parte Blanco ha coincidido en que la digitalización ha influido positivamente en la percepción que hay de los bancos y ha señalado que “hay una tendencia hacia un empoderamiento del cliente como director de sus finanzas. La siguiente vuelta de tuerca emocional será tener un cómplice, una especie de SIRI financiero y para ello las entidades necesitan conocer bien a sus clientes”.

Acerca de EMO Insights International

Compañía de referencia en información emocional para sectores y empresas, nació en 2010 con la clara vocación de incorporar las emociones y los intangibles en la gestión de las organizaciones a todos los niveles y grupos de interés o stakeholders, así como traducir y cuantificar su importancia a través de su conversión a resultados tangibles y económicos, en un formato de cuadros de mando que permitiesen la toma de decisiones y la implementación de acciones para su mejora.

Hoy su metodología Feelings Experience Management (FEM®) se ha convertido en estándar internacional y son pioneros en información emocional para sectores y empresas.

Fuente Comunicae