A pocos días de la Junta de Accionistas de Endesa, la firma está respondiendo satisfactoriamente en Bolsa. De hecho, destaca como una de las pocas eléctricas españolas –junto a Gas Natural– e incluso europeas que han recuperado el color verde en este 2018. Aunque la meteorología, en especial el aumento de la cantidad de agua embalsada, parte como favorito para explicar dicha mejora es el alto dividendo pagado el que realmente ha mantenido a la acción.

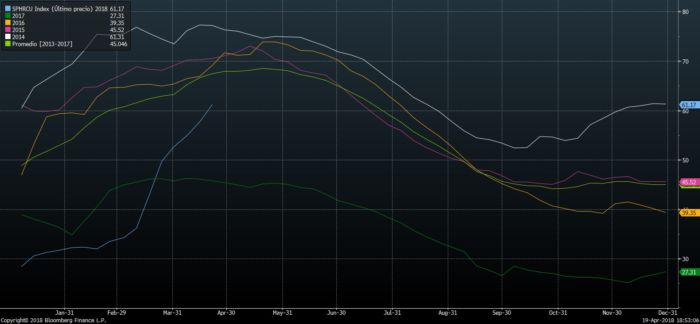

En el último mes, Endesa ha escalado en Bolsa hasta un 8%. Principalmente, el empujón viene gracias a que la mejora continuada de las reservas hidráulicas generará un aumento en sus beneficios. Las lluvias acumuladas han situado la capacidad embalsada por encima de valores de 2017, aunque todavía por debajo de los valores medios de los últimos 10 años.

Con ello, las eléctricas han visto como su capacidad para generar electricidad a través de la energía hidráulica se ha disparado y con ello sus beneficios. La razón es sencilla, los costes que asume la compañía en la generación de electricidad –que se restan a los ingresos para llegar a los beneficios, a grandes rasgos– son más altos cuando dicha producción no se puede hacer con renovables. Esto es porque las renovables suponen el mismo coste, amortizaciones de la inversión realizada (también a grandes rasgos), y se pagan siempre. Mientras que, en el caso de tener que usar ciclos combinados, gas y carbón, además de la amortización, se debe pagar las materias primas. En definitiva, con las renovables los costes son menores y con ello los márgenes son muy superiores.

Resulta innegable que una parte importante de la mejora en Bolsa de Endesa se corresponde con el aumento de la capacidad embalsada, pero no explica todo el recorrido de la acción. De hecho, otra compañía cuyos resultados dependen mucho del factor renovables, Iberdrola, no ha reflejado una mejoría tan evidente. Pese a que la eléctrica vasca ha asegurado beneficios récord, su revalorización en bolsa en el mismo periodo ha sido un 26% inferior. El diferencial –GAP en terminología financiera– entre Endesa y la media del sector eléctrico europeo, medido a través del Stoxx 600 Utilities, es todavía mayor y alcanza el 37,5%.

el dividendo de Endesa es el tercero que más rentabilidad ofrece de todo el Stoxx 600 Utilities

La explicación adicional a dicha brecha entre Iberdrola o el sector eléctrico europeo y Endesa se explica por el jugoso dividendo que ofrece. En concreto, la rentabilidad del dividendo en Endesa supera en un 28% al de Iberdrola, prácticamente el mismo porcentaje que la brecha entre ambas en Bolsa en el último mes. Además, la brecha frente a sus competidores europeos también se explica desde dicha óptica, puesto el dividendo de Endesa es el tercero que más rentabilidad ofrece de todo el Stoxx 600 Utilities.

La política de Endesa, en realidad obligada por el socio mayoritario que es Enel, es la de pagar el 100% de los beneficios en acciones, sustentado sobre una fuerte generación de caja. Las entradas netas de efectivo en la empresa, son de las más altas del sector al nivel europeo y se espera en este próximo año cerca de 1.500 millones, que incluso pueden ser más alta gracias a la mejora de los embalses.

QUÉ ESPERAN LOS ANALISTAS DE ENDESA

La mejora continuada del volumen de agua embalsada va a generar un mayor margen para Endesa y con ello un aumento de los beneficios. También a incrementar resultados por la vía de costes, puesto que la caída de los precios al por mayor –Endesa vende más energía de la que produce– mejora sus márgenes y repercute directamente sobre los beneficios. Además, por el momento –al menos hasta 2020– los analistas de Bloomberg no prevén que Endesa se enfrente a problemas regulatorios importantes.

En cuanto a su ebitda el consenso parece claro sobre que será mejor que en 2017. De hecho, el ejercicio anterior dicha partida se hundió un 5% debido a la fuerza de la sequía en España. La mayor generación vía hidráulica y los menores costes por la compra de energía en el mercado mayorista va a ayudar en gran medida al ebitda de Endesa, puesto que ambos elementos son los más importantes dentro del modelo de la eléctrica. El último, la cuota de mercado es el único que podría resentirse.

Una caída de la cuota de mercado tendría efectos importantes tanto sobre ebitda como sobre ROE, rentabilidad del negocio. Esto vendría de la mano de un crecimiento más lento de la demanda, que ya han anticipado los analistas, que obligaría a Endesa a rebajar sus tarifas para poder competir. La principal partida que explica el lento crecimiento de la demanda es el estancamiento del sector industrial español.