Se llama Denizen y es una startup estadounidense que acaba de lanzar al mercado, con el apoyo del BBVA, una cuenta global ‘sin fronteras’. ¿Destinatarios? Los denominados como expatriados, personas que viven en un país y trabajan en otro, y que habitualmente se encuentran con problemas a la hora de hacer o recibir transferencias de dinero. Es un claro ejemplo de cómo la banca online está avanzando con la meta de hacer las transacciones más simples, fáciles, y accesibles.

No es el único ejemplo. Hay más: CaixaBank ha puesto en marcha un servicio de asesoramiento digital en inversiones integrado en la banca online. Se trata de un robo advisor cuyo fin es ofrecer a los clientes el hecho de poder acceder a diferentes mercados y activos mediante carteras gestionadas.

Banco Santander, por su parte, y a través de Santander InnoVentures, invertirá en la startup Roostify. Esta compañía, radicada en California, se dedica a digitalizar todo el proceso que conlleva la formalización de un contrato de hipoteca. Incluso, desde el móvil. Por último, Bankia y Paypal han firmado recientemente un acuerdo por el que se permite a los clientes de la entidad financiera vincular sus tarjetas a Paypal facilitando las transacciones de forma digital.

La banca online avanza a pasos agigantados

La banca tradicional está poniendo toda la carne en el asador para adaptarse a los tiempos. La irrupción, además, de las conocidas como fintech, lo que está haciendo es revitalizar la experiencia del cliente en el espectro de los servicios financieros. Según el World Fintech Report 2018, elaborado por Capgemini, España ya es el quinto país del mundo en consumir productos fintech e insurtech.

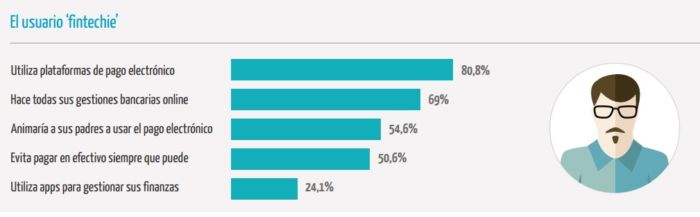

Según Rastreator, siete de cada diez españoles ya realizan todas sus gestiones con su banco online, y uno de cada cuatro usa, de manera habitual, las aplicaciones de su teléfono para gestionar sus finanzas personales.

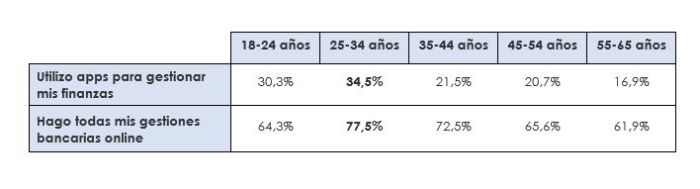

Estos son dos de los principales resultados de su IV Estudio de Comparación Online hacia el Ahorro Inteligente. Otro dato destacado es que la diferencia entre generaciones es más que patente. Así, los denominados como millennials, es decir, aquellos que ahora su edad oscila entre los 25 y los 34 años, son los que apuestan con más fuerza por usar la banca online o digital. Tanto es así, que el uso que hacen de las aplicaciones es diez puntos superior a la media, alcanzando el 34,5%. Si hablamos de gestiones online con el banco, el porcentaje es del 77,5%.

También es significativo que esos porcentajes disminuyen a media que aumenta la edad, pero la nueva generación, esa que ahora tiene entre 18 y 24 años, apuesta con fuerza por este uso. De hecho, le pisa a los talones a los de 25 y 34 años.

Ahí confluyen varios hechos para explicar este avance. Para empezar, la reestructuración del sector bancario, que se ha visto obligado a cerrar puertas de sucursales. En concreto, más de 17.000 oficinas. Por otro lado, las necesidades de los usuarios no son las mismas, apostando claramente por lo digital. Y, por último, la competencia. Una carrera para conquistar al cliente online que valora relacionarse con su dinero sin barreras de tiempo ni lugar, las veinticuatro horas del día los siete días de la semana.

Hablando de dinero, y atendiendo al estudio de Rastreator anteriormente citado, la mitad de los españoles ya no quiere pagar en efectivo si tiene la opción de utilizar otros medios. Y dos de cada tres cree que el dinero físico desaparecerá dentro de unos años. Un porcentaje algo inferior va más allá y opina que el dinero de plástico acabará también mordiendo el polvo.

“Los españoles son cada vez más proclives a dejar de pagar en efectivo. La rapidez y comodidad que ofrecen otros métodos de pago, como la tarjeta o el pago online, también pueden ayudar a ahorrar comisiones. Por eso resulta fundamental comparar bien las características que ofrece cada oferta y leer la letra pequeña”, asegura Víctor López, responsables de Finanzas de Rastreator.

Las entidades financieras tradicionales lo tienen tan claro que deben apostar por la banca online que no están escatimando esfuerzos. Así, BBVA para este año quiere aumentar en más de un 50% su número de clientes digitales; Banco Santander aumentó las transacciones digitales un 155% en 2017; y Bankia pretende incrementar en dos millones el número de clientes digitales y pasar del 7% al 35% sus ventas digitales.