Debido a las grandes desigualdades demográficas, el actual sistema de pensiones español es insostenible y hace imposible mantener, únicamente con la pensión pública, el nivel de vida actual llegados a la edad de jubilación. Además, debido a condicionantes laborales, económicos y sociales, las mujeres afrontan un reto mayor una vez jubiladas.

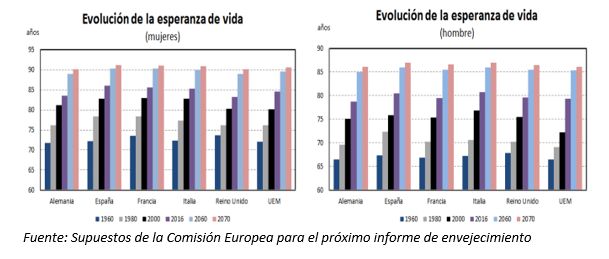

La esperanza de vida ha sufrido un vuelco en España, al pasar de 72,5 años para los hombres y 78 para las mujeres en 1980, hasta 81 y 87 años en la actualidad. Unas cifras que aumentarán en 6 y 5 años, respectivamente, hasta 2060. Esta situación recuerda que el envejecimiento es todo un desafío para el sistema de pensiones.

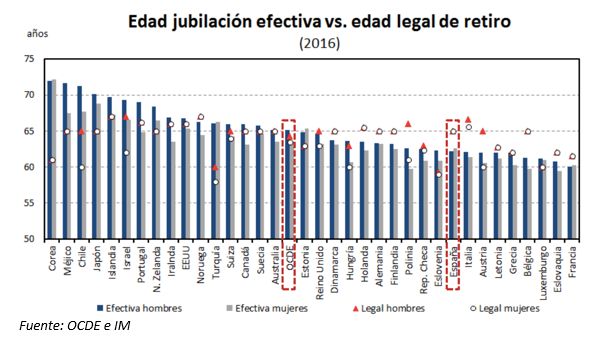

No obstante, el debate a tener en cuenta debe enfocarse en la edad efectiva de jubilación y, no tanto, en la legal. En España la brecha entre ambas es de 2,5 años para ambos sexos, lo que recuerda la importancia de garantizar la empleabilidad a largo plazo de la población.

La jubilación y el importe de las pensiones

Además, esta creciente esperanza de vida conlleva que las mujeres españolas viven más años jubiladas que los hombres, es decir, perciben durante más tiempo una pensión pública. El problema es que el importe medio de las pensiones que reciben las mujeres en España es en torno a un 37% inferior al de los varones y, es que, la pensión femenina se ve aminorada de base por varias razones:

- La brecha salarial de género: en 2016 las mujeres españolas cobraban un 14,2% menos que los hombres, y eso que esta brecha fue de las que más disminuyó en Europa entre 2011 y 2016 (Según datos de Eurostats).

- Menos años trabajados/cotizados: por la más tardía incorporación al mundo laboral frente a los hombres o por la interrupción de su vida laboral por necesidades familiares (cuidado de familiares, reducción de jornada por maternidad). De hecho, el porcentaje de hombres ocupados con un hijo se sitúa en el 22,7%, mientras que el de mujeres baja al 17,9%; Con dos hijos, la desigualdad se amplía, pues los hombres ocupados son el 28,7% y las mujeres, el 20,7%. A esto hay que sumarle que el 72% del empleo a tiempo parcial lo ocupan mujeres, lo que conlleva una base de cotización inferior. (Según datos de la Encuesta de Población Activa).

- Situación laboral autónoma: los autónomos suelen acogerse a la base mínima de cotización, lo que conlleva que, a la hora de jubilarse, las pensiones públicas que perciben sean inferiores. Pero, además, la situación se agrava para las mujeres, ya que los factores anteriormente indicados tienen un efecto exponencial, hasta el hecho de que la brecha en la pensión media de jubilación supera el 25% entre las autónomas y los autónomos (Según datos de la Encuesta de Población Activa).

Estos datos ponen de manifiesto que el sistema de pensiones español es insostenible y que, debido a los condicionantes laborales, económicos y sociales expuestos anteriormente, las mujeres tienen aún más complicado mantener su nivel de vida una vez jubiladas.

Por ello, hacemos hincapié en la necesidad de compaginar la pensión pública con un producto de ahorro e inversión. En este sentido, el fondo de inversión es el producto más eficiente para preparar un complemento a la jubilación, ya que son mucho más líquidos, fiscalmente más ventajosos y ofrecen una mayor transparencia que los planes de pensiones.

Recodemos que fiscalmente los rendimientos de los fondos de inversión se integran en la base liquidable del ahorro y las plusvalías netas tributando entre el 19% y el 23% y, además, los traspasos entre fondos (armonizados y registrados en España) están exentos de tributación.

En cuanto a la liquidez, la mayor parte de los fondos armonizados españoles permiten reembolsar las participaciones en un tiempo muy reducido, que no suele sobrepasar los 2 días. Garantizan la seguridad gracias que son vehículos auditados, supervisados y sujetos a la regulación europea UCITS IV y cuentan con la ventaja añadida del reparto de papeles entre la gestora y el depositario.

Por último, destacar que existen fondos de inversión creados en función del perfil de riesgo y con horizontes temporales de inversión diferentes que se ajustan a las necesidades específicas de cada ahorrador.