Marcus Ashworth para Bloomberg Gadfly

Si quieres saber por qué el apocalipsis de la renta fija aún no ha llegado a Europa, mira al euro.

Claro, los bonos alemanes perdieron terreno esta semana en medio de las declaraciones de Bill Gross, y otras luminarias del mercado, sobre el fin de la renta fija. ¿La razón? Una subasta para un nuevo índice de referencia tuvo un resultado mixto.

Pero los inversores deberían estar viendo el comercio en el punto de referencia real: la seguridad del 0,5% con vencimiento el 15 de agosto de 2027. El rendimiento aumentó 8 puntos base a 0,51%, y aún está dentro del rango del año pasado.

La inflación latente continúa protegiendo a los activos de renta fija de la región

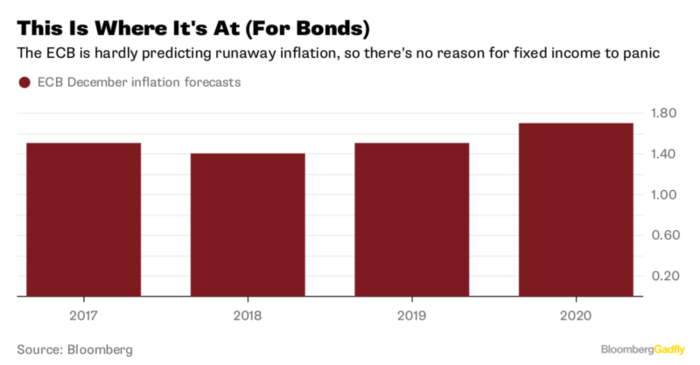

La demanda de los inversores en Europa aún no ha sido asustada por las conversaciones sobre el fin del gran mercado alcista para los bonos de Estados Unidos. La inflación latente continúa protegiendo a los activos de renta fija de la región de los estragos de mayores rendimientos en otros lugares. Cuando esto cambie, si es que lo hace, todo decaerá para las perspectivas del Índice de Precios al Consumidor.

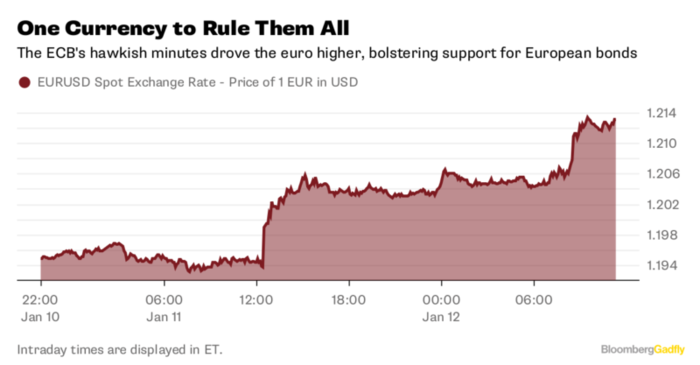

Las actas del Banco Central Europeo, correspondientes a su decisión política de diciembre, publicadas el jueves, revelaron un tono agresivo sobre la orientación futura que elevó la moneda común frente al dólar.

Esto limitará el impacto de mayores rendimientos del Tesoro de los Estados Unidos, y ayudará a explicar por qué el mercado de bonos del gobierno europeo ha manejado bien una buena semana para el suministro. Tanto Italia como Portugal vieron una gran demanda de sus ventas sindicadas a largo plazo, y los rendimientos de ambos han caído desde entonces.

Como es habitual en Europa, se trata de inflación, o más exactamente, de la falta de ella. El BCE ha luchado durante la última década con ganancias de precios muy por debajo de su objetivo del 2%.

El presidente del Banco Central, Mario Draghi, pudo haber declarado la victoria sobre la deflación el mes pasado, pero la fuerza persistente de la moneda enturbia las aguas para el consejo de gobierno. Por ejemplo, los analistas de Merrill Lynch, del Bank of America, acaban de reducir su pronóstico de inflación subyacente de la zona del euro para 2018 al 1,1%.

Mientras las economías europeas se recuperan, hasta que la inflación regrese al objetivo del BCE, el debate para poner fin a la expansión cuantitativa permanece abierto. Es demasiado pronto para descartar que las compras de bonos se extiendan más allá de septiembre, incluso a un ritmo reducido.

Por todo lo que se habla del final de los días, los rendimientos alemanes siguen siendo negativos hasta los vencimientos a cinco años. Por lo tanto, la fiesta sin escalas para los bonos europeos continúa.