Tencent es la quinta empresa más grande del mundo, por delante incluso de Facebook. Hablar de Tencent, es hablar de la compañía líder en el sector líder. Su nombre no tiene la sonoridad de otras firmas cómo Microsoft, Apple o Alphabet (la matriz de Google). Tampoco aparece entre las nuevas y deslumbrantes compañías tecnológicas que se han vuelto de oro como Amazon, Netflix o Alibaba. A pesar de ese profundo desconocimiento más allá de su China natal, esta empresa lleva años con rendimientos muy superiores a cualquiera de las anteriores.

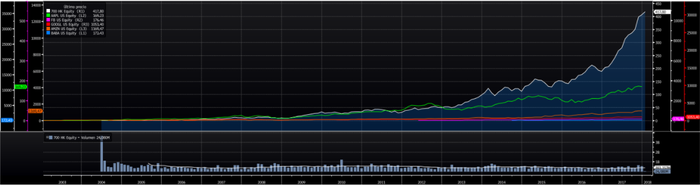

El hecho de que cualquier comparación de las afamadas GAFAs (Google, Apple, Facebook y Amazon) con la tecnológica china sea sonrojante para las primeras es un buen medidor del potencial de Tencent. Mientras que el sector tecnológico ha crecido de media en este 2017 un 42%, la tecnológica china prácticamente ha triplicado esa cifra.

En el último año, la rentabilidad media ofrecida por Apple, Facebook, Alphabet y Amazon ha sido mejor que la media del sector con un crecimiento del 46,5%, Tencent por su parte ha ofrecido una rentabilidad del 121%. Esto es, que la firma ha doblado con soltura la rentabilidad de los pesos pesados por capitalización y ha estado muy cerca de triplicarlo. Si se amplía el espacio temporal hasta los cinco años, es preferible mirar más allá de un solo año para establecer comparaciones sólidas, los resultados apenas cambian: Tencent se ha revalorizado un 728%, frente al 309% de media de los GAFAs.

El principal éxito de la tecnológica china es que ha sabido aunar en una misma plataforma una gran multitud de servicios que hoy son esenciales. Su plataforma social ya es parte de la vida de los ciudadanos chinos y su app tiene más de 1.000 millones de suscriptores activos mensuales. Se trata de la aplicación más usada en China, gracias a la extensa red de servicios que ofrece. Es más, una de las primeras definiciones que se pueden encontrar de qué es Tencent, es muy ilustrativa: ‘Tencent es Facebook, WhatsApp, Spotify, Kindle y ApplePay en una sola aplicación’.

La joya de la corona es su servicio de mensajería móvil llamado WeChat que es el más utilizado en toda china -es el WhatsApp chino, pero con mayor desarrollo-. El servicio de mensajería no es más que un ‘Caballo de Troya’ que sirve para captar usuarios para después ofrecer el resto de servicios y de esta manera monetizarlos. Además de mensajería, WeChat ofrece llamadas, tiene una importante red de juegos móvil, un potentísimo ecommerce que rivaliza con Alibaba, tiene su propia red de servicio de comida a domicilio o un potente sistema de pagos denominado TenPay que se acerca de manera rápida al líder del sector del pago online, AliPay.

Tencent ha sabido generar virtud de una debilidad histórica de la cultura china, como es la falta de decisión a la hora de elegir. No se puede obviar que en las últimas décadas –todavía lo es- China ha sido una dictadura comunista en la que las decisiones para cada ciudadano venían ya dadas, ese aspecto termina calando en la propia cultura popular. Por ello, la creación de una app que ofrece prácticamente cada servicio que un ciudadano demanda en su día a día en China ha calado muy fuerte, mientras que en occidente –cuna del capitalismo de la elección- apenas tiene representatividad.

Líder, en el sector Líder

No existe otra empresa del sector tecnológico ya madura –es la quinta empresa por market cap del mundo- que iguale los resultados no solo este año, sino en los cinco anteriores.

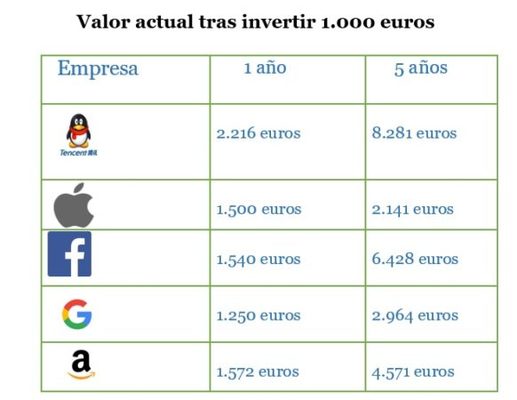

En el caso de que un inversor hubiera invertido 1.000 euros hace un año en Tencent, tendría en este 2018 una inversión valorada en 2.216 euros. Mientras que de haberlo hecho hace cinco años, la inversión en este 2018 sería de 8.281 euros. Frente a estas cifras, si esos mismos 1.000 euros se hubieran invertido en Apple en enero de 2017, tendría en 2018 una inversión valorada en 1.500 euros. Si se hubiera invertido cinco años atrás los mismos 1.000 euros, tendría hoy en día 2.141 euros de hacerlo hace cinco años. Lo mismo ocurre con el resto de gigantes, ninguna se acerca a la rentabilidad de la firma china.

La realidad es que no existe ningún otro sector en el mundo más dinámico y con tanto crecimiento como el tecnológico. Según Wall Street Journal, el sector creció en 2017 al mayor ritmo visto desde la burbuja puntocom. Ello, ha llevado al índice Nasdaq por encima de los 7.000 puntos, cifra no vista antes y los ETFs –los futuros del sector- están disparados.

La suma las revalorizaciones en el año de Facebook, Apple, Netflix, Alphabet, Baidu, Alibaba y Tencent da la increíble cifra de 1,5 billones de dólares. Billones europeos, en terminología anglosajona serían 1.400 billones de dólares.

¿Podrá seguir creciendo a este ritmo Tencent?

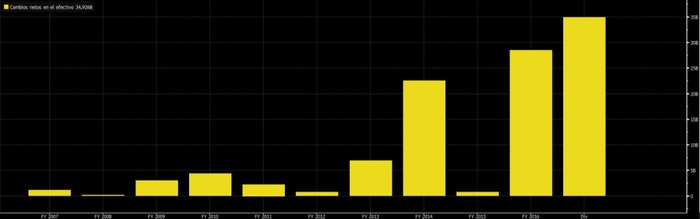

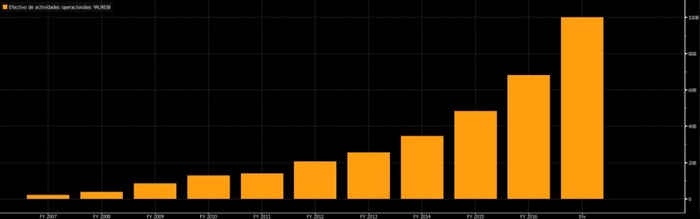

La principal fortaleza de la firma china es que ha sabido no solo generar usuarios activos y muy fieles, sino monetizarlos de una manera eficiente. Tencent, al igual que Facebook, consiguió en el pasado dar el salto de una firma con mucho potencial por el volumen de usuarios a ser una firma con ingresos crecientes y un flujo de caja alto. Además, lo mejor de todo es que la firma no ha tocado techo y las previsiones para los siguientes dos años son muy altas.

Las estimaciones de Tencent suponen que en 2018 los ingresos superen los 333.000 millones de dólares, mientras que en 2019 alcancen los 434.100 millones. Pese a que a primera vista parecen demasiado optimistas en realidad no lo son tanto y se sitúan en la línea de años anteriores: alcanzar dichas cifras obligaría a Tencent a crecer en ingresos en torno al 40% anual, tanto en 2018 como en 2019. Mientras que, en 2015 los ingresos crecieron un 50% y en 2016 un 58%. Por ello, son cifras con un perfil más conservador que ambicioso. Con dichas cifras, Tentent superaría a Facebook en volumen de ingresos en 2018.

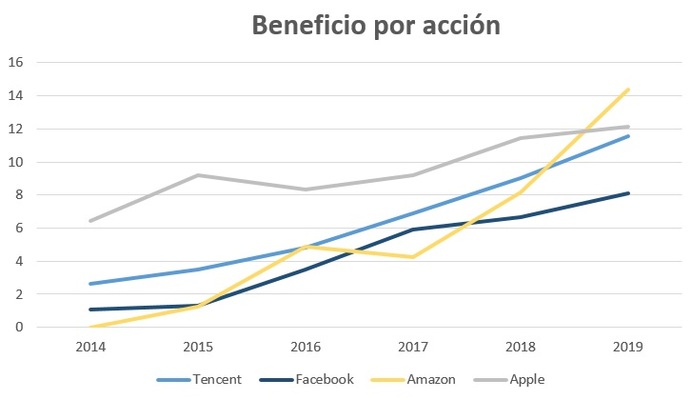

Además, la continua mejora del beneficio por acción que presenta la firma china la coloca como favorita en cualquier cartera de inversión. Las previsiones de los expertos sitúan el beneficio por acción en este 2017 en unos 6,9 dólares por acción. Las estimaciones para 2019 es que esa cifra crezca casi un 70% hasta los 11,53 euros. Con dicha cifra, podría sacar una mayor ventaja a Facebook y recortar distancia con Apple. Más en duda queda como quedaría frente a Amazon, no por la evolución de Tencent sino por la más que ambiciosa cifra que la firma de Jeff Bezos estima alcanzar en 2019.

Toda la estructura de ingresos, y su posterior reflejo en la buena evolución de la cotización de la acción, se asienta sobre una base muy amplia de generadores de ingresos. Por un lado, un ingente número de usuarios y por otro la mayor gama de servicios –muchos de ellos de gran calidad- que ninguna empresa tecnológica pueda ofrecer en el mundo. Cómo ya se ha visto, Tencent ofrece casi cualquier servicio. Además de ello, interviene en otros dos sectores más que le proporcionan una diversificación muy grande, estos son: los videojuegos y una amplia cartera de inversión.

La sección de videojuegos de Tencent ya se ha consolidado como una pieza esencial en el organigrama interno, y cómo un referente del sector. De hecho, la tecnológica china es la empresa del segmento del videojuego que más dinero ingresa del mundo. La consolidación ha venido gracias a su trabajo de I+D y una política muy activa de adquisiciones.

En junio de 2016, se hacía con Supercell, la desarrolladora de Clash Royale y Clash of Clans. Ésta última, figura como la app más rentable, por días consecutivos, en la historia. Meses después de la adquisición de Supercell, se hacía con el 51% de Frogmind por 7 millones de euros. La firma se había consolidado en el mundo del videojuego gracias a su popular juego indie, Badland.

Tencent también adquirió los derechos de publicación del exitoso juego Player Unknow’s Battleground. Además, entre otras desarrolladoras, Tencent cuenta con Riot –famosa por su League of Legends-, Bluehole Studios y Epic Games. Asimismo, tiene pensado desarrollar su propio Battle Royale solo para el mercado chino. A parte, su último movimiento será intentar modificar Snapchat –del que ya posee un 12%- para orientarlo hacía el mundo del videojuego.

Limitaciones para Tencent

La tecnológica china tiene dos hándicaps importantes a la hora de pensar en un futuro tan brillante como el pasado. Pese a que los ingresos en el extranjero crecen en volumen, cada año reducen su peso respecto a los incorporados en territorio chino. Los últimos datos, ofrecen que un 95% del total son ingresos obtenidos en China.

Esa situación de excesiva dependencia del mercado nacional chino, da dos problemas. En primer lugar, dicha dependencia es peligrosa por la misma conformación del país, una dictadura comunista aunque ya muy matizada. El Gobierno todavía influye mucho en las grandes firmas y las leyes de mercado son muy estrictas. Por otro lado, la economía china ha perdido fuelle. Cada vez crece menos y es más dependiente de un sistema piramidal edificado sobre altos volúmenes de deuda que podría estallar en cualquier momento.

El otro gran peligro para Tencent es que el mercado tecnológico sufra una corrección de valoración. Cada vez más analistas opinan que el sector está sobrevalorado en Bolsa y que pronto se verá una corrección de los valores. El sector ha subido 21 puntos porcentuales más que el sector de materiales, el mayor margen desde 1999, según datos de Morgan Stanley.

Además, la corrección puede venir dada por efectos ajenos a la propia evolución del negocio. Por ejemplo, una mayor regulación a este tipo de empresas las penalizaría y con ello apagaría parte de la euforia de los inversores. También puede haber un fiasco de algún gigante, o semi gigante, que haga perder la alta confianza en el sector. Obviamente, son hechos aislados pero que suponen un riesgo para el exceso de confianza que vive el sector.

A pesar de todo, comparar la situación actual con la de la burbuja puntocom tampoco tiene gran sentido porque las firmas ahora son más sólidas, tienen un mayor poder, son más ágiles y sobre todo más rentables.