Lucas Shaw para Bloomberg

Los inversores finalmente tienen una oportunidad en el renaciente negocio de la música.

Spotify, propietario del servicio de música paga más grande del mundo, planea comenzar a cotizar en la Bolsa de Nueva York este trimestre, dejando pasar una oferta pública tradicional por lo que se llama un enlistado directo. El debut pondrá a prueba si los inversores están listos para la industria de la música, que fue dejada de lado hace unos años.

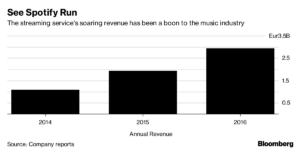

Las ventas récord de la industria han aumentado durante tres años consecutivos gracias a la gran cantidad de consumidores que pagan para escuchar en Spotify y Apple Music. Sus gastos han superado con creces la disminución de las ventas de álbumes en tiendas minoristas y tiendas en línea como iTunes, lo que permite que el negocio global de 15.700 millones de dólares (13.014 millones de euros) vuelva a prosperar tras años de declive. Los analistas proyectan que los ingresos podrían duplicarse en la próxima década.

Los inversores tienen pocas oportunidades directas para aprovechar este potencial crecimiento. Las tres principales compañías de música son parte de grandes inquietudes o están estrechamente relacionadas. Vivendi posee Universal Music, mientras que Sony Music es parte del conglomerado de medios y tecnología japonés y el multimillonario Len Blavatnik es dueño de Warner Music. La música representa una pequeña porción del negocio de los minoristas más grandes de la industria, como Apple Inc. y Wal-Mart Stores.

Spotify creó el servicio de música a pedido popular del mundo, superando a las compañías de tecnología más grandes, incluida Apple. La compañía ha registrado más de 60 millones de suscriptores y trata de demostrar que un servicio de música puede prosperar sin ser un vehículo para vender móviles u otros productos.

«Si miras a los líderes en cada medio, la música es el último sector no capturado», expresó Rohit Kulkarni, analista de SharesPost. «Los jugadores 30 veces más grandes que Spotify lo apuñalaron, pero ninguno ha ganado«.

Vivendi, la compañía de medios francesa, ha sopesado una oferta pública de Universal Music

El nuevo optimismo sobre el futuro del negocio de la música ha impulsado el valor de los catálogos en los últimos años. Kobalt Capital recaudó 600 millones de dólares para comprar derechos de música en noviembre y rápidamente acordó adquirir la colección de Songs Music Publishing por aproximadamente 150 millones de dólares.

Imagem, que posee los derechos de 250.000 canciones, incluyendo Daft Punk, Pink Floyd y Stravinsky, fue vendida a Concord Bicycle Music en un acuerdo de Billboard valorado en 600 millones de dólares.

Vivendi, la compañía de medios francesa, ha sopesado una oferta pública de Universal Music, la compañía de música más grande del mundo, para aprovechar el entusiasmo de los inversores.

Por ahora, sin embargo, Spotify es la mayor oportunidad. La compañía tenía un valor de 8.500 millones de dólares cuando recaudó dinero en marzo de 2016, y desde entonces se ha vinculado a más de 15.000 millones de dólares.

Una lista directa, generalmente hecha por compañías mucho más pequeñas, es arriesgada, y Spotify trata de lograr la más grande que haya existido. La mayoría de los posibles emisores de acciones contratan banqueros de inversión para suscribir sus acciones e ir a un roadshow donde recaudan dinero promocionando su futuro a potenciales inversores.

Spotify no trata de recaudar capital, sino que busca una salida a la Bolsa para que los inversores existentes puedan comenzar a vender sus acciones. Sin el roadshow, la compañía y sus banqueros no tendrán mucho control sobre dónde comenzarán a cotizar las acciones o sobre cómo piensan los inversionistas.

«No hay ningún ejemplo de un servicio exitoso de transmisión de música desde un punto de vista financiero«, comentó Greg Howard, cofundador de TuneCore y Music Audience Exchange, y profesor asociado en Berklee College of Music.

Spotify cree que es bien conocido, y los inversores también pueden ver los resultados financieros limitados que se han publicado. Sin embargo, la compañía no es una apuesta segura. El crecimiento de la industria de la música podría disminuir, y la compañía no puede predecir cuántas personas en el mundo pagarán por un servicio

Spotify perdió 601 millones de dólares en 2016, gracias en gran parte a los contratos que requieren que pague la mayoría de sus ventas

Pandora Media, un servicio de radio en línea, se hizo público en junio de 2011 a 16 dólares por acción a través de una oferta tradicional. La acción alcanzó un máximo de 40 en marzo de 2014, pero ahora cotiza por debajo de 5 dólares, derribado por las pérdidas acumuladas y la agitación de la administración. Las acciones cambiaron poco a 4,95 en las primeras operaciones en Nueva York.

Spotify perdió 601 millones de dólares en 2016, gracias en gran parte a los contratos que requieren que pague la mayoría de sus ventas a los titulares de derechos de música. Los altos costos de contenido obstaculizaron a Pandora antes de que comenzara a perder clientes.

Desde entonces, Spotify ha negociado nuevos contratos con las principales compañías de música que reducen sus costos siempre que alcance ciertos objetivos de rendimiento. Esas ofertas han mejorado sus márgenes, de acuerdo con Kulkarni, quien dice que la única amenaza clara para la compañía es YouTube de Google, que a su vez está desarrollando un servicio de suscripción paga. «Spotify es el único motivo de esperanza en el negocio de la música», dijo Kulkarni.