Noah Smith para Bloomberg View

Cuando la mayoría de las personas piensa en la riqueza en la economía moderna, tienden a pensar en acciones y bonos. La palabra «capital» es a menudo sinónimo de propiedad corporativa. La riqueza del real estate, mientras tanto, a menudo se relega a una nota al pie.

Sí, las personas son dueñas de casas, pero en el mercado bursátil se generan grandes fortunas, mientras que el destino de las naciones aumenta y disminuye con el mercado de bonos.

Al menos en los Estados Unidos, el estallido de la burbuja inmobiliaria ha dado a algunos la idea de que la tierra se aprecia más lentamente que otros activos. Si se consideran sólo las ganancias de capital, las acciones han superado a la vivienda por un amplio margen en las últimas décadas.

Pero ignorar al real estate es un error. A pesar del crecimiento explosivo de las empresas desde la Revolución Industrial, la tierra todavía representa un gran porcentaje de toda la riqueza de la economía. Lo que es más, centrarse sólo en las ganancias de capital descuida el hecho extremadamente importante de que obtiene ingresos del alquiler.

Si vives en tu propia casa, este ingreso es implícito: vivir en tu hogar significa que no tiene que pagar el alquiler a otra persona. Pero si eres propietario, recibes cheques todos los meses, al igual que los accionistas reciben dividendos trimestrales.

Y de la misma manera que un inversor usa los dividendos para comprar más acciones, un propietario puede usar los ingresos de alquiler para comprar más propiedades, por lo tanto, el alquiler debe contabilizarse en el retorno a la vivienda.

Ese rendimiento total es más alto de lo que las personas creen. Según una nueva investigación, el rendimiento de los inmuebles residenciales ha sido tan o más alto que el rendimiento del capital. A medida que las economías modernas crecen y se desarrollan, los propietarios del real estate en la que vivimos se han enriquecido constantemente.

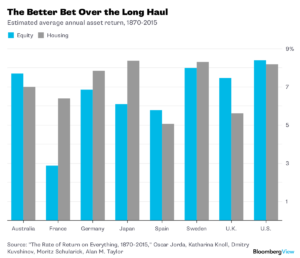

En su nuevo artículo, titulado «La tasa de rendimiento de todo: 1870-2015«, los economistas Oscar Jorda, Katharina Knoll, Dmitry Kuvshinov, Moritz Schularick y Alan Taylor comparan acciones, bonos y vivienda durante el último siglo y medio.

El Reino Unido es uno de los pocos países en que las acciones han superado significativamente a la vivienda en el largo plazo

La vivienda es, de lejos, el activo más difícil de medir: su precio varía enormemente de una unidad a otra y de una ciudad a otra, y los registros son impredecibles. Knoll y Schularick, junto con Thomas Steger, han trabajado heroicamente para superar estas deficiencias de datos y crear una base a largo plazo de los precios de la vivienda en las economías avanzadas.

A continuación hay una muestra de esos resultados:

El Reino Unido es uno de los pocos países en que las acciones han superado significativamente a la vivienda en el largo plazo. En la mayoría de las naciones, los rendimientos son comparables, y en algunos lugares como Francia y Japón, la vivienda ha mejorado mucho. Es mucho menos volátil que las acciones también.

Ahora, hay advertencias sobre este resultado. Los datos del siglo XIX son notoriamente fragmentarios y poco confiables: Knoll y Schularick han hecho todo lo posible para abstraer las diferencias de ubicación, calidad y vacíos de datos, pero siempre hay suposiciones involucradas.

Además, es intrínsecamente difícil comparar el rendimiento de un activo real, como la vivienda, con el de un activo en papel, como las acciones, donde los cambios de precios son fáciles de documentar.

La vivienda también implica costos de mantenimiento, depreciación física, costos de vacantes, el costo de buscar inquilinos y pérdidas de capital en cosas como incendios, inundaciones y guerras.

Knoll y Schularick hacen intentos de buena fe para dar cuenta de la mayoría de estos factores, pero están trabajando con datos intrínsecamente limitados, por ejemplo, las casas que se queman simplemente desaparecen de los registros.

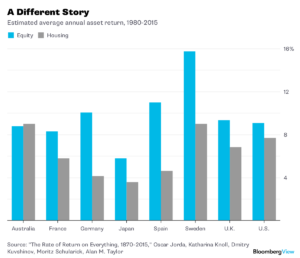

Además, es importante recordar que las devoluciones cambian con el tiempo. Los mercados bursátiles se han vuelto más desarrollados en los países ricos en las últimas décadas, lo que facilita a los pequeños inversores invertir su dinero en acciones. Aquí están los números para el período desde 1980:

Pero incluso con números diferentes, la amplia lección sería clara: a largo plazo, la vivienda ha sido una gran inversión. Eso no significa que los inversores deban deshacerse de sus acciones y salir corriendo a comprar casas: la liquidez es un problema real, los impuestos a la propiedad son sustanciales y es más difícil diversificar una cartera de bienes raíces que una cartera de acciones. Pero sí significa que un inversor prudente debería diversificarse en terrenos comprando cosas como fideicomisos de inversión inmobiliaria.

La disparidad de propiedad también es responsable de una gran parte de la brecha de riqueza racial

La implicación más importante, sin embargo, es la desigualdad. Hasta cierto punto, la vivienda actúa como un empate entre los ricos y la clase media, ya que este último pone más de su riqueza en bienes inmuebles en virtud de la compra de viviendas. Pero muchos grandes terratenientes son muy ricos.

Y la propiedad de la vivienda es una forma en que la clase media y la clase media alta se alejan de la clase trabajadora y los pobres, una gran parte de la cual no puede permitirse comprar y debe alquilar. La disparidad de propiedad también es responsable de una gran parte de la brecha de riqueza racial.

Como descubrió el economista Matt Rognlie, el regreso a la tierra es responsable de la mayor parte del aumento en la desigualdad de la riqueza documentada por el economista francés Thomas Piketty.

Entonces, para abordar la desigualdad de riqueza, es importante centrarse en el real estate. Incluso después del auge de la economía corporativa moderna, la propiedad desigual del activo más básico y antiguo de todos ellos todavía crea grandes divisiones en nuestra sociedad.