Brandon Kochkodin para Bloomberg

De todos los desafíos globales que puede enfrentar el próximo presidente de la Reserva Federal, aquí hay una clase de activos importante en el que puede descansar en paz: las monedas de los mercados emergentes.

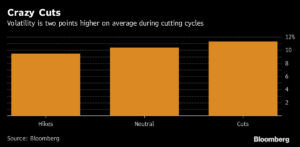

La historia muestra que las tasas de los países en desarrollo han sido menos volátiles cuando la FED sube las tasas, según datos compilados por Bloomberg. Durante los nueve ciclos de las políticas del banco central de los Estados Unidos, desde el año 2000, la turbulencia fue más baja durante tres períodos de tasas crecientes y en su punto más alto cuando se recortaron, según el índice de volatilidad de los mercados emergentes de JP Morgan.

Esas son buenas noticias para el gobernador de la FED, Jerome Powell, a quien el presidente Donald Trump nominará para dirigir a la Reserva Federal. En un discurso hecho el pasado 12 de octubre, Powell manifestó que la mayor preocupación ahora es que cualquier decisión política que tome pueda generar volatilidad en los mercados emergentes.

Las tasas de interés más altas en el mundo desarrollado traerán de vuelta el capital que huyó a los mercados emergentes

“Las rabietas del mercado plantean complejos desafíos económicos y financieros, y tales episodios conllevan un riesgo significativo de convertirse en algo más grande que amenaza más sustancialmente la expansión económica”, dijo.

Durante los períodos identificados como “ciclos de caminata”, la volatilidad promedio fue del 9,5%. Eso es un total de dos puntos menos que el promedio durante los períodos de transición y un punto más bajo que cuando la tasa de fondo federal está ralentizada.

Esto tiene sentido. Las tasas de interés más altas en el mundo desarrollado traerán de vuelta el capital que huyó a los mercados emergentes en busca de rendimiento, pero las alzas de tasas no ocurren de forma aislada. Suceden, en palabras de Powell, en el “contexto de una sólida recuperación económica de los Estados Unidos, que debería beneficiar a todas las economías del mundo”.

No es coincidencia, entonces, que los períodos de mayor volatilidad en las monedas de los países en desarrollo ocurrieron alrededor de las principales rutas de mercado en los Estados Unidos.

Hasta ahora, el índice de volatilidad JP Morgan ha bajado 28,5% durante 2017. Powell observó que los bajos niveles de volatilidad podrían exacerbar la probabilidad y la dureza de cualquier ajuste, pero si la historia es nuestra guía, es probable que la volatilidad en las monedas de los mercados emergentes siga siendo moderada.

El Índice MSCI Emerging Markets Currency subió 0,2% en Nueva York, extendiendo un rally de cuatro días.