Katia Porzecanski, Christine Jenkins y Ben Bartenstein para Bloomberg

Desde que el precio del petróleo colapsó a mediados de 2014 ha habido un amplio consenso entre la multitud del mercado de bonos respecto a que Venezuela caerá en default. No de inmediato, dicen, sino en algún punto del camino.

Tres años después, el momento parece haber llegado. El viernes, el gigante petrolero estatal Pdvsa debe pagar 985 millones de dólares (838 millones de euros). Seis días después, debe cancelar otros 1.200 millones de dólares (1.021 millones de euros).

No sólo es una suma desalentadora para un país cuyas reservas en moneda extranjera recientemente cayeron por debajo de los 10.000 millones de dólares (8.513 millones de euros) por primera vez en 15 años, pero también es una pesadilla logística.

Cada vez más aislados por las sanciones financieras de los Estados Unidos que han asustado a los bancos y otros intermediarios en la cadena de pagos de los bonos, lo cierto es que Venezuela ya se ha retrasado en los pagos de intereses por valor de 350 millones de dólares (298 millones de euros) que vencían a principios de mes.

Esos pagos tuvieron un período de gracia, una especie de búfer que le da al país 30 días adicionales para resolver los fallos técnicos y entregar el efectivo. Los pagos de deuda en las próximas dos semanas no contienen dicho parámetro. Si pierden la fecha de vencimiento, los tenedores de bonos pueden llorar por el default. Los precios de los bonos con vencimiento el 2 de noviembre reflejan de manera muy clara esos riesgos: tienen un precio de 92 céntimos por dólar.

“En Venezuela están muy desorganizados con este tipo de cosas”, señaló Alejandro Grisanti, director de la firma de investigación Ecoanalítica con sede en Caracas. “Cada día les resulta más difícil pagar”.

El gobierno tenía otros 237 millones de dólares (201 millones de euros) en pagos de intereses vencidos el sábado, y la Oficina Nacional de Crédito Público aún no ha anunciado su pago. Un retraso en esos pagos llevaría el total de atrasos a 587 millones de dólares (499 millones de euros).

Un incumplimiento sería un final doloroso para lo que ha demostrado ser uno de los intercambios más rentables y extraños en los mercados emergentes en las últimas dos décadas. Si bien la caída de los precios del crudo profundizó un colapso económico y desencadenó una crisis humanitaria sin precedentes en la historia de la nación, el presidente Nicolás Maduro, al igual que su predecesor Hugo Chávez, decidió cumplir con todos los pagos de bonos extranjeros. Él recortó las importaciones para liberar divisas para pagos de deuda, solicitó préstamos a China y Rusia e hipotecaron parte del oro del país.

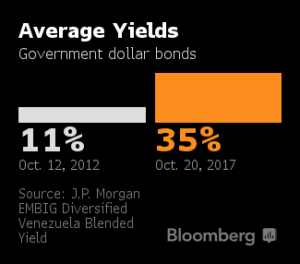

Y debido a que los rendimientos de los bonos han sido tan altos, las ganancias han sido llamativas: más del 9% anual en promedio en los últimos 20 años. Esta combinación de ganancias desmesuradas para operadores de Wall Street y la escasez de alimentos y medicinas para los venezolanos ha sido tan discordante que incluso llevó a la acuñación de un nuevo término para la deuda del país: bonos del hambre.

La letra pequeña de estos dos pagos coloca a Venezuela en un lugar difícil. Si Pdvsa entrega los fondos incluso con un día de retraso, los inversores pueden exigir el pago inmediato del resto del dinero adeudado.

No está claro que los inversores quieran intensificar de inmediato la situación. Por un lado, obtener 100 céntimos por dólar unos días, o incluso semanas tarde, sería menos doloroso que las duraderas batallas legales y las negociaciones de reestructuración que probablemente se prolonguen durante meses, sino años.

Lo cierto es que 10.000 millones de dólares no es mucho para un país que adeuda 140.000 millones de dólares

“Es mejor para los tenedores de bonos obtener efectivo, incluso si ocurre tarde”, señaló Lutz Roehmeyer, que ayuda a supervisar alrededor de 14.000 millones de dólares (11.919 millones de euros) en Landesbank Berlin Investment, el decimotercer mayor tenedor registrado de los bonos 2017 de Pdvsa. “La mayoría de los bonos son con fondos en los Estados Unidos o inversores locales que no tendrán incentivos para desencadenar un incumplimiento”.

Sin embargo, los inversores en el mercado de swaps de incumplimiento crediticio tienen un conjunto diferente de incentivos. Buscarían conseguir que ISDA, el organismo rector en el mercado de swaps, declare un incumplimiento, lo que desencadenaría pagos en los contratos.

Reservas extranjeras

Venezuela aún podría hacer los pagos a tiempo. Si bien 10.000 millones de dólares (8.513 millones de euros) en reservas de divisas no es mucho para un país que ahora debe 140.000 millones de dólares (119.194 millones de euros) a acreedores extranjeros, todavía es suficiente para pagar las cuentas por un tiempo.

Y el gobierno de Maduro ha sorprendido al mercado de bonos antes, realizando pagos en los últimos dos años que muchos operadores habían anticipado que se perderían. Algunos de los que ahora apuestan a que los próximos dos pagos también se hará en realidad apuntan a los 350 millones de dólares (297 millones de euros) actualmente vencidos en las otras notas como un signo alentador.

Esos retrasos indican, afirman, que los funcionarios están dando prioridad al pago de bonos sin período de gracia a expensas de aquellos a los que pueden postergar sin penalización.

Incluso si Venezuela puede realizar los pagos correspondientes a 2017, los inversores dicen que, a menos que los precios petroleros experimenten un regreso milagroso, aún consideran al incumplimiento como un resultado inevitable.

Los intercambios de incumplimiento crediticio muestran que valoran en 75% de probabilidad de un incumplimiento de Pdvsa en los próximos 12 meses y 99% en los próximos cinco años.

“Cuando los precios del petróleo fueron altos, lanzaron las mejores fiestas y no colocaron nada de dinero en el banco”, señaló Ray Zucaro, director de inversiones de RVX Asset Management, con sede en Miami, que posee deuda de Pdvsa. “Cuando los precios del petróleo decayeron, los dejó en un aprieto porque habían gastado demasiado, habían pedido en exceso”.