Prisa es una sombra de lo que fue y eso es una realidad. Una dirección que deja mucho que desear y que seguro que ha tenido pesadillas con un tema: la deuda. Su presidente ejecutivo, Juan Luis Cebrián Echarri, debe sanear una compañía que poco a poco se va desprendiendo de activos (ha vendido Media Capital al grupo Altice) y en este ejercicio de saneamiento es posible que pierda su gran joya de la corona: Santillana.

Si, es probable que pienses como yo que este cuento de la posible venta de Santillana ya lo hayas oído en más de una ocasión y de dos. Pues bien, el rumor en esta ocasión vuelve a cobrar fuerza. Prisa se ha visto obligada a mandar un hecho relevante a la CNMV a tenor de ciertas publicaciones acerca de la venta de Santillana. Un comunicado, en el que cito textualmente “se están valorando diferentes alternativas, para lo cual la Sociedad ha mantenido y mantiene conversaciones con diversos interlocutores. En relación con lo anterior, se mantienen conversaciones con Rhône Capital dado su interés mostrado por Grupo Santillana Educación Global S.L. sin que hasta la fecha se haya tomado una decisión al respecto”.

Un alto precio que debería pagar Prisa para reducir su endeudamiento. ¿Por qué? Pues porque Santillana es la principal fuente de ingresos del grupo de comunicación. En concreto, y según los resultados del primer semestre, el negocio de la educación (Santillana) supone 47,7 de cada 100 euros de facturación del grupo. Una cifra suculenta ya que supone casi la mitad de los ingresos del grupo pero el dato más significativo es que Santillana es el 66,85% del ebitda del grupo. Casi nada.

Una operación que reportaría a Prisa un importante montante por el 75% que posee de Santillana (el 25% restante es propiedad del fondo Victoria Capital). El mayor interés lo ha mostrado Rhône Capital. Un fondo estadounidense que ya hizo una oferta en mayo ofreciendo 1.250 millones por el paquete de acciones propiedad de Prisa. Un montante que se quedaba bastante por debajo de los 1.500 millones fijados por Cebrián cuando encomendó a Goldman Sachs la venta a finales de 2016.

Una nueva propuesta que estaría a caballo entre la anterior (1.250 millones) y los 1.500 millones que esperaría obtener el grupo presidido por Cebrián. Una oferta que valoraría el 100% de Santillana entre los 1.666 y los 2.000 millones de euros. Pero, ¿qué más activos tiene de valor Prisa?

Radio y prensa de Prisa

Prisa tendría únicamente de relevancia su negocio de radio y de prensa. Unos negocios que, en su conjunto, les permiten obtener unos ingresos de 253,7 millones de euros y 31,7 millones de ebitda. Unas cifras bastante pobres, sobre todo en beneficio operativo, ya que sólo suponen un 25,3% del total de ebitda y un 39,6% de su facturación.

El negocio de la radio es el que quedaría como “joyita” de la corona si se vende Santillana. Un negocio que obtiene unos ingresos de 144,6 millones de euros y un ebitda de 25,7 millones. Prisa Radio parece tener el viento a favor ya que la publicidad se ha recuperado en el primer semestre del año y logra un crecimiento del 3%. Además, logra mantener su liderazgo en radio generalista y musical gracias a emisoras como Cadena Ser, 40 Principales, Cadena Dial, M-80, Radiolé y Máxima FM.

El importante montante de deuda

Por su parte, el negocio de prensa tiene menos relevancia ya que si bien logra ingresar 109,1 millones de euros, su contribución al ebitda total es de sólo 6 millones. Y la facturación cada vez va a menos ya que sólo en el primer semestre ha sufrido una caída del 10,6% debido al deterioro del mercado publicitario no digital ya que los ingresos de publicidad digital se han incrementado un 5,2%.

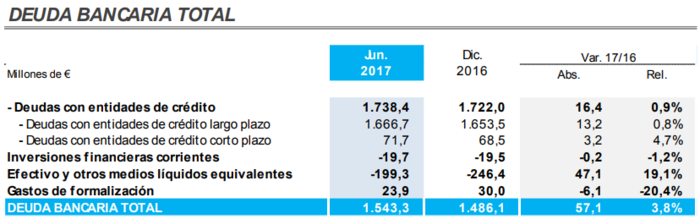

Una posible venta de Santillana que acabaría con todo su endeudamiento. Prisa cuenta con una deuda bancaria neta que ha alcanzado los 1.543 millones de euros a cierre del primer semestre del año, 57 millones más que a cierre de 2016. Por tanto, si a la posible venta de Santillana (entre 1.250 y 1.500 millones) les sumamos los de la venta de Media Capital (pendiente de autorización) que ascienden hasta 321 millones de euros, podría decir adiós a esa palabra que tanto miedo suscita en los despachos de Prisa: deuda.