Los inversores están más hambrientos que nunca por bonos verdes, pero no es el caso de Tesla, una compañía muy conocida por sus planteamientos en energía sostenible, cuestión que ha planteado más de una pregunta.

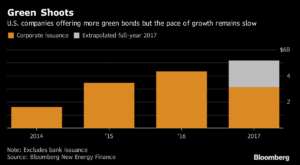

Las compañías no financieras de los Estados Unidos han sido lentas para aceptar bonos verdes, dado que la deuda designada para financiar proyectos de esta clase, alcanzó apenas 3.650 millones de euros en 2016, una pequeña fracción de lo que es el mercado de bonos corporativos mundial que vendió 1.3 billones de euros.

Los bonos verdes son una clase de deuda que sirve para financiar proyectos de energías alternativas, eficiencia medioambiental, transporte limpio, gestión de residuos y adaptación al cambio climático. Para que los bonos sean considerados verdes no solo se necesita certificar los usos de los fondos del proyectos, sino los auditores de los proyectos para constante que se dirijan a dichos proyectos.

Y se espera que las empresas estadounidense emitan más bonos verdes este año, según datos de Bloomberg New Energy Finance.

Tesla, cuya misión declarada es acelerar la transición del mundo hacia la energía renovable, no estaría interesada en adquirir bonos verdes, una de las formas en que grandes compañías ponen en relieve sus preocupaciones ecológicas y ayudan a otras compañías menos conocidas a llamar la atención de inversores institucionales.

Todo surge a raíz de que Tesla cerró una emisión de bonos por 1.520 millones de euros para financiar la producción del Model 3, su coche más accesible y del que acumula medio millón de reservas.

Los activos globales vinculados a los bonos verdes llegaron a 19,5 billones de euros en 2015

Daniel Shurey, analista de bonos de BNEF, dijo que incluso si una empresa sabe lo que es un bono verde, y entiende que podrían emitir uno, “pueden no ver ningún beneficio directo, en comparación con los costos y compromisos asociados a la emisión”.

Las empresas que emiten bonos verdes dicen que ayudan a atraer a un grupo de inversores más diverso y orientado al largo plazo. Apuestan por mejorar la liquidez, conducir a tenedores de bonos comprometidos o aumentar su perfil entre inversores verdes.

Los activos globales vinculados a estrategias de inversión sostenibles llegaron a 19,5 billones de euros en 2015, según Global Sustainable Investment Alliance.

SolarCity fue uno de los emisores más frecuentes de bonos verdes antes de que Tesla lo comprara en 2016. La compañía usó ofertas como una forma de recaudar dinero de bajo costo directamente de inversores.

El bono de Tesla

Tesla no comentó por qué escogió no designar la reciente oferta como un bono verde, pero la empresa liderada por Elon Musk puede no haber necesitado gastar el dinero y tiempo extra en esta certificación.

El interés por la deuda de Tesla era muy alto. Sin embargo, el cupón del 5,3% fue mínimo para un bono de su calificación y vencimiento, de acuerdo con datos compilados por Bloomberg. La venta fue gestionada por Goldman Sachs, Morgan Stanley, Barclays Plc, Bank of America, Citigroup, Deutsche Bank AG y Royal Bank of Canada.

Los costos para certificar bonos como verdes pueden variar significativamente. Sean Kidney, director ejecutivo de Climate Bonds Initiative, estima que los costos anuales de esta certificación oscilan entre 15.000 y 34.800 euros.

“La emisión de bonos verdes es una forma de destacar sus credenciales ecológicas para una comunidad de inversionistas sedienta de bonos verdes”, según Kidney, cuya organización sin fines de lucro con sede en Londres apunta al crecimiento de bonos ecológicos.

Si bien no tiene la etiqueta, los inversores podrían juzgar que el bono de tesla tenía fines ecológicos

Si bien los bonos verdes continúan rezagados, se espera que los emisores en todo el mundo vendan un récord de 111 mil millones de dólares en bonos verdes en 2017, frente a los cinco 4,25 millones de dólares en 2012, según datos de BNEF.

Otros fabricantes de coches como Hyundai Motors o Toyota han emitidos bonos verdes para financiar las compras de los consumidores o el desarrollo de vehículos eléctricos. En esos casos, los inversionistas podrían haber necesitado la etiqueta para ver que los ingresos se destinaban a proyectos que apoyaban.

Alastair Sewell, director de Fitch Ratings, sostuvo que hay una aceptación tácita por parte de los fondos de que el universo de bonos verdes es limitado. “En el caso de Tesla, podrían considerar que el bono lanzado que es un bono verde, a pesar de que no goce de tal etiqueta”.