El riesgo de una burbuja en la bolsa está ahí. Sobre todo cuando los precios están avanzando a un mayor ritmo del que lo hacen la mejora de los beneficios, aunque todavía queda mucho cierto margen para que comencemos a hablar de una burbuja, según ha destacado Ramón Forcada, director de Análisis de Bankinter, en la presentación del ‘Informe de Estrategia de Inversión y Perspectivas para el 2º semestre de 2017’ realizado desde el departamento de análisis del banco.

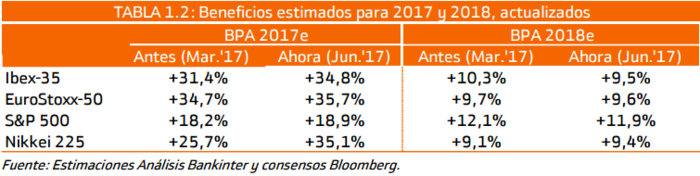

Un cierto margen para hablar de burbuja puesto que todavía cuentan con potencial los principales índices bursátiles. Desde Bankinter han revisado ligeramente al alza sus valoreaciones sobre las bolsas debido a unos tipos a 10 años algo inferiores y unas estimaciones de beneficios algo más optimistas que las de hace tres meses. Por lo tanto, las subidas podrían continuar en un Ibex 35 que goza de un potencial del 12% (alcanzaría los 11.875 puntos) mientras que las grandes europeas parece que podrían comportarse mejor y lograr un avance del 21% (el EuroStoxx podría situarse en 4.300 puntos) mientras que el S&P 500 proseguiría en máximos históricos en caso de cumplirse las previsiones ya que se anotaría un 15% y tocaría la cota de los 2.800 puntos.

En este tercer trimestre podríamos asistir a un “mercado más lateralizado antes que de avances adicionales”, tal y como ha señalado Ramón Forcada. Por tanto, se frenarían los avances de los trimestres anteriores y asistiríamos a un periodo de consolidación. Un escenario que podría cambiar a medio plazo ya que “hay una gran liquidez que se incrementará más con la posible salida de dinero de los bonos, lo que impulsará de nuevo la renta variable”.

De todos momentos estamos en un momento clave para realizar una buena confección de cartera ya que el ciclo apenas acaba de comenzar y le podrían quedar todavía entre siete y diez años de fase expansiva. Desde Bankinter se muestran ligeramente optimistas ya que los factores positivos tienen más peso que los negativos en el medio y largo plazo por lo que el fondo de mercado es más favorable a subidas: “Tenemos una macro revisándose a mejor, una mejora y revisión al alza de los beneficios y una gran liquidez, que presiona al alza los precios” por lo que factores negativos como la inestabilidad política europea o la geoestrategia pesan poco en la actualidad. Aun así, destacan que “cabe la posibilidad de una situación de sobreprecios, que sería el mayor riesgo para las bolsa puesto que los otros dos son a la baja o estables”.

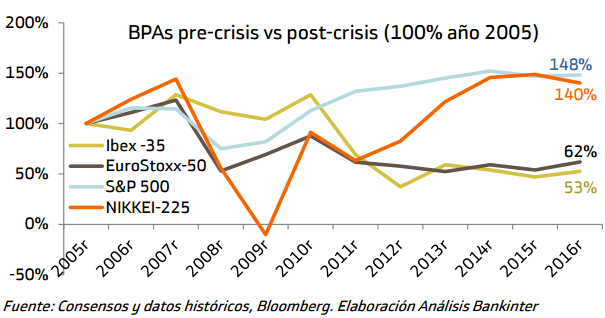

El mayor atractivo para Bankinter que ofrece la bolsa europea frente a la americana radica en si los resultados empresariales han alcanzado o no los niveles previos a la crisis lo que señalaría si tiene sentido o no que las bolsas recuperen dichos niveles. Tal y como muestra el gráfico inferior se aprecia como en Europa (Ibex 35 y EuroStoxx 50) el actual nivel de resultados apenas alcanza la mitad de lo que era antes de la crisis, lo que evidencia la diferencia con una bolsa americana que está en zona de máximos históricos. Además, desde el departamento de análisis señalan que “desde una perspectiva constructiva, esto nos dice que, mientras los resultados europeos continúen mejorando, tiene sentido que las bolsas europeas sigan avanzando por lo que al estar dos o tres años retrasadas en el ciclo con respecto a Estados Unidos, lo lógico es que su potencial sea superior” y hacen especial énfasis en que “los resultados americanos tienden a aplanarse, mientras que los europeos a acelerarse. Esto resulta consistente con la estrategia de inversión que proponemos desde un punto de vista geográfico: nuestra primera opción es Europa. Y obtenemos valoraciones que ofrecen cierto recorrido y que, además, van revisándose poco a poco al alza en base a unos beneficios empresariales que también lo hacen”.

Un escenario positivo que podría toparse con un enemigo: La posibilidad de una sobrevaloración de activos. Ramón Forcada se muestra cauteloso ante esta posibilidad de la que señala que “la presión de la liquidez, la superior tolerancia al riesgo, la reducida volatilidad del mercado y otros factores similares podrían terminar permitiendo que se pagaran sobreprecios por todas las clases de activos, no sólo bonos. Por ese camino podríamos llegar a una situación en que los precios subieran más rápidamente que los beneficios empresariales (bolsas sobrevaloradas) y que las rentas (inmobiliario sobrevalorado)” pero esta situación sólo sería una posibilidad y “ese momento aún no ha llegado. Creemos que no es razonable pensar que esto pueda suceder antes de 2018… si sucede”.

Rotación de carteras

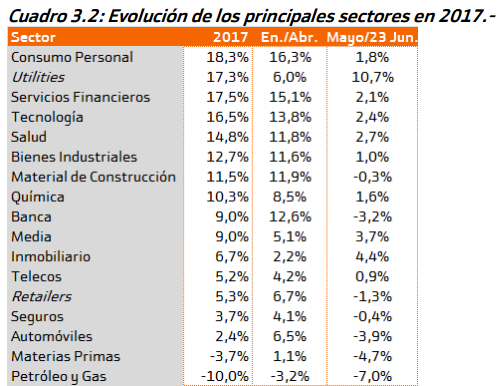

Con este escenario de mercado no deberíamos reducir exposición a las bolsas sino realizar una cierta rotación “desde compañías de crecimiento hacia empresas de valor y dividendo”. Por tanto, se deben dejar de realizar estrategias agresivas y buscar opciones de inversión más conservadoras o de alto dividendo, por lo que una buena opción sería invertir en sectores con un perfil más defensivo como las ‘utilities’. Una estrategia que “en un contexto con baja inflación y tipos cero, la rentabilidad por dividendo gana atractivo”.

Debemos rotar carteras hacia ‘utilities’ y compañías de alto dividendo

Si nos fijamos en la evolución de los principales sectores este movimiento de rotación de sectores. En concreto, entre enero y abril las mayores subidas se produjeron en sectores como consumo, bancos o tecnología. Sin embargo, desde inicios de mayo hasta finales de junio el mejor comportamiento lo encabezan las utilities.

Desde el departamento de análisis coinciden en señalar el atractivo que ofrece un sector como son las FAANG (Facebook, Amazon, Apple, Netflix y Google) puesto que “la última corrección que han vivido no supone ningún peligro.

En bancos se siguen mostrando optimistas aunque con cierta cautela. Rafael Alonso, analista financiero y de mercado de Bankinter, ha destacado que “hemos realizado un movimiento táctico pasando de una recomendación de comprar a una neutral no porque nuestra visión sea pesimista sino porque creemos que no habrá tanto rally de los bancos españoles en bolsa y toca un escenario de consolidación”. Por ejemplo, en su cartera modelo de cinco valores españoles (los cinco que presentan mayor atractivo) han decidido cambiar Caixabank pero lo han hecho por otro banco como es el BBVA. Además, este cambio hacia una visión más neutral parece que será cuestión de poco tiempo ya que “a largo plazo nos mostramos muy positivos ya que los bancos españoles están reforzándose y el riesgo de caída es muy bajo”.

Una situación muy parecida a la que se ha producido en Aena. Belén San José, analista de Bankinter, destaca que “hemos recortado la recomendación de compra a neutral debido a que el rally alcista en bolsa ha sido muy importante y se puede producir un cierto retroceso”. Algo que sería temporal puesto que muestra el gran atractivo de la operadora de aeropuertos al señalar que “creemos en ella y es una compañía que nos gusta”.