Abertis es una de las compañías que está de actualidad y acaparando los focos de atención del mercado. Se trata de una cotizada dedicada a la gestión de autopistas de peaje e infraestructura y está presente en 13 países, con una plantilla de más de 17.00 empleados. Aun así, no ha saltado a la actualidad debido a su buena marcha del negocio sino al interés que ha suscitado en otra empresa del sector como Atlantia. La italiana, que construye y gestiona la mayor parte de autopistas de su país, está dispuesta a adquirir la empresa española, aunque Abertis no se lo pondrá fácil como veremos más adelante.

La noticia saltó el pasado 18 de abril. Ese día la CNMV había acordado la suspensión de negociación de Abertis mientras la gestora de aeropuertos difundía información relevante. En dicho hecho relevante la empresa española comunicaba que Atlantia le había manifestado interés en explorar una posible operación corporativa, señalaba que había habido una reunión entre directivos de ambas compañías y se había comentado la posibilidad de estructurar la operación como OPA de acciones sobre Abertis, aunque sin concretar precios ni condiciones de una eventual operación.

Esto último ha sido lo que ha llevado a la empresa italiana a mandar un hecho relevante al organismo supervisor español en el que señala que las informaciones de Expansión sobre una inminente oferta y precios de la misma son completamente infundadas y destaca que “las conversaciones están en curso y que en caso de alcanzarse un acuerdo lo comunicaría inmediatamente al mercado”.

Las conversaciones están en curso pero no hay acuerdo

Por lo tanto, la operación parece estar cociéndose a fuego lento puesto que han pasado más de dos semanas y se conocen nuevos avances. Aun así, la empresa española ha puesto toda su maquinaria para tratar de ralentizar o dificultar dicha operación a tenor de los últimos hechos relevantes en los que ha optado ya por tirar de chequera y salir a hacer compras con las que aumentar su tamaño.

Si estás informado sobre la compañía y crees estar viviendo un déjà vu estarías en lo cierto puesto que en 2007 ya se intentó llevar a cabo esta operación entre ambas compañías pero se encontró con obstáculos de las autoridades italianas a la operación, que no vieron con buenos ojos la compra de Autostrade (anterior denominación de Atlantia) por parte de la española. Una historia de amor que en esta ocasión podría tener un final distinto .

La operación se pudo producir en 2007 pero a la inversa

Desde que se conociera la operación la compañía ha hecho las siguientes operaciones: 1) adquirir una participación adicional del 22,52% en A4 Holding por importe de 125 millones de euros, 2) adquirir un 10,20% adicional en Sanef por valor de 476 millones y 3) ganar, a través de su filial brasileña, la concesión de las Rodovias dos Calçados por un periodo de 30 años (importe superior a 350 millones de euros). Es decir, ha realizado compras por un importe ligeramente superior a los 600 millones de euros.

Unas dificultades que veremos si hacen cesar a la compañía italiana. Aun así, Abertis es una cotizada sólida y con crecimiento que puede resultar muy atractiva para ser comprada. Si nos fijamos en los resultados del primer trimestre del año se aprecia como ha obtenido unos ingresos de 1.281 millones de euros, un 18% más que en el mismo periodo del ejercicio anterior. Por su parte, el beneficio operativo (ebitda) aumenta un 13% y se sitúa en los 807 millones mientras que el beneficio neto retrocede desde los 385 millones hasta los 130 millones. Aun así, es necesario señalar que el ejercicio anterior reflejó el impacto de consolidación de la chilena Autopista Central, por lo que si no tuviéramos en cuenta dicho extraordinario la mejora sería de un 13% en términos comparables.

Buenos datos de tráfico

La intensidad media diaria (IMD) ha crecido un 2,3% entre comienzos de año y el 17 de abril (periodo comparable al del ejercicio anterior al incorporar el efecto de la Semana Santa). El tráfico aumenta en todos los mercados europeos, destacando el caso de España (6%) mientras que en Latinoamérica el mejor registro lo obtiene Chile (6,4%) En el ámbito de la seguridad vial, Abertis ha reducido un 21% el índice de frecuencia de accidentes. Destaca especialmente la mejora en España, donde tanto la cifra de fallecidos como el índice de mortalidad en accidentes se han reducido un 75%.

Las compras que destacábamos que dificultarían/encarecerían la OPA de la italiana tienen su impacto en la deuda neta, que a cierre del primer trimestre se ha situado en 14.994 millones, algo más de 600 millones superior a la del cierre de 2016 debido a la compra de participaciones en la filial francesa Sanef y a la incorporación de nuevos activos. Aun así, la mejora del beneficio operativo, en mayor proporción que el incremento de deuda, ha provocado que su ratio de apalancamiento retroceda desde las 4,4 veces hasta las 4,2 veces. Un nivel de endeudamiento sostenible y controlado por la compañía.

El apalancamiento se ha reducido de las 4,4 veces a las 4,2 veces

En caso de tener éxito la operación de Atlantia, adquiriría un grupo nacido en 2003 y que poco a poco ha crecido tanto orgánicamente como vía adquisiciones. En 2006 se incorporaría a Abertis la concesionaria Sanef y en 2012 llegaría uno de los grandes hitos de la compañía puesto que alcanzaría el liderazgo mundial en el sector de las autopistas al integrar las autopistas del grupo Arteris en Brasil y otras tres concesiones en Chile.

Un éxito que ha ido ligado a Salvador Alemany Mas, que es presidente de Abertis desde 2009 y consejero delegado desde su creación como resultado de la fusión de Acesa y Áurea (2003). Además, es patrón de la Fundación La Caixa y presidente de Saba Infraestructuras. Patrón en la fundación de la compañía que cuenta con más capital de Abertis puesto que Caixabank posee un 24,137% del capital, que a precios de mercado tendría un valor de mercado próximo a los 3.900 millones de euros. Además, una de las grandes gestoras de pensiones como es Capital Research and Management Company posee más de un 10% del capital mientras que otras gestoras como Capital Income Builder y Lazard Asset Management controlan más de un 5% y 3% del capital, respectivamente.

Caixabank posee un 24,13% del capital de abertis

Ramiro Aurín, ingenerio de Caminos y consultor, ha señalado que de tener éxito la operación «Caixabank acabaría vendiendo un campeón nacional a un inversor extranjero» y destaca que en esta operaciones por iguales «lo malo es que la iniciativa en este acuerdo la haya llevado la empresa extranjera y no Abertis». Desde Bankinter se muestran más optimistas y en uno de sus análisis sobre esta operación afirman que «la fusión/compra de ambas compañías sería beneficiosa para las dos. Por una parte Abertis ganaría en duración del portfolio y por otra Atlantia se vería beneficiada de una mayor internacionalización de su negocio».

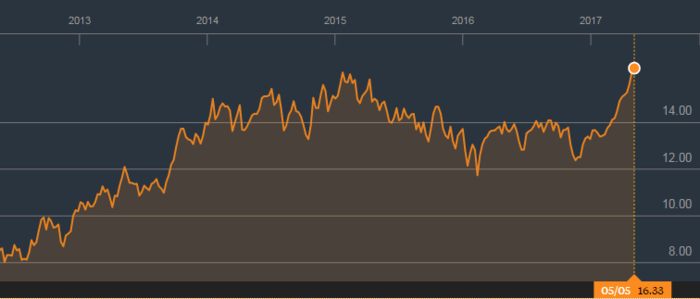

Abertis vuela en bolsa

Unos accionistas de relevancia que estarán contentos con la buena evolución de la compañía en bolsa. Abertis se encuentra cotizando en máximos históricos gracias a una subida superior al 22% que lleva en poco más de cuatro meses animados por los rumores sobre la posible OPA. Un ascenso meteórico del precio de cotización que ha llevado a la compañía a sobrepasar los 16.100 millones de euros. Una subida que encarece la operación de compra por parte de Atlantia que, además, en caso de comprarla deberá ofrecer una prima extra para que los accionistas respalden y aprueben la operación.