Yalman Onaran para Bloomberg

Los bancos en Wall Street enfrentarán algunos problemas severos este 2018, pero las ganancias crecientes no estarán entre ellos.

Esa fue la principal conclusión al cierre de la temporada de ganancias del cuarto trimestre este jueves. La última compañía en participar fue Morgan Stanley, que se unió a sus pares al anunciar malas noticias sobre el comercio de renta fija y buenas noticias sobre el impacto de los recortes de impuestos.

La firma indicó que la revisión de los Estados Unidos recortaría su tasa impositiva efectiva este año a un mínimo de 22%, del 31% en 2017. La tasa en JPMorgan Chase y Wells Fargo será incluso más baja que eso, basado en las estimaciones de esas empresas.

Bank of america dice que su tasa bajará 20% en 2018

Entre tanto, en el comercio de bonos, Goldman Sachs Group reportó el declive más pronunciado a medida que la desaceleración de la industria se prolongaba. Estos son algunos puntos clave de los resultados de la industria:

Impuestos

Los inversores ignoraron en gran medida los gigantescos cargos únicos resultantes de la revisión fiscal, ya que esas cifras habían sido telegrafiadas por adelantado. Las tasas impositivas efectivas más bajas fueron de mayor interés, porque significan ganancias más grandes después de impuestos, y más dinero que puede devolverse a los accionistas o invertirse en el negocio.

Bank of America, que registró un cargo de 2.900 millones de dólares (2.368 millones de euros), apuntó que su tasa efectiva bajaría al 20% en 2018, casi 9% por debajo de su promedio en los últimos tres años.

Comercio de bonos

Todo el 2017 fue un fracaso para el mercado de renta fija, y para algunas empresas, como Goldman Sachs, el cuarto trimestre supuso un duro golpe. La baja volatilidad y las tasas de interés históricamente bajas, incluso después de pequeñas subidas de la Reserva Federal el año pasado, son las culpables. Algunos ejecutivos anunciaron que habían visto signos de mejora durante las primeras semanas de 2018.

Pérdidas de Steinhoff

La mayoría de los bancos estadounidenses más grandes quedaron atrapados en un escándalo contable en Steinhoff International Holdings. Morgan Stanley, sin embargo, escapó ileso. Todos los demás hicieron préstamos al minorista sudafricano, principalmente en margen, que tuvieron que anotarse cuando el valor de mercado de la compañía cayó en un 90% y tuvo problemas para sobrevivir como una empresa en marcha.

Citigroup encabezó la lista con aproximadamente 370 millones de dólares (302 millones de euros) en pérdidas y cancelaciones.

En los bancos estadounidenses, la presión para reducir los costos se mantiene

Desaparición de empleos

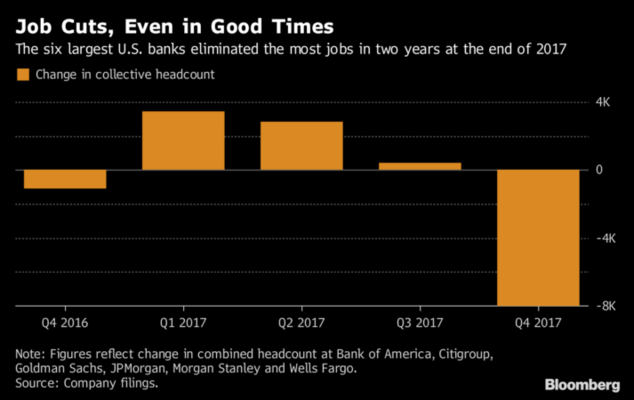

Los recortes de impuestos no parecen ser un salvavidas para la seguridad laboral de los banqueros. Aunque las compañías han hecho contrataciones en los últimos trimestres, continúan reduciendo el personal en general, ya que la presión para reducir los costos se mantiene, especialmente en un entorno comercial más lento con márgenes de interés más estrechos.

Los recortes colectivos de las seis firmas más importantes el trimestre pasado fueron los más grandes desde el cuarto trimestre de 2015.

Banca de inversión

El asesoramiento sobre fusiones y suscripción de acciones y bonos ofreció otro punto brillante para el trimestre. Los ingresos de la banca de inversión subieron un 19% al nivel más alto en más de dos años y los ejecutivos comentaron que son optimistas sobre los mayores flujos de operaciones, gracias a recortes tributarios corporativos.

El director financiero de Goldman Sachs, Martin Chávez, apuntó que la aprobación del proyecto de ley eliminó cierta incertidumbre para las compañías, y el “nivel de diálogo del banco con los clientes ha aumentado en una variedad de cuestiones estratégicas y financieras”.

La directora financiera de JPMorgan, Marianne Lake, mencionó que una mayor claridad daría a los clientes corporativos “confianza para actuar”. Y el consejero delegado de JPMorgan, Jamie Dimon, señaló que Estados Unidos se había vuelto más competitivo debido a las reducciones impositivas, que -aseguró- aparecerían en mercados económicos y de capital con mayor actividad.

“Es algo muy bueno”, expresó Dimon la semana pasada en una llamada con analistas. “Lo has visto con corporaciones; lo has visto con sentimiento; lo has visto con los planes de la gente”.

El gerente de finanzas de Wells Fargo, John Shrewsberry, espera que las empresas gasten más en capital en 2018 debido a los cambios en los impuestos. Añadió que algunos tratos pueden ser más fáciles de completar con tasas impositivas más bajas.