No corren buenos tiempos para el negocio de largo radio low cost de Norwegian. Al rechazo de IAG de seguir en su accionariado se suma una necesaria –pero insuficiente, según los analistas– ampliación de capital de 3.000 millones de coronas noruegas (308,4 millones de euros). La nueva estrategia busca la rentabilidad, por lo que la aerolínea se ve obligada a aplicar severos ajustes y desinvertir en aviones tras anunciar un plan de compra que elevó su deuda a cotas muy altas: más de 3.000 millones de euros.

El objetivo de la compañía es aumentar su flexibilidad financiera y crear un margen para los convenants de sus bonos aún en circulación. De hecho, DNB Markets sugiere que Norwegian necesitaría una inyección de 1.600 millones de coronas (164,8 millones de euros) para hacer frente a sus problemas de liquidez y cumplir con los convenios de sus bonos.

Las propias estimaciones de Norwegian Air auguran unas pérdidas operativas en 2018 de unos 3.800 millones de coronas noruegas (390 millones de euros). A pesar de ello, Norwegian defiende que al final del cuarto trimestre de 2018, la compañía tenía efectivo y equivalentes de efectivo por valor de 1.900 millones de coronas (195,32 millones de euros) y unos recursos propios de 1.700 millones de coronas (174,76 millones de euros).

No obstante, no pilla por sorpresa esta ampliación de 308 millones de euros de capital. Los analistas ya lo habían pronosticado como “un movimiento que resalta los desafíos a los que enfrenta el transportista, ya que sus tarifas deprimen los ingresos”. La compañía intentó llevar a cabo esta ampliación durante el cuarto trimestre de 2018. Sin embargo, durante dicho trimestre, y hasta el mes de diciembre de 2018, no ha estado en posición de aumentar su patrimonio mientras estaba involucrada en negociaciones. El pasado año también llevó a cabo una ampliación de capital.

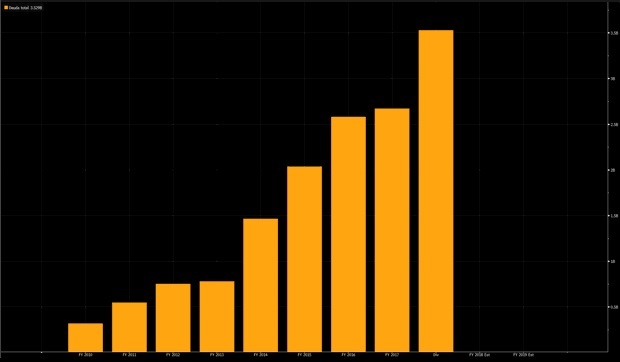

LOS EXCESOS AUMENTAN LA DEUDA

Uno de los grandes problemas que han llevado al modelo de Norwegian al límite es su rápida expansión y la gran inversión en aeronaves. Debido a ello, la deuda se ha disparado en los últimos años. En 2010 era de 318,7 millones de euros, mientras que a 30 de septiembre de 2018 ascendía a 3.107 millones de euros, según datos confirmados por la compañía a MERCA2. En ocho años se ha multiplicado casi por diez.

De ahí el anuncio de aplazar las entregas de nuevas aeronaves y desinvertir en otras que se anunciarán el 7 de febrero con la publicación de los resultados de la compañía. Este plan incluirá una joint venture, «que se produciría a nivel de nuestro lessor interno de aviones Arctic Aviation Assets, que forma parte del grupo Norwegian», explican desde la compañía.

Hasta la fecha, la noruega mantenía un pedido firme de cerca de 250 aeronaves pendientes de entrega, que se sumarán a los 150 con las que ya cuenta. Se trata del pedido más grande de la historia de la aviación europea. De hecho, hace unos meses esperaba alcanzar la cifra de 42 Dreamliners en 2020 con el pedido de 21 aeronaves de este modelo; cifra que ahora queda en el aire por su plan de ajustes. Solo la compra de estos 21 asciende a más de 5.000 millones de euros. A los que hay que sumar el resto de modelos de aviones pedidos por la compañía.

CIERRE DE RUTAS Y BASES

La estrategia de la compañía contempla un extenso programa de reducción de costes, Focus2019, que contribuirá a la reducción estimada del mínimo de 2.000 millones de coronas (205,6 millones de euros) en 2019. Dentro de este, se producirá la optimización de la red de rutas y la estructura de bases, así como el acuerdo con Rolls Royce, en relación con la compensación por las interrupciones operativas en sus operaciones de larga distancia, acordado en diciembre de 2018.

Una estrategia que ya se evidenciaba desde hace tiempo en España, donde el responsable de comunicación de la aerolínea en España, Alfons Claver, reconocía a los medios en noviembre la ralentización del crecimiento en España y la eliminación de algunas rutas. En junio, Norwegian anunció la apertura de la ruta Madrid-Miami cuyo primer vuelo estaba previsto que se realizara el 31 de octubre. Sin embargo, la ruta se canceló por los problemas en los motores Rolls Royce de algunos de los aviones de la flota de largo radio de la compañía. Además de esta ruta, Claver reconoció que los trayectos Bilbao-Barcelona y Mallorca-Barcelona también se cerraron. El vuelo entre Tenerife Sur y Roma también dejará de operar.

De las siete bases que Norwegian tienen en España, la aerolínea cerrará tres: Gran Canaria, Palma de Mallorca y Tenerife; mientras que mantendrá abiertas Madrid, Barcelona, Alicante y Málaga. También echará el cierre a la base de corto radio en Roma y dos más en EEUU.

“Norwegian ha pasado por un período de crecimiento significativo. El enfoque en el futuro será cada vez más el ahorro de costes y las reducciones de Capex. Ahora pondremos en práctica un fortalecimiento general del balance, en apoyo del desarrollo futuro de la compañía”, ha declarado el fundador y consejero delegado de Norwegian, Bjørn Kjos.

SE ABRE A NUEVAS NEGOCIACIONES

Norwegian cree que un balance fortalecido aumentará su competitividad y su solidez financiera como ente independiente. No obstante, “el Consejo de Administración sigue dispuesto a participar en negociaciones de consolidación que puedan desarrollar el valor de los accionistas en Norwegian”, explica la compañía en un comunicado.

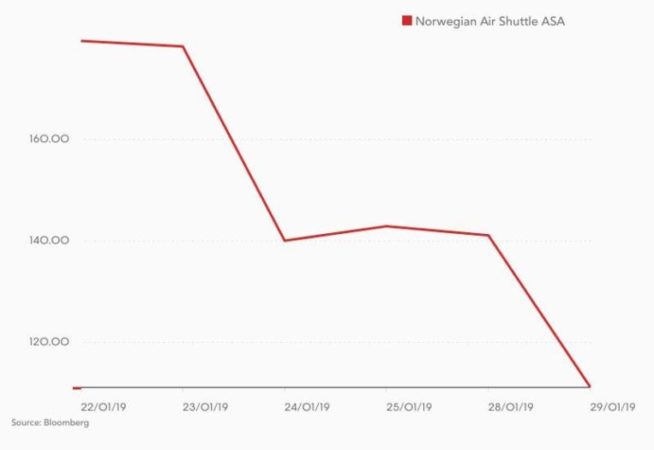

La semana pasada, el holding IAG anunció su intención de vender el porcentaje de capital que adquirió el pasado 12 de abril –quedando diluido al 3,93% con una posterior ampliación de capital–. Tras dos ofertas rechazadas por el Consejo de Administración de la noruega por la totalidad de la empresa porque “infravaloraba” el precio, el propietario de Iberia desistió de sus intentos de comprar el 100%.

Este anunció supuso un duro golpe para la low cost que vio como sus acciones se desplomaban hasta un 20%. De igual forma, el anuncio de la ampliación de capital también ha tenido un reflejo negativo en sus títulos en Bolsa con una caída de hasta el 15% también.