Son ya tres los años en los que las compañías de seguros están obligadas a publicar el Informe sobre la Situación Financiera y de Solvencia (SFCR por sus siglas en inglés). Todo un examen médico para evaluar la salud de la que gozan. Según Analistas Financieros Internacionales (AFI), que ha recopilado los de las 18 entidades más relevantes, el diagnóstico es satisfactorio. Y hay quien juega la champions league, como Mutua Madrileña. En ningún caso, y siguiendo con el símil futbolístico, ninguna entidad estaría al borde del descenso.

Todas ellas, que representan el 60% del sector (negocio doméstico) por volumen, primas o riesgo cumplen con los requisitos establecidos. Se trata de mediciones que relativizan la cuantía de los fondos propios de las compañías medidas sobre sus requerimientos de capital. Y los fondos propios, vistos de forma agregada, exceden de forma más que suficiente los requerimientos de capital regulatorios”, apuntan desde Afi.

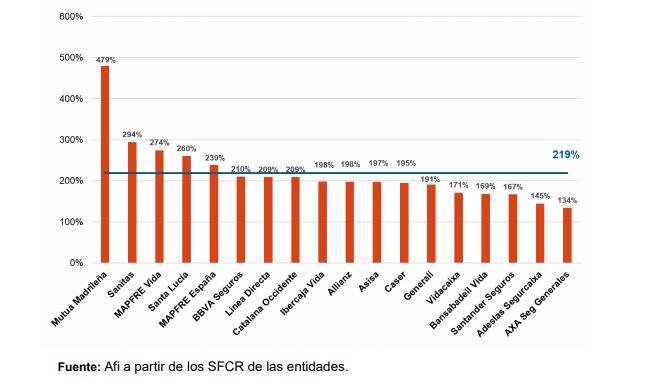

¿La media de ratio de solvencia? 241%. Eso sí, si tenemos en consideración algunas ‘medidas especiales’ a las que pueden acogerse las entidades (y que algunas han optado por no acogerse a ellas), dicho porcentaje se quedaría en el 219%. Es decir, que las entidades aseguradoras disponen de un capital que está por encima del más del doble legalmente exigido. Incluso hay casos, como el de Mutua Madrileña, que lo multiplica por cuatro. “Las diferencias entre compañías se deben a las diversas tipologías de compañías o modelos de negocio”, matizan desde Afi.

Porque la entidad presidida por Ignacio Garralda eleva dicho porcentaje hasta el 479%. A continuación, Sanitas (294%), Mapfre Vida (274%) y SantaLucía (260%). En el otro extremo, AXA (134%), Adeslas Segurcaixa (145%) y Santander Seguros (167%).

MUTUA MADRILEÑA TIENE POCO APETITO AL RIESGO

Si la ratio de solvencia se caracteriza por la enorme dispersión entre las compañías, en cuyos extremos están Mutua Madrileña y AXA, la disparidad también se hace patente en el caso del patrimonio neto del que disponen cada una de las entidades (ROE) y en el rendimiento sobre el capital ajustado al riesgo (RORAC). “Ambos son indicadores que miden el apetito al riesgo de las entidades, y las diferencias se explican por las particularidades de cada negocio, cuenta de resultados, entre otros factores”, señalan desde Afi.

Respecto al ROE (que califica los beneficios netos obtenidos en una operación de inversión con los recursos necesarios para obtenerla), Afi califica como notable la rentabilidad media agregada de las entidades analizada: 13,4%. Aunque matiza la disparidad existente frente a dicha media, ya que los extremos van desde el 4,3% de Mutua, al 45,6% de Sanitas. Por lo que se refiere al RORAC (calculando la rentabilidad en términos de los resultados netos sobre el capital regulatorio exigido por los riesgos incurridos por cada una de las compañías), este aumenta la media de la ratio de rentabilidad hasta el 27,1%. Aquí también hay un amplio abanico, que va desde el 8,4% de Allianz hasta el 95,9% de Sanitas.

A modo de balance, la renta fija (deuda pública y privada) representa el grueso de la inversión de las compañías. La cifra total supera los 146.000 millones de euros y supone el 83% de la cartera de inversión agregada.