La respuesta al interrogante sobre quién ha sido el más beneficiado con el desplome de DIA es bastante amplia, aunque un nombre aparece en todas las apuestas: Goldman Sachs. El banco de inversión ha sabido jugar a la perfección con las acciones de la distribuidora en cada una de las fases por las que ha transitado, y ahora le queda el remate final, ya que se embolsará cerca de medio millón de euros si la opa lanzada por el brazo inversor de Mikhail Fridman, el fondo LetterOne (L1), sale adelante.

A la hora de ganar dinero gracias a exprimir firmas en problemas, hay poca gente más preparada que los tiburones de las finanzas de la gran banca de inversión. Una cualidad que han puesto en valor los hombres de Goldman con DIA, después de ser capaz de sacarle redito económico de todo tipo: en un primer momento, la firma de inversión trabajo como prestamista a fondos oportunistas para que apostasen por el hundimiento del valor (que cayó y mucho), en un segundo momento como guardero de los títulos que más tarde adquiría L1 y ahora (si sale adelante) siendo uno de los pocos que serán capaces de sacar dinero vendiendo su posición. Ah, y también trabaja de asesor para Fridman en plena negociación con los acreedores. Todo ello, la coloca como uno de los grandes protagonistas (también uno de los señalados) por los accionistas de la compañía.

El último gran movimiento que llevará a cabo la firma en el accionariado de DIA, siempre y cuando salga adelante las condiciones puestas por Fridman, le permitirá embolsarse más de 450.000 euros. En concreto, después de los muchos movimientos que ha protagonizado Goldman Sachs sigue manteniendo una participación (reducida en comparación al porcentaje que llegó a manejar) de algo más de 670.000 acciones a un precio medio ponderado de 0,59 euros por acción, según consta en el registro que ofrece Bloomberg, por lo que pagó cerca de 395.000, mientras que una vez se las venda al magnate ruso supondrá un retorno de 450.000 euros.

La operación le permitirá obtener una rentabilidad sobre el capital invertido de casi el 14%, en apenas unos meses. Aunque el movimiento destaca más porque será uno de los pocos fondos que tienen una participación significativa, o que la mantenían recientemente, que logrará sacar beneficios del precio tan bajo que ha impuesto L1. Con lo que el banco de inversión cerrará un círculo perfecto con el que se ha hecho de oro para desgracia de gran parte de los accionistas.

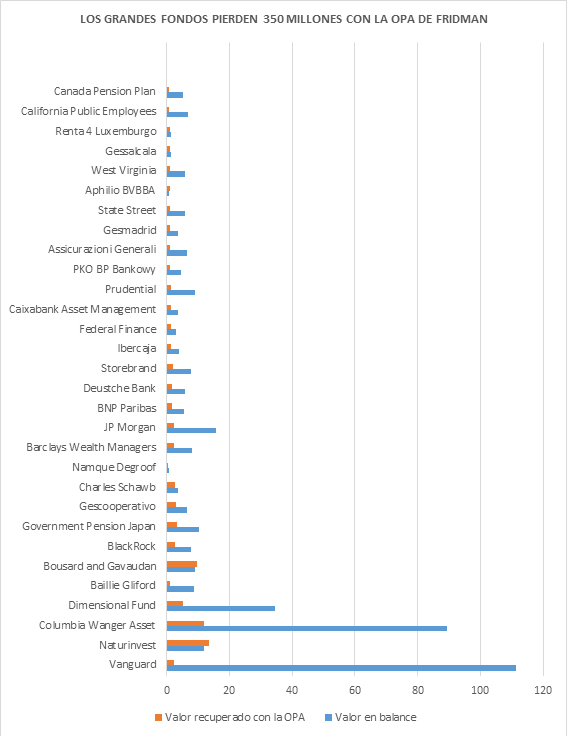

LOS FONDOS PERDERÁN EN DIA CERCA DE 350 MILLONES DE EUROS

El gran problema que tiene la propuesta de Fridman (que condiciona la operación a que se adscriba al menos un 50% del capital) es el precio, 0,67 euros, que ofrece para recomprar los títulos de la compañía, un valor que los analistas de Bloomberg han llegado a calificar como “mediocre”, y que hace un enorme agujero (no así a Goldman) a los fondos que deben decidir si vender o no sus acciones. En concreto, la inversión de las grandes gestoras que poseen en su cartera más de un 0,05% de acciones de DIA (y que conjuntamente suman cerca del 30% del capital de la compañía) está valorada en sus balances en algo más de 500 millones de euros, mientras que apenas recuperarían 170 millones.

La inversión de las grandes gestoras en DIA está valorada en sus balances en algo más de 500 millones de euros, mientras que apenas recuperarían 170 millones.

Dentro de las abultadas pérdidas que deberán asumir algunos instrumentos de ahorro sobresalen algunos casos realmente dolorosos. Así, el transatlántico Vanguard mantiene 27 millones de acciones de DIA, un 4,36% del capital, por los que ha pagado (según determina Bloomberg, hasta 111 millones de euros, mientras que tras la opa de LetterOne le retornaría poco más de 18 millones, lo que supone una pérdida del valor del 83,7%.

También deberán asumir fuertes pérdidas los fondos de gestión activa como distintos fondos de pensiones: el Government Pension Investment Fund Japan perderá un 70% de su inversión, el de Canadá apenas recuperará un 15% de lo pagado, mientras que la mayor pérdida se la llevaría el ‘Fondo Público para Empleados Públicos de California’, ya que tras la opa de LetterOne solo recuperará un 12% de los invertido.

La fuerte pérdida que deben asumir los fondos, que tienen la llave para que la opa salga adelante, podría estar detrás de que Fridman haya tenido que retrasar su fecha definitiva. En concreto, el fondo del magnate ruso declaró ante la CNMV que «ha tomado esta decisión para que los accionistas de DIA dispongan de más tiempo para tomar una decisión sobre la aceptación de la oferta tras la terminación de la Semana Santa, para así maximizar la aceptación de la oferta (0,67 euros por acción)», según explican. De ahí que una de las principales conclusiones es que no cuenta con el apoyo suficiente.

Pese a ello, Fridman sigue trabajando para sacar adelante su plan financiero y se ha reunido con los acreedores de DIA en más de una ocasión para conseguir un margen de cara a los próximos vencimientos que tendrá que asumir la compañía. Además, L1 trabaja asesorado por Goldman Sachs, con quien sino, durante las reuniones con las 12 entidades que manejan la deuda de la cadena de distribución española.