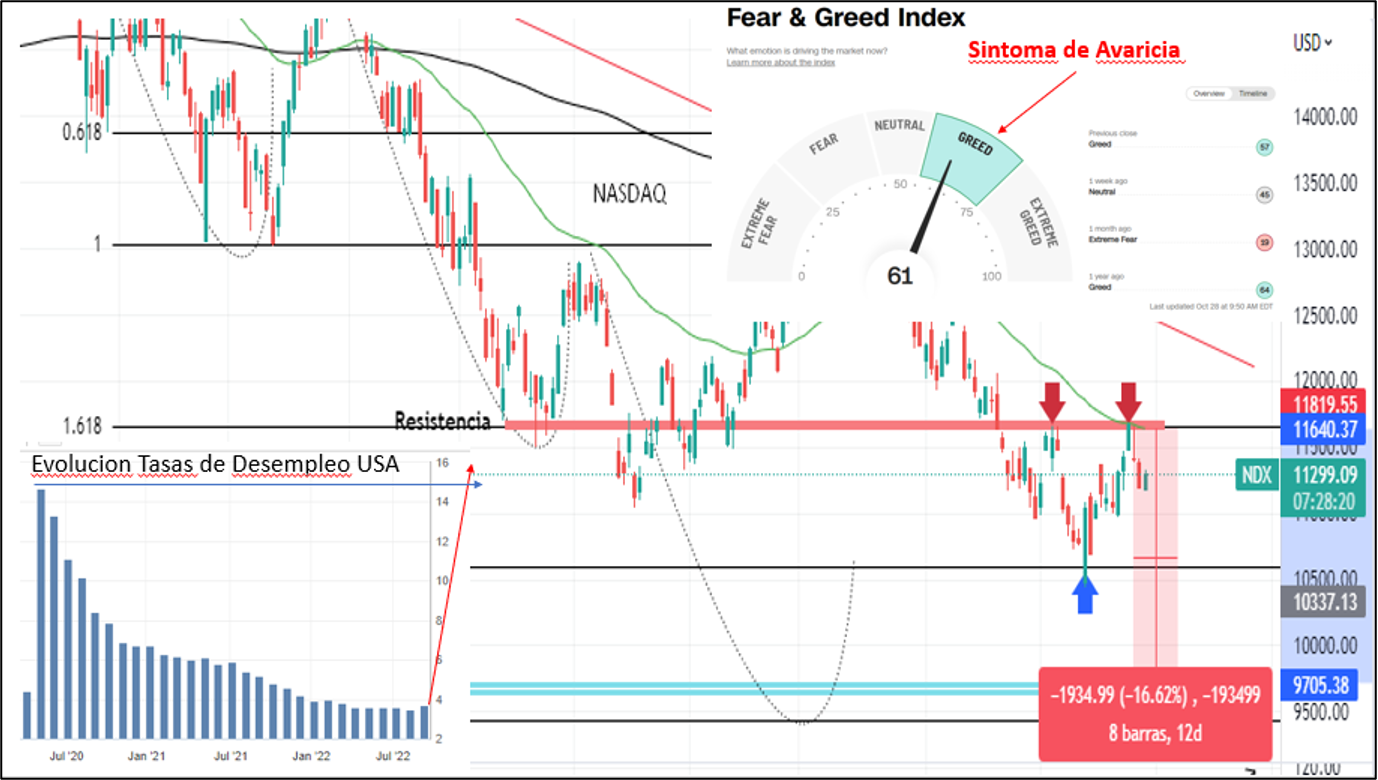

Esta semana fue crucial en los mercados financieros dejando entrever que la euforia alcanzada de los últimos días no representa más que un rebote de gato muerto. Los índices de referencia mundiales de bañaron de rojo en las últimas sesiones lastrando el Nasdaq en un -4% con espacio para caer un -16% adicional. El Standard and Poor’s SP500 se redujo el -1,93% con un potencial para caer otro -13% y por su parte, el Dow Jones que se mantuvo hasta el viernes en un 0,6% positivo, presenta al mismo tiempo, un mayor potencial desplome hasta de un -20%. Podemos deducir que los índices que han generado mayor desplome en los últimos días alcanzarán su cuota mínima más rápido, como es el caso del Nasdaq que en gran parte ha estado impulsado por el desplome de las acciones de meta, aunque en el intradiario realice sendos movimientos alcistas, la tendencia macro es clara.

Todo es una farsa, extrañamente el índice de miedo y euforia se encuentra en 58 puntos sobrepasando posiciones neutrales, lo que supuestamente muestra confianza por parte de los inversionistas en la renta variable. Paradójicamente para la eurozona, el sentimiento de confianza ha tocado los niveles más bajos de los últimos dos años, especialmente en los sectores de industria y servicios y tan sólo mostrando una leve mejoría en el sector de la construcción.

La cartera de pedidos a fabricantes ha disminuido porcentualmente, lo que comienza a presionar los resultados de las empresas que desde ya auguran un estancamiento para el próximo trimestre. La desbordada inflación en la eurozona y a nivel mundial comienza a coger impulso hacia la afanosa carrera de dirigir los recursos de los consumidores a las necesidades básicas primarias, aspecto que en el mediano y largo plazo quebrará a miles de empresas por todo el mundo.

El Banco Central Europeo al igual que la mayoría de los bancos centrales, mantiene su firme posición de ataque a la inflación usando el incremento en los tipos de interés como arma de primera línea asumiendo el riesgo de auto eliminación. Los balances de los bancos centrales cada vez reducen más sus beneficios por la subida de tipos, lo que podría llevarlos a un default.

SUBIDA DE TIPOS DEL BCE

El Banco Central Europeo subió en 75 puntos básicos los tipos de interés en la última reunión para frenar la inflación que ya roza el 10%, pero la verdad es que ya se prevé la misma condición durante 2023 e inclusive 2024, lo que, frente a una desaceleración del crecimiento económico del 0,1% para 2023 que anteriormente se preveía en 1,5%, más el incremento en las tasas de desempleo que superan el 7% estimado para 2023, le impedirá tapar a Christine Lagarde una profunda crisis económica que la Eurozona aún no ha vivido.

Desde nuestra posición lo hemos venido compartiendo en artículos anteriores, ya que seguimos de cerca los análisis y estrategias que utilizan reconocidos inversores como el caso de Warren Buffett, Bill Ackman, Ray Dalio o Michael Burry. Desde hace un año comenzaron a salir de sus inversiones de renta variable cubriéndose en liquidez, bonos o incluso en tierras productivas y denunciando los malos manejos y decisiones que los bancos centrales han ejecutado, los cuales, han condenado al mundo a la crisis que está por acentuarse. Michael Burry es una de las muestras fehacientes de la crisis de 2008 y quien, para este caso, lo ha vuelto a hacer. Basta con seguirlo en Twitter y atrapar sus tweets, los cuales suele borrar en cuestión de minutos, dejando en alerta con sus declaraciones que más parecen profecías.

LA INFLACIÓN, EN PLENA ESCALADA DESDE LA PANDEMIA

Recién comenzó la pandemia en marzo de 2020, Michael Burry twitteo que, al finalizar la pandemia, la inflación se dispararía advirtiendo sobre los efectos que produciría la cantidad colosal de dinero que los bancos centrales estaban colocando en el mercado. Luego, en 2021 nos advirtió sobre la burbuja que los activos de renta variable estaban presentando por culpa de la euforia que el mercado estaba viviendo proveniente en gran parte, por la liquidez que los bancos centrales estaban colocando al público; tan sólo en 2021 el índice Standard and Poor’s subió más de un 20% y a su vez, el Nasdaq se incrementó más de un 32% adicional a lo que ya traía desde los mínimos registrados por la pandemia lo cual sumaron más de un 145% de revalorización.

Era tanto dinero que fueron capaces de manipular acciones basura para irse “en contra del sistema”, al ver que fondos de inversión de Wall Street tenían posiciones en corto como fue el caso de Gamestop, quienes a través de un foro virtual llamado Reddit, hicieron subir en dos días esta acción en más de un 450% y más de 1.200% en una semana aun cuando esta compañía estaba al borde de la quiebra.

Ahora volvió a aparecer denunciando que la profundización real de la crisis se producirá por el deterioro del mercado laboral sobre los empleados “de cuello blanco”, los cuales dejarán de ser imprescindibles al interior de las compañías. Muchos de los cargos administrativos de tareas básicas, incluso desde un segundo nivel dejarán de existir, lo que en el corto plazo incrementará las tasas de desempleo permanente a niveles de mediados de 2020 que estaban en dos dígitos, pero esta vez sin liquidez y con un coste de vida (inflación) a tope, ratificando la gran crisis, situación en la que el consumo, el gasto y el ahorro se reduciría dando cabida a la quiebra de empresas y al hambre.