La recesión y la estanflación se abren camino en las economías de la Eurozona y Estados Unidos. El mercado, sin embargo, ha descontado gran parte de este escenario que se materializará en el Viejo Continente a partir de 2023, mientras que al otro lado del Atlántico se ha materializado la recesión técnica con la mayor presión de los precios en el último medio siglo. Los inversores, a pesar de esta caída, muestran aún un sentimiento profundamente negativo, como muestran los índices de confianza empresarial y del consumidor, en niveles no vistos desde la crisis de 2008 y la irrupción de la pandemia.

Los índices adelantados ya cumplieron su misión predictiva en el período anterior con respecto a la situación real actual y ahora continúan con la misma tendencia y empeorando

Sin embargo, los indicadores adelantados de la economía, como el VIX de volatilidad, los futuros del gas, el de fletes del Báltico y los PMI de cada región, muestran que aún no habría pasado lo peor, pese a su notable deterioro. Ninguno de ellos alcanza niveles mínimos o no cotas no vistas en anteriores recesiones. Por ejemplo, en anteriores recesiones, el también conocido como el índice del miedo (VIX) alcanzó cotas de 60 puntos, como en 2008 y 2020. Su nivel más elevado en este 2022 es de apenas 33 puntos y todo tras la mayor caída bursátil desde 1937 en Wall Street.

LA CONTRACCIÓN, UNA REALIDAD QUE APUNTA A UNA RECESIÓN EN EUROPA

El Baltic Dry Index, que mide los fletes, se sitúa aún un 100% por encima de los mínimos de 2008, si bien la caída es pronunciada respecto a los máximos de los últimos trimestres. Este indicador cae cuando el consumo se ralentiza y avisa de una recesión a unos seis meses vista. Para los futuros del gas, por su parte, se han disparado en Alemania y se sitúa en niveles muy elevados para el 2023 e incluso en 2024, mostrando así que la presión inflacionista continuará al alza no sólo en la última parte del año, sino también el próximo.

Los PMI, cuyas cotas muestran en numerosos países una contracción al situarse por debajo de los 50 puntos, también están aún lejos de los mínimos vistos en anteriores recesiones, tanto en la de 2020 como en la de 2008. Si bien, estas crisis económicas muestran notables diferencias entre sí. En primer lugar, hace 14 años se esperaba el colapso de la economía tal y como la conocemos. Hubo que esperar hasta 2012 para ver nuevos mínimos en las Bolsas, con un euro en completa implosión.

En 2020, por otra parte, el temor y pánico desatados por la pandemia del coronavirus paralizó por completo la economía mundial. Las causas de aquella recesión se debió a los confinamientos, especialmente en China, provocando cuellos de botella según se incrementaba la demanda y se recuperaba la economía.

No obstante, los cuellos persisten en el gigante asiático en este 2022, que vienen aderezado con la agresiva acción de los bancos centrales, como la Reserva Federal de Estados Unidos y el Banco Central Europeo, así como otros 50 entidades homólogas más, al subir las tasas a ritmos no vistos en las últimas décadas. La devaluación de las divisas frente al dólar, la inflación y la invasión de Rusia a Ucrania ha agudizado la situación y todo apunta a una profunda recesión e incluso a la temida estanflación.

EL RIESGO LATENTE DE ESTANFLACIÓN, EL PEOR ESCENARIO POSIBLE

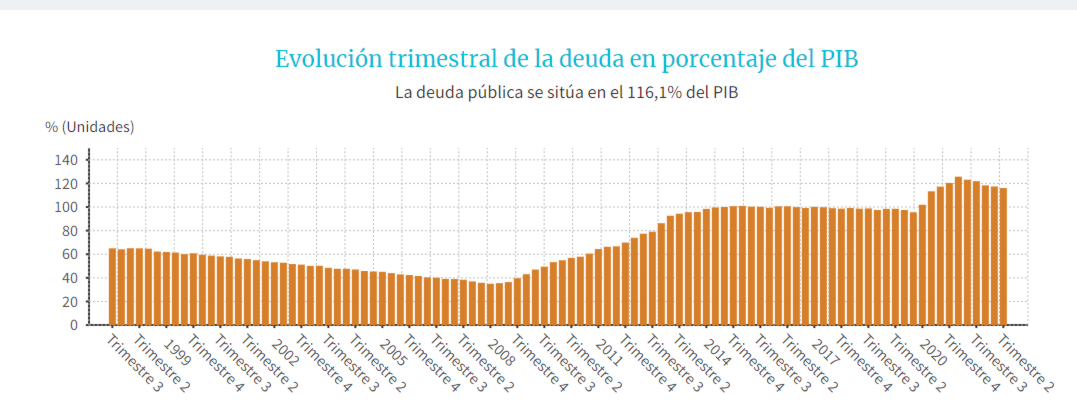

La voces más autorizadas destacan la «desaceleración de la economía española», como apunta el Consejo General de Economistas. A su juicio, este problema se agravará si las administraciones públicas no actúan con prudencia para controlar los niveles déficit y deuda pública, en cifras récord respecto al PIB, debido al incremento de los tipos de interés. Y es que, a mayor valor del euro más costarán las emisiones de deuda.

De esta forma, la deuda pública sobre la riqueza para este 2022 se elevará en un 4%, más con una desaceleración del PIB en la recta final del año. A corto plazo, el BCE incrementará la presión en las emisiones, pero al mismo tiempo realizará compras con los países con más problemas, como Italia y España, en detrimento de la más segura, como Alemania.

«Nos gustaría dar otras noticias, pero los índices adelantados ya cumplieron su misión predictiva en el período anterior con respecto a la situación real actual y ahora continúan con la misma tendencia y empeorando, concretamente los índices de sentimiento económico y confianza empresarial, tanto nacionales como europeos, siguen su racha negativa, a los que se les unen los PMI, el índice de volatilidad VIX, el precio del TTF en el ámbito energético o los propios de movimientos de mercancías que o están más negativos unos o en máximos históricos otros, por lo que salvo que fuera una equivocación global de nuevo nos sitúan en el camino de la desaceleración de nuestra economía«, ha considerado este comité de expertos.

LOS NIVELES DE DEUDA, INSOSTENIBLES EN ESPAÑA CON SUBIDAS DE TIPOS

A su juicio, los niveles actuales de déficit y deuda son «preocupantes» e incluso mencionan el «riesgo de estanflación«. Mientras, el debate en la calle se centra en las pensiones y la presión inflacionista. Todo ello, supone afrontar una situación bajo «unas condiciones aún más difíciles que otros países comparables de la UE para intentar hacer frente con éxito al diagnóstico claro que nos ofrecen las cifras».

En cuanto a la Bolsa, el Ibex 35 se sitúa muy cerca de los mínimos de marzo de 2009, pero aún algo lejos de los registrados en 2020 y 2012, cuando el selectivo español visitó niveles inferiores a los 6.000 puntos. Para Sergio Ávila, analista de IG Markets, «en el corto plazo se ha acumulado una fuerte sobreventa y un posicionamiento fuertemente bajista«. De esta forma, su escenario más probable es un rebote en las próximas sesiones a medida que los cortos cierren posiciones. A su juicio, es momento de aprovechar estas subidas para desprenderse de las posiciones e incrementar así la posición de liquidez.

El hecho de estar infravaloradas no significa que nos vayan a dar dicho rendimiento, el mercado es bajista en general y esto influye a todas las compañías

En cuanto al análisis técnico, el primer soporte del Ibex 35 se sitúa en los 7.270 puntos, 100 menos respecto a los niveles de cierre de este viernes. En caso de perforarlo a la baja, la siguiente parada esperaría en los 6.926 puntos y una más en los 6.160. «A medio plazo es bastante probable verlo en estos niveles a medida que entremos un entorno de crisis económica, con tipos de interés al alza e inflación elevada», ha sostenido. De esta forma, no habría aún una capitulación en el mercado, es decir, cuando los últimos minoristas se han desprendido de sus participaciones.

LAS CONDICIONES PARA UNA CAPITULACIÓN AÚN NO SE HAN REGISTRADO

«El mercado no dejará de caer hasta que no veamos al rendimiento del bono americano a 10 años por encima del 4,5%, las solicitudes semanales de subsidio por desempleo superar las 350.000 y que la Fed se pronuncie ya como que ha llegado al tope de subidas de tipos, para esto todavía queda», ha sostenido Ávila.

Sin embargo, como ocurre en estos escenarios tan negativos, la crisis presenta oportunidades de compra. A su juicio, valores como Inditex, Banco Santander, CaixaBank, BBVA, Naturgy, Amadeus y Telefónica presentan un rendimiento potencial superior al 20%. No obstante, Ávila advierte: «El hecho de estar infravaloradas no significa que nos vayan a dar dicho rendimiento, el mercado es bajista en general y esto influye a todas las compañías».

EL RALLY DE FIN DE AÑO HA COMENZADO

«Es momento de esperar rebotes para salir corriendo de las bolsas y esperar comprar en unos cuantos meses a precios más bajos», ha sostenido. De esta forma, aprovecharía los rebotes para invertir a la baja. En este sentido, considera que los CFD como la mejor opción.

Otros expertos en el mercado, como Pedro Pablo Valero -Droblo, en redes sociales- muestran la posibilidad de un rebote sostenido de aquí a fin de año. Y es que, el último tramo del ejercicio suele ser alcista, a excepción de 2008, entre otros. De esta forma, este inversor particular cree que aún habría posibilidad de obtener rendimientos positivos tras septiembre, cuando el mercado registra su peor mes. «El mercado ha descontado ya el peor escenario posible», ha sostenido.