España avanza a dos velocidades, algo que bien sabe la España vaciada. Esta es una realidad económica que divide al país en dos al diferenciar entre Norte y Sur o entre ciudades y pueblos. En los supermercados encontramos un símil parecido que, a día de hoy, hace que unas pocas cadenas lideren los crecimientos, mientras otras sufren las consecuencias de la desaceleración del consumo. Así es como el universo de los ‘súper’ avanza a dos velocidades en nuestro país.

La situación es la siguiente. Las ventas globales de hipermercados, supermercados y establecimientos cash & carry en España alcanzó los 90.540 millones de euros (+1,7%) en 2018. Se prevé que la facturación del sector mantenga a corto plazo un crecimiento muy moderado, en un contexto de ralentización del gasto de las familias en bienes de consumo. Para el cierre de 2019 se estima un volumen de negocio solo un 0,3% más que en 2018, según el Observatorio Sectorial DBK de Informa, en 2018.

En este contexto, Mercadona es y será líder indiscutible del mercado. Cuenta con una cuota de mercado del 25,8%, según datos de Kantar WorldPanel. No ha dejado de crecer desde hace años y su porcentaje de penetración de compradores en sus más de 1.600 tiendas es el más alto (89,9%). Pero cuidado, que la cadena de Juan Roig no lo hace todo bien y tiende a llegar tarde a las tendencias. Se retrasó en la renovación de su web para vender online o en lanzar su oferta de comida preparada. Si bien es cierto, ya triunfa en este segundo aspecto.

Solo consiguen hacerle sombra los supermercados regionales en su conjunto. Todos suman una cuota de mercado del 12,2% y cada uno, en su región, planta cara con una oferta especializada en frescos y la proximidad al cliente. Covirán en Andalucía, Consum en Valencia, BM en País Vasco o Ahorramas en Madrid. Esta última acaba de renovar su imagen y, de hecho, tiene el honor de doblar el margen de Mercadona, tal y como publicó ‘Expansión’.

Y dentro del grupo de las que destacan en positivo se sitúan las alemanas y su modelo descuento. Tras un lavado de cara, Lidl es ya el quinto distribuidor en España con una cuota de mercado del 5,5%. Es el que más crece desde hace años. Cuenta con casi 600 tiendas en España y poco a poco ha conseguido calar entre los consumidores españoles de la misma forma que lo ha hecho Aldi (con más de 300 tiendas) en España. Motivo por el cual DIA trata copiar su fórmula.

Mercadona y estas cadenas se enmarcan dentro del formato supermercado, que continúa ganando cuota de mercado en 2018. Su volumen de negocio registró una variación en el conjunto de España y Portugal del 2,3%, hasta los 84.630 millones de euros, según el Observatorio Sectorial DBK.

EL HIPERMERCADO SE ESTANCA

Los hipermercados están de capa caída en España. Una realidad avalada por el estudio que revela que los ingresos agregados de estos formatos se estancaron en 2018, cifrándose en 16.550 millones de euros, lo que motivó una reducción de su penetración en el conjunto del mercado hasta el 15,5%. Aunque se trata de un modelo en peligro de extinción, hay tres cadenas que siguen manteniéndolo: Carrefour, Alcampo y Eroski.

A cierre del ejercicio 2018, la cooperativa vasca contaba con 1.644 establecimientos (contando agencias de viajes y gasolineras). De ellos, 56 son hipermercados. No se trata de un número abultado, pero casualmente, Eroski lleva años cediendo cuota de mercado. Está ya por detrás de Lidl con un 4,9%. Los problemas con la deuda y años de recuperación están detrás de sus problemas.

Por su parte, las cadenas galas también se han estancado. Carrefour es el segundo operador con el 8,7% de cuota (+0,3) y Alcampo con el 3,4%. La cadena de Auchan cuenta con 369 centros, de los que 62 son hipermercados y 307 son supermercados.

Si bien es cierto, este grupo engloba a las cadenas que están saliendo de sus problemas –cada una con sus particularidades– y aspiran a crecer al ritmo de Lidl o Mercadona. Carrefour ha aumentado ligeramente (un 1,5%) sus ventas en España durante el tercer trimestre de 2019, algo que no sucedía desde hace más de dos años. En concreto, Carrefour ha situado sus ganancias por ventas en 2.512 millones de euros.

Por su parte, Alcampo cerró el ejercicio 2018 en España con un aumento de su facturación del 1,4 %, hasta los 4.662 millones de euros. El pasado año estuvo marcado para la compañía en profundizar en su estrategia de agrupar todas sus tiendas bajo una única marca, Alcampo.

Y el grupo Eroski logró en 2018, por segundo año consecutivo, un beneficio positivo, de casi 2 millones, frente a los 33 millones de 2017. Las ventas en 2018 ascendieron a 5.393 millones, un 2% menos. Y en el primer semestre de 2019, obtuvo un resultado positivo de 85,6 millones. La cifra de negocio descendió de los 2.313 millones de 2018 a los 2.250 millones de este curso.

LOS PRECIOS AGOBIAN A DIA

Otro de los factores del que alerta el estudio es la presión sobre los precios y la rentabilidad del sector que aumentará a corto plazo, pese a la tendencia al alza del consumo de algunos productos con mayores márgenes, como comidas preparadas y alimentos premium y ecológicos. La orientación de la demanda hacia compras más frecuentes y de menor importe continuará favoreciendo el crecimiento de las ventas de los supermercados de proximidad.

Aquí es donde se quiere posicionar DIA son su nueva estrategia para hacer frente a su grave realidad. DIA registró unas pérdidas netas correspondientes a los tres primeros trimestres del año que ascienden a los 504,3 millones de euros. La marca ha superado, por tanto, en once veces a los números rojos de 2018, que se estimaron en 45,8 millones de euros debido al despido colectivo en España y el recorte de plantilla en Brasil.

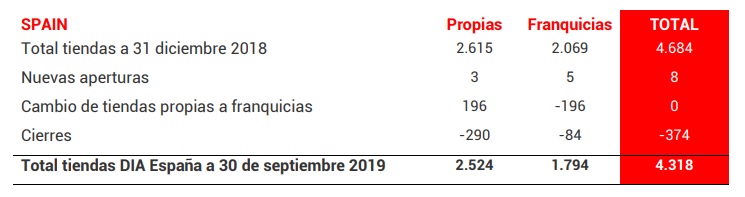

A DIA no le sirve la cantidad de metros cuadrados ya que no se está traduciendo en mayores ventas. A 30 de septiembre, la cadena propiedad en un 70% de Mikhail Fridman, cuenta con 4.318 tiendas de DIA (374 menos).

Y de la estrategia de los precios low cost se salió Supersol y lo sigue pagando caro. Tras el Expediente de Regulación de Empleo (ERE) y los continuos números rojos la compañía lanzó un plan de viabilidad para reflotar el negocio a golpe de inversión y ventas de tiendas. Sin embargo, también ha elevado sus precios; algo negativo de cara al consumidor.

Los precios siempre generan división entre las empresas. Gadis, Alcampo y Alimerka son las empresas que más han bajado de media sus precios entre las cadenas de más implantación, según la Organización de Consumidores y Usuarios (OCU). Por el contrario, Carrefour, Supersol, Carrefour Market y Eroski City son las cadenas que más han subido en promedio sus precios.

En definitiva, actualmente el sector de los supermercados avanza a dos velocidades: los que lideran el mercado (con Mercadona a la cabeza) y los que retroceden espacio (como DIA). Y entre medias, se colocan los que salen del estancamiento para acercarse a Mercadona.