«Merece la pena luchar por Popular. Pero sólo es posible si hacemos frente sin más dilación a las dificultades. Hay que actuar rápida y decisivamente». Con estas rotundas palabras se ha presentado Emilio Saracho, presidente del Popular, ante sus accionistas en la última Junta. Lo ha hecho para justificar las dos opciones (las únicas viables) que tiene para salvar la entidad: una ampliación de capital (que ya se cifra en cerca de 4.000 millones) o una venta a otro banco.

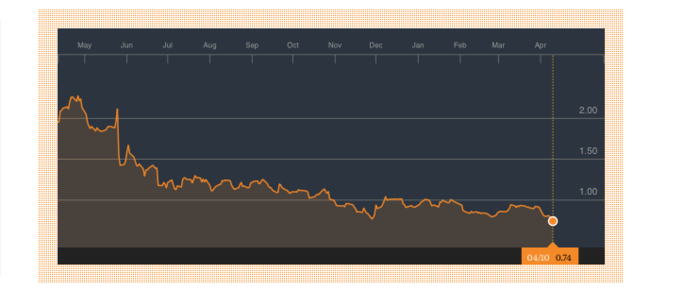

Una hoja de ruta aparentemente trazada que, sin embargo, no ha convencido al mercado. El ‘Popu’ ha cerrado en los 0,74 euros por acción, un descanso de casi el 10% en la jornada de ayer. Desconfían los inversores de las intenciones del recién llegado. Más que nada porque todo el mundo esperaba que anunciara una cosa o la otra; no ambas. Y mucho menos que fuera capaz de anunciar que tiene que ampliar capital sin poner encima de la mesa las condiciones y los timings. «Es el caldo de cultivo perfecto para que los bajistas hundan el valor», explica Marc Ribes, de Blackbird Wealth Management.

Fuentes de mercado creen que Sarach podría suceder a Francisco González al frente de BBVA

Para el analista no es descartable que el valor pueda seguir bajando hasta los 60 céntimos como consecuencia del ataque bajista. De hecho, los fondos que tienen ya adoptadas este tipo de posiciones en la entidad alcanzan el 10,7% del accionariado. Sin embargo, es posible que todavía sumen más posiciones de cara a los próximos meses. Por eso, los analistas consultado por Merca2 creen que el presidente de Popular ha cometido un error al no dar más detalles acerca de esa posible ampliación. Sobre todo, «porque si no cuenta con un gran descuento sobre el precio actual nadie va a querer ir a ella», sentencia Ribes.

Hablamos de una reducción sobre el precio actual de cerca del 25% para captar la atención de los inversores tras haber llevado a cabo ya tres ampliaciones. Una cifra que, según explica el analista, debería ayudar a paliar el varapalo sufrido por las últimas rebajas de rating de la entidad; y las dudas instaladas en el mercado tras la última revisión de las cuentas del Popular. Sin embargo, el apoyo de los inversores institucionales (Allianz y Credit Mutuel), así como la familia Del Valle podrían ayudar a que la operación se llevara adelante.

Según exlpica José Lizán, no parece probable que estos grupos tengan interés en una venta. A su juicio, «una hipotética absorción por un grupo más grande les haría entrar muy diluidos en un nuevo conjunto accionarial, con lo que perderían su posición de control«, relata. Así que esa podría ser la clave para que -finalmente- el Popular se lance a captar todo el dinero que se necesita.

De hecho, el experto en banca, Juan Fernando Robles, creen que se podría dar el caso ya que «no parece probable que Saracho se arriesgue a llevarla a cabo si no tiene cerrados algunos participantes en la misma», explica. Sin embargo, está convencido de que -a medio plazo- Popular colgará el cartel de se vende. La duda está, como siempre, en conocer quién es el actor interesado. ¿Bancos internacionales? No parece probable, «han salido todos escaldados del mercado español», sentencia.

BBVA y Santander ganaron 180 millones en sus paraísos fiscales

Hay dos opciones viables encima de la mesa: Sabadell y BBVA. La primera es la que más gusta a los analistas. «Son entidades similares, con un fuerte potencial de cliente en PYME y, por ende, podrían resultar complementarias», relata Lizán. Sin embargo, parece que en los mentiremos financieros la opción que más gusta es la de que BBVA se haga cargo del Popular.

«El problema es que, de llevarse a cabo, la entidad que preside Francisco González tendrá que asumir un gran coste económico», explica Robles. Hará falta un gran ajuste de oficinas, despidos y una completa ‘jibarización’ de la entidad para conseguir que las sinergias con el BBVA se puedan llevar a cabo. Pero puede haber argumentos de peso para que esta operación se lleve a cabo pese a los costes. Fuentes a las que ha consultado Merca2 confirman el rumor que lleva meses sobre la mesa: el posible acuerdo entre BBVA, el BCE y el Gobierno para llevar a cabo la sucesión de Francisco González.

Por ahora sólo es un rumor. El tiempo dirá si se confirma o no, pero lo que nos dicen es que ésa es la «única explicación» para que Saracho haya optado por dejar el paraíso de JP Morgan Chase para hacerse cargo de un infierno como Popular, que está al borde de convertirse en una entidad zombie y sin ningún tipo de futuro.